الآن حتى تلميذ المدرسة يفهم أن الأموال التي يمتلكها الشخص في الوقت الحالي والتي يمكنه الآن شراء منتج معين لمدة عام لها قيمة مختلفة تمامًا ، وعادة ما تكون أقل. في هذا الصدد ، لتقييم المشروعات الكبيرة ذات التكاليف المالية الكبيرة في الممارسات الأجنبية ، تم اقتراح مؤشر يسمى صافي الدخل المخصوم. بفضل ذلك ، من الممكن أن نرى في الفترة الحالية قيمة الدخل الذي سيتم استلامه بعد فترة زمنية معينة.

تقييم الأصول المالية

من النظرية الاقتصادية الأساسية ، من المعروف أن سعر المنتج يساوي مجموع الأموال المستثمرة في إنتاجه ، مثل العمالة والمواد الخام والمواد والأرباح. تبلغ قيمة الأصول المالية قدر الإمكان تحقيق ربح لمالكها في المستقبل.

على سبيل المثال ، من المستحيل قياس الفوائد المادية لاكتساب أريكة ، لذا فإن سعرها يتوافق مع تكلفة الموارد المستثمرة في إنتاجها. إذا كان من الممكن حساب تكلفة الجلوس والكذب على الأثاث المنجد من الناحية النقدية ، فسيكون من الممكن حساب سعر هذه الأريكة في المستقبل.

الوضع يختلف مع الأصول. على سبيل المثال ، يتم تحديد تكلفة المصنع ليس فقط من خلال تكاليف بنائه ، ولكن يعتمد على الفوائد التي ستنتج في المستقبل عن طريق السندات والأسهم وصناديق الائتمان المستثمرة فيه. ولتحقيق هذه الفائدة في الوقت الحالي من الوقت يساعد صافي الدخل مخفضة.

جوهر الخصم

الوقت ليس فقط عامل عمر للشيخوخة ، بل هو أيضًا لحظة حرجة في حساب التدفقات النقدية المتوقعة من أي مشروع. وذلك لأن الأموال المستلمة للفترة الحالية هي الأفضل من الأموال المستقبلية. هذا يرجع إلى حقيقة أن المبلغ المتاح يقلل من قوتها الشرائية مع التضخم وهناك دائما خطر عدم تلقي الأموال المستثمرة.

الخصم يساعد المستثمر على تحديد سعر القيمة الحالية للتدفقات النقدية المستقبلية. المعامل الذي ينطوي عليه رفع المبلغ المستقبلي إلى حجم مماثل للأسعار الحالية هو: 1 / (1 + pc)الفترةحيث الكمبيوتر هو سعر الفائدة.

معدل الخصم المشار إليه هو تعويض عن الأموال المستثمرة في المشروع ، وهو يتألف من حصة الأصول الخالية من المخاطر التي تغطي التضخم ورسوم المخاطر.

القيمة الحالية والمستقبلية للنقود

حساب صافي القيمة الحالية (NPV) بناءً على مفاهيم القيمة النقدية الحالية والمستقبلية. في الممارسة الدولية ، يتم تعيين المبلغ الأولي للأموال PV ، والعائد - FV. على سبيل المثال ، يتم استثمار مبلغ معين (230 ألف روبل) لمدة عامين بمعدل 15٪ سنويًا. في هذه الحالة ، سيتم استلامها: 230،000 (1 + 0.15)2= 304.175 روبل. هذا هو خيار لحساب المبلغ في المستقبل.

العملية العكسية لحساب القيمة الحالية للنقد ، مع مبلغ معروف من الإيرادات المستقبلية ، تسمى الحسم.

PV (القيمة الحالية) = FV / (1 + sd)الفترة حيث cd هو معدل الخصم. الوضع المرئي: في 2 سنة ، من المتوقع أن يكون الدخل 304 304 روبل. ومن المعروف أيضًا أن معدل الخصم هو 15٪ سنويًا. ماذا ستكون التكلفة المخصومة (الحالية) للأموال؟

PV = 304 175 / (1 + 0.15)2= 230،000 روبل. اتضح أنه في حالتي استحقاق الفائدة وخصمها ، تتزامن نتيجة القيمة الحالية والمستقبلية للنقود.

صافي القيمة الحالية

إذا كان حساب ل خصم التدفقات النقدية ما هي القيمة الحالية الصافية للمشروع الاستثماري؟ بادئ ذي بدء ، ينبغي التذكير العديد من التعاريف. لا يشير التدفق النقدي (أو من "التدفق النقدي" بالإنجليزية) في التحليل المالي إلى استلام الأموال فحسب ، بل يشير أيضًا إلى إنفاقها. يميز المؤشر الإيجابي تدفقات التمويل ، وهو مؤشر سلبي - تكاليف الكيان الاقتصادي. التعيين المشترك للتدفقات النقدية

يتم تعريف صافي القيمة الحالية على أنها الفرق بين التدفقات النقدية للفترات المستقبلية المعروضة في الوقت الحالي وتكاليف الاستثمار. الترجمة الحرفية من الإنجليزية لهذا المؤشر هي القيمة الحالية الصافية. يعد حساب صافي القيمة الحالية ضروريًا للمستثمرين والمقرضين لإجراء استثمارات طويلة الأجل في أدوات الدخل الثابت.

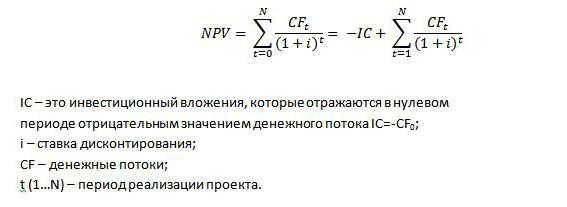

يتم حساب صافي القيمة الحالية وفقًا للمعادلة التالية:

تطبيق عملي

تعتمد طريقة تحديد القيمة الحالية للاستثمارات طويلة الأجل من أجل الربح على حساب المعلمة NPV. يمكن أن تكون سلبية وإيجابية وتساوي الصفر. لست بحاجة إلى أن تكون محللًا كبيرًا لفهم حقيقة أنه مع وجود قيمة إيجابية لهذا المؤشر للمشروع ، يتم تقدير الإيرادات المستقبلية في السوق المالية الحالية بقيمة تتجاوز مبلغ الأموال المستثمرة.

إذا كانت القيمة الحالية سالبة ، فلن تجد هذه المشروعات تحقيقها ، ويواصل المستثمرون أو الدائنون البحث عن استثمارات مربحة لأموالهم.

إذا كانت القيمة الحالية الصافية = 0 ، فسيقيم المستثمر الموقف بشكل مختلف. في هذه الحالة ، لن يحقق المستثمر ربحًا ولن يبقى في حالة خسارة. سوف تذهب إلى الصفر ، أي أنها ستغطي تكاليفها المستثمرة في هذا المشروع. ومع ذلك ، إذا لم يكن الهدف هو الحصول على تعويض مالي ، لكن الفكرة اجتماعية بطبيعتها ، يتم اتخاذ قرار بشأن تنفيذها ، وربما مع مزيد من الأرباح.

مؤشر الربحية

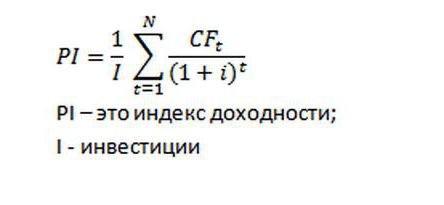

لتقييم الفعالية استثمار رأس المال بالتوازي مع القيمة الحالية للتدفقات النقدية ، يمكن حساب مؤشر الربحية. ويمكن أيضا أن يسمى هذا المؤشر في مصادر مختلفة مؤشر الربحية.

يعتبر المشروع فعالا عندما يكون مؤشر الربحية أعلى من 1. ولكن لماذا يجب حسابه إذا كان صافي القيمة الحالية معروفًا؟ في الواقع ، مع وجود قيمة موجبة لصافي القيمة الحالية مؤشر الربحية ستكون الإجابة أكثر من 1. الجواب بسيط: قيمته ضرورية لمقارنة المشاريع بنفس صافي القيمة الحالية الإيجابية. علاوة على ذلك ، كلما ارتفعت قيمة Р، ، زاد هامش الأمان في مشروع معين.

صافي مؤشر القيمة الحالية

هذا المؤشر قريب جدًا من مؤشر الربحية. يتحدد بنسبة NPV إلى الاستثمار. ويظهر نصيب الدخل في المستقبل ، الذي يتم إحضاره إلى الوقت الحالي من الوقت ، بالنسبة إلى الأموال المنفقة.

يعتبر الفرق في مؤشرات الربحية و NPV مثالاً على ذلك. هناك مشروع ، ومن المعروف أن معدل الخصم هو 8 ٪ ، فترة التنفيذ 3 سنوات. الاستثمار الأولي من 10000 ص. من الضروري للمستثمر حساب المؤشرات المشار إليها.

| فترة | التدفقات النقدية ، RUB | قيمة الخصم ، فرك |

| 0 | -10 000 | |

| 1 | 2 000 | 1 851،85 روبل |

| 2 | -1 000 | - 857.34 فرك. |

| 3 | 15 000 | 11 907،48 روبل |

| في المجموع | 12 902،00 ص. | |

| صافي القيمة الحالية | 12902-10000 = 2 902 فرك. | |

| مؤشر الربحية | 12902/10000=1,29 | |

| مؤشر NPV | 2902/10000=0,29 | |

يوضح الجدول أن العائد على الاستثمار بعد ثلاث سنوات سيصل إلى 29 ٪. الفرق الوحيد هو أن مؤشر الربحية يأخذ في الاعتبار حجم الاستثمار ، لذلك يكون مؤشره أكثر من 1.

اعتماد NPV على عوامل مختلفة

عند تقييم مشروعين أو أكثر ، يكون المشروع المربح هو الذي يمتلك الحد الأقصى من الدخل الصافي المخصوم بنفس الاستثمار. على سبيل المثال ، بمعدل خصم قدره 10 ٪ ، المشروع رقم 1 لديه NPV = 78 ألف روبل ، ونفس المؤشر للمشروع رقم 2 هو 48.2 ألف روبل. وفقًا لقاعدة الدخل المنخفض ، يتم إعطاء الأولوية للخيار الأول.أي أن المؤشر يعتمد على المخطط ومقدار صافي التدفق النقدي ؛ معدلات الخصم.

كما ذكرنا سابقًا ، يتم تعريف صافي القيمة الحالية على أنها مجموع التدفقات النقدية الخاصة إلى معدل الخصم زائد واحد في الدرجة المقابلة لسنة هذه الإيصالات ، صافي الاستثمارات. هذا المؤشر حساس لارتفاع معدل الخصم. علاوة على ذلك ، إذا لوحظت في السنوات الأولى من تنفيذ المشروع تدفقات نقدية كبيرة ، فلن يؤثر معدل الفائدة المرتفع على النتيجة النهائية (NPV). على سبيل المثال ، عند النظر في مشروعين بنفس المعدل ، فترة التنفيذ ومبلغ واحد للاستثمار ، ولكن مع نمط تدفق نقدي مختلف ، فإن برنامج الاستثمار الذي سيتلقى تدفقات مالية كبيرة في السنوات الأولى سيكون أكثر ربحية.

NPV مع مدة غير متساوية من العملية

في الممارسة العملية ، غالبًا ما يتم احتساب صافي القيمة الحالية للمشروع في ظل ظروف غير متكافئة. في هذه الحالة يتم تحديد برنامج الاستثمار؟

هناك فكرتان (أ ، ب) للاستثمار. مدة التنفيذ للأول هي 4 سنوات ، والثانية لمدة سنتين. NPV (A) = 45 ، والمشروع الثاني 41. يبدو أن كل شيء واضح ، يجب إعطاء الأفضلية للفكرة A. ومع ذلك ، إذا كان مع نفس الدخل والاستثمارات وتكلفة رأس المال (المعدل) ، إعادة استثمار الأموال في المشروع B (حتى نهاية المشروع) أ) ، ثم NPV للفكرة الثانية سوف تزيد.

لحل هذه المشكلات ، يتم استخدام الطريقة طويلة الأجل للتحليل المالي. من الضروري تحديد أصغر عدد متعدد من شروط المشاريع قيد الدراسة ، وحساب القيمة الحالية NPV واختيار البرنامج وفقًا لأكبر قيمة.

مزايا وعيوب

على الرغم من أن صافي القيمة الحالية يظهر نتيجة الاستثمارات ، مقارنةً بالقيمة السوقية الحالية للعملة ، فإن التدفقات النقدية هي قيم متوقعة. لذلك ، مع إعطاء الأفضلية لفكرة العمل لمؤشر NPV الأقصى ، فلن تحصل على ضمان بأن نتائج الأحداث خلال المشروع ستكون كما هو متوقع من قبل المحللين الماليين.

ولكن لا يمكن للمرء أن يترك دون أن يلاحظها أحد من ميزة تحديد الدخل في المستقبل هنا والآن. أي أن المحاسبة عن الموارد المالية بمرور الوقت هي ميزة لا جدال فيها للمؤشر المعني. بالإضافة إلى ذلك ، قيمة NPV هي أيضًا في أنها تأخذ في الاعتبار المخاطر التي يتم التعبير عنها بواسطة معدل الخصم. لكن هذه الميزة تتحول أيضًا إلى عيب ، بسبب عدم القدرة على تحديد المخاطر ومستوى التضخم بدقة.

مهمة

يتضمن تنفيذ تدبيرين نفقات: 3 ملايين روبل في البداية ومليون روبل لمدة ثلاث سنوات. الإيرادات السنوية المتوقعة: 2.5 مليون ؛ 3.5 مليون 1.5 مليون لحدث واحد و 3 ملايين كل عام للحدث الثاني. تكلفة رأس المال 10 ٪. السؤال هو: "حساب صافي القيمة الحالية الخاصة بك."

صافي القيمة الحالية1= -3 / (1 + 0.1) 0 + (2.5 - 1) / (1 + 0.1) 1 + (3.5 - 1) / (1 + 0.1) 2 + (1 ، 5 - 1) / (1 + 0.1) 3 = -3 + 1.36 + 2.07 + 0.38 = 0.81 مليون روبل.

صافي القيمة الحالية2= -3 / (1 + 0.1) 0 + (3-1) / (1 + 0.1) 1 + (3 - 1) / (1 + 0.1) 2 + (3 - 1) / ( 1 + 0.1) 3 = -3 + 1.82 + 1.65 + 1.5 = 1.97 مليون روبل.

مثال أبسط تحليل الاستثمار المشروع. هو أكثر ربحية للاستثمار في الحدث الثاني.

ملخص

على الرغم من أوجه القصور الحالية ، لا يزال صافي الدخل المخصوم يستخدم كمعيار لاتخاذ قرار استثماري. ولكي تبرر الاستثمارات في مشروع معين نفسها وتؤكد ارتفاع معدلات العوائد المنخفضة ، يلزم توفير معلومات أولية موثوقة. أي أن خطة الإنتاج والتسويق والمال يجب أن تعكس البيانات في أقرب وقت ممكن من الواقع المستقبلي.

على سبيل المثال ، المبالغة في تقدير الطلب المتوقع ، والتي عند تحليل الوضع ، حققت نتيجة إيجابية لمؤشر NPV ، قد تؤدي إلى خسائر لجميع المشاركين خلال تنفيذ المشروع الذي وافق عليه المستثمرون.

في موازاة ذلك ، ينبغي حساب مؤشر الربحية ، والذي يمكن أن يؤثر على قرار المقرضين / المستثمرين لصالح هذا الحدث بأقل دخل مخصوم ، ولكن مع أكبر هامش أمان.

منهجية ملكية المؤشر الذي تم النظر فيه في هذه المقالة جزء لا يتجزأ من تحليل الاستثمار.