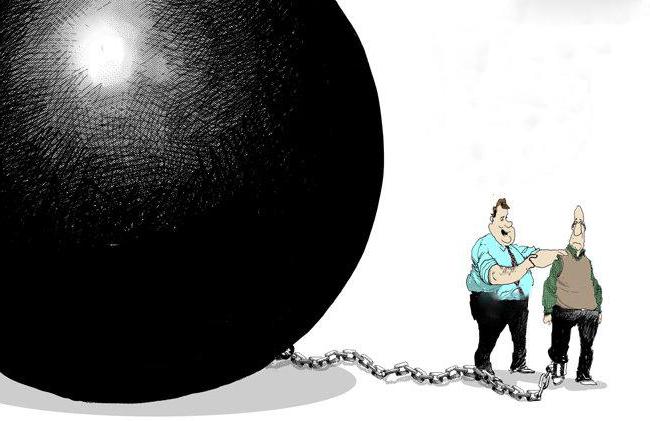

من أجل المؤشرات الاقتصادية ما فتئت تنمو باطراد ، ينبغي أن تنفذ الدولة سياسة ضريبية مختصة. في هذه الحالة ، سيتم ملء الميزانية بالمبلغ المناسب ، وستأخذ المؤسسات دليلًا لتوسيع الإنتاج وجذب الاستثمار. ولكن في عملية تنفيذ هذه الاستراتيجية ، قد تظهر بعض العقبات. على سبيل المثال ، العبء الضريبي المفرط.

العبء الضريبي: معنى المصطلح

يجب فهم العبء الضريبي كمؤشر يعكس التأثير المشترك للضرائب على دافع معين واقتصاد البلد ككل. يمكن تعريفها على أنها نسبة الدخل التي تم استلامها خلال فترة زمنية محددة ، والضرائب المستحقة عن نفس الفترة.

هذه العملية هي مؤشر اقتصادي مهم للغاية ، وبالتالي ، فهي تحت اهتمام الدولة بشكل مطرد. علاوة على ذلك ، يعتمد مستوى العبء الضريبي على عوامل مثل المعدل والقاعدة الضريبية. لقد أثبتت تجربة العديد من البلدان حقيقة أنه كلما ارتفع هذا المؤشر ، انخفض حجم الأموال الواردة في الميزانية. لهذا السبب ، فإن معظم الدول الغربية تتجه نحو التخفيض التدريجي في معدلات الضرائب.

دور مؤشر مثل العبء الضريبي

هناك عدة أسباب وراء أهمية هذا المؤشر:

- من الضروري للدولة من أجل تطوير السياسة الضريبية بنجاح. من خلال فرض ضرائب جديدة وإلغاء الضرائب القديمة ، وبالتالي تغيير الفوائد والمعدلات ، تقبل الدولة الالتزام بالتطبيق ولم تعد تتجاوز تلك المستويات من الضغط على الاقتصاد ، والتي يوجد بعدها خطر لتشكيل عمليات سلبية يمكن أن تؤثر على البلد بأكمله.

- يعد تحديد الأعباء الضريبية مهمًا أيضًا لأن الحكومة تقوم بمساعدةها بتحليل الأعباء الضريبية في مختلف البلدان وتنفذ بعد ذلك الإصلاحات ذات الصلة.

- يعد تحديد مستوى العبء الضريبي على المستوى الوطني أمرًا مهمًا لنجاح تشكيل السياسة الاجتماعية. دراسة شدة فرض الضرائب على مجموعات مختلفة من السكان تسمح لنا بزيادة توزيع الحمل.

- يمثل العبء الضريبي مؤشرًا غالبًا ما يكون بمثابة مؤشر على السلوك الاقتصادي للكيانات التجارية. نظرًا لأن هذا المؤشر هو الذي يحدد حقيقة ما سيكون عليه قرارهم فيما يتعلق بوضع الاستثمارات والإنتاج وما إلى ذلك.

لا يمكن تحديد العبء الضريبي فقط من خلال مقدار الضريبة المدفوعة. هناك دائمًا تكاليف أخرى متعلقة بالوفاء بالالتزامات من جانب كيانات أعمال مختلفة. نحن نتحدث عن فئات النفقات التالية:

- التكاليف المرتبطة بدفع الغرامات الناتجة عن انتهاك التشريعات الضريبية:

- المدفوعات المتعلقة بصيانة الاستشاريين والمحاسبين ؛

- التكاليف القانونية الناجمة عن انتهاك حقوق دافعي الضرائب (وفقًا لقانون الضرائب).

تنسيق الحمل الحقيقي والاسمى

عبء الضريبة الاسمية ليس أكثر من المبلغ المطلق للرسوم المحسوبة بالمعدلات المقررة مضروبة في القاعدة الضريبية المحتملة. مثال على ذلك هو المخطط التالي. إذا كان معدل ضريبة الدخل سيكون 13 ٪ والخاضع للضريبة دخل السكان وصلت إلى مستوى 4 تريليون روبل ، فإن العبء الضريبي يتقلب على مستوى 520 مليار روبل.

عند الحديث عن العبء الضريبي الحقيقي ، تجدر الإشارة إلى أن هذا المؤشر يتم تحديده كمجموع المدفوعات الإلزامية الفعلية والضرائب التي تم دفعها.

في بعض الحالات ، يمكن استخدام هذا المؤشر لتحديد درجة مشاركة الدولة في اقتصاد البلد. ولكن تجدر الإشارة إلى أن العبء الضريبي في هذا التنسيق هو مؤشر مناسب فقط عندما يتم تخفيض الميزانية بفائض أو متوازن.

التأثير على المؤشرات الاقتصادية

في ظروف علاقات السوق الحديثة ، من الصعب المبالغة في تقدير دور الاستثمار. ولكن من أجل أن يجد المستثمرون المحتملون مشاريع ملموسة جذابة داخل البلاد ، فإن وجود بيئة مواتية أمر ضروري ، مما يعني وجود احتمالات معينة. في هذا الشكل ، يلعب العبء الضريبي للاقتصاد دورًا رئيسيًا.

يتضمن هذا المؤشر نسبة جميع الضرائب التي جاءت من الأفراد والكيانات القانونية إلى الناتج المحلي الإجمالي. وبالتالي ، يتم تقدير حصة الناتج المحلي الإجمالي المعاد توزيعها من خلال الضرائب.

يمكن حساب هذا النوع من العبء الضريبي باستخدام الصيغة التالية: Br = Nuf: GDP. في هذه الحالة ، "Br" هو مستوى العبء الضريبي ، "الناتج المحلي الإجمالي" هو التعبير عن التكلفة لعدد السلع المصنعة داخل البلد ، "Nuf" هو كامل مقدار الضرائب التي تدفعها الكيانات القانونية والأفراد.

ولكن هذا المؤشر لديه أيضا عيب. يتضمن حساب العبء الضريبي هذا نوعًا يتم فيه تحديد مستوى اضطهاد دافع عادي دون مراعاة خصائص كيان أعمال معين.

تحديد عبء السكان

من أجل فهم العبء الضريبي لدافعي الضرائب ، من الضروري أن نأخذ في الاعتبار مقدار جميع المدفوعات المستلمة من السكان وفقًا للمعدلات الحالية. ولكن لتحديد هذا المؤشر بدقة ليست بهذه البساطة. ويرجع ذلك إلى حقيقة أن المستهلك النهائي لجميع السلع التي يتم إنتاجها في الاقتصاد تقريبًا هو عدد سكان البلاد ، مما يعني أن الأشخاص العاديين هم فقط الذين ينقلون جزءًا من العبء الضريبي. إذا تم أخذ هذه الشروط في الاعتبار ، فلن يكون من الممكن تحديد حصة كل من الضرائب المباشرة وغير المباشرة بدقة رياضية. ولكن يتم حساب المستوى التقريبي للعبء الضريبي المفروض على دافعي الضرائب العاديين بواسطة المعادلة التالية: Br = H: Chn.

في هذه الحالة ، تعكس كلمة "Br" بشكل مباشر العبء نفسه ، "N" - كامل مقدار الضرائب التي يدفعها السكان ، "Chn" هو مؤشر على سكان البلاد.

سيكون من العدل أن نقول إن مستوى القمع الضريبي للمواطنين العاديين لا يعتمد فقط على مقدار المدفوعات ، ولكن أيضًا على رفاهية السكان ، ولا سيما على الأجور.

معدل الضريبة الزائدة

في الحالة التي تبدأ فيها الدولة عبء الضريبة الزائدة ، يحدث تشويه للتأثير المخطط. بادئ ذي بدء ، تبدأ كيانات الأعمال في التركيز على تقليل التزاماتها إلى الحد الأدنى عن طريق تغيير كثافة وهيكل الإنتاج والمشتريات والمبيعات. بالإضافة إلى ذلك ، فإن دافعي اتخاذ تدابير معينة من أجل تحويل العبء الضريبي على الطرف المقابل. ونتيجة لذلك ، لم يتحقق الهدف النهائي الذي زادت فيه الدولة العبء الضريبي.

تجدر الإشارة إلى أن نقل درجة الحمل نحو الأطراف المقابلة لا يمكن تحقيقه إلا برفض مصاحب لشكل الهيكل والاستهلاك والإنتاج ، والذي سيكون الاستخدام الأمثل له.

نظرًا لأن العبء الضريبي الزائد هو سبب فقدان الكفاءة (رفاهية الموضوع) ، فيمكن تعريفه كتدبير يشوه تأثير الضريبة. هذه الفكرة تؤكدها الحقيقة التالية: انخفاض درجة الانخفاض في مستوى المشتريات (النقصان) مرونة الطلب) بسبب الضرائب غير المباشرة ، والمزيد من الأموال التي تجمعها الدولة.

وبالتالي ، يمكن أن يتأثر مستوى الاستهلاك في البلد ليس فقط بتغييرات الأسعار ، ولكن أيضًا بتشويه الضرائب ، مما يؤثر بشكل كبير على دخل الأفراد العاديين ، مما يؤدي بدوره إلى انخفاض في المستوى الفعلي للنقد المتاح.

كيف يتم تحويل العبء الضريبي؟

يجدر تكرار فكرة أن الكيانات التجارية ، في معظم الحالات ، التي لا ترغب في إجراء تخفيضات كبيرة ، تتحول إلى مثل هذا المخطط للعمل ، مما يعني حدوث تحول في العبء الضريبي على الأطراف المقابلة. هذا يعني أن ميزانية الدولة غالباً ما تتلقى أموالاً من تلك المصادر التي تم تحديدها في الأصل لهذا الغرض.

وبالتالي ، فإن تحليل العبء الضريبي يسمح لنا بالتوصل إلى استنتاج واضح: يمكن أن ينتقل من بعض الموضوعات الخاضعة للضريبة إلى الآخرين.

يمكن أن تحدث عملية النقل نفسها على النحو التالي:

- ضريبة دخل الشركات. تتمثل إحدى الطرق لتغيير الحمل في زيادة الأسعار ، مما يضع جزءًا من العبء على المستهلكين. لكن توجد قيود معينة: إذا بدأت الشركات الاحتكارية في الانخراط في أعمال جذرية سياسة التسعير عندها تستطيع الدولة الرد وفقًا لذلك - من خلال العقوبات التي تفرضها لجان مكافحة الاحتكار.

- ضريبة الممتلكات. يستهدف هذا الشكل من الضرائب أولئك الذين يخضعون لعبء رسمي (ضرائب على شقة أو منزل خاص أو ميراث أو أرض). لذلك ، يعد تغيير الحمل في هذه الحالة مشكلة كبيرة. ولكن لا يزال من الممكن إزالة جزء من العبء الضريبي من خلال تأجير الممتلكات.

- ضرائب الجودة على المكوس والمبيعات. في الواقع ، يتم تحويل الجزء الأكبر من العبء الضريبي في هذا المجال إلى المستهلك من خلال الزيادات في الأسعار. في هذه الحالة ، يمكننا القول أن العبء الضريبي هو مؤشر مكافئ لضريبة الدخل ، والذي يغطي مجموعة واسعة إلى حد ما من مجموعات المنتجات. مثل هذا المخطط ممكن لسبب أن المستهلك النهائي غير قادر على إعادة توجيه إلى أسعار أكثر بأسعار معقولة. يحدث الشيء نفسه مع مجموعات المكوس مثل الكحول والبنزين ومنتجات التبغ ، لأنه من الصعب العثور على نظائرها التي ستكون أرخص بكثير.

- ضريبة الدخل الشخصي. في معظم الحالات ، يتم دفع هذا النوع من الضرائب كما ينبغي بموجب القانون ، ولكن لا تزال هناك بعض الثغرات. كمثال فعلي ، يمكننا الاستشهاد بالأطباء والمدرسين الخاصين والمحامين وغيرهم من المتخصصين الذين لديهم القدرة على رفع أسعار خدماتهم. يتيح لك هذا المخطط تحويل عبء الضرائب على العملاء.

تؤكد هذه المعلومات مرة أخرى حقيقة أن التوزيع غير الصحيح للعبء الضريبي يؤدي إلى تغيير في الحوافز والمبادئ لتنفيذ الأنشطة.

مبدأ المساواة

أحد أسس التفاعل المتناغم بين الدولة والمجتمع هو مبدأ العدالة الاجتماعية. تجدر الإشارة إلى أن موقف الحكومة هذا ينطوي حتماً على عبء ضريبي متساوٍ يتم تنفيذه بكفاءة ، حيث لن يكون هناك ضغط مفرط على مجموعات اجتماعية محددة.

يتلخص جوهر مبدأ المساواة في حقيقة أن ظروف دافعي الضرائب تؤخذ في الاعتبار دون مساواة رسمية ، علاوة على ذلك ، إلى أقصى حد. وستكون النتيجة الاحتفال والمساواة غير الرسمية.

في الوقت نفسه ، سوف تتحقق فكرة العدالة الاجتماعية من خلال تطبيق أنواع مختلفة من الحوافز الضريبية ، على سبيل المثال ، الفوائد. في مجتمع اليوم ، يجب أن يبدو المخطط المؤدي إلى المساواة كما يلي: في ظل نفس الشروط للحصول على نفس الدخل ، تكون الضرائب متساوية في الحجم ، ولكن في ظل ظروف مختلفة لتوليد الأرباح ، يجب أن تكون الضرائب مختلفة أيضًا.

بناءً على هذا الفهم ، ينبغي تزويد الفئات المحدودة اجتماعيًا (الطلاب والعاطلين عن العمل والمعوقين والمتقاعدين) بالمزايا وأنواع معينة من المزايا وأشكال مختلفة من الدعم المختص ، مما يعوض عدم القدرة على الحصول على دخل كامل ثابت.

طرق فعالة لتخفيف العبء الضريبي

هناك العديد من الآراء حول حل مشكلة مثل القمع الضريبي المفرط.

يقترح بعض السياسيين تخفيض أسعار الفائدة على ضريبة القيمة المضافة والأرباح ، مع الحفاظ على الفوائد. لكن هذه التقنية لم تحصل على التقدير الأقصى ، لأنه وفقًا للخبراء ، يمكن أن يؤدي ذلك إلى تقويض قاعدة إيرادات ميزانية الدولة. يجادل الجانب الآخر بأنه في هذه الحالة سيكون من الضروري توسيع القاعدة الضريبية ، وإيجاد مصادر تمويل إضافية وخفض نفقات الميزانية.

تجدر الإشارة إلى أنه قد تم تطوير نظام بديل يسمح بتخفيف العبء الضريبي. نحن نتحدث عن الإلغاء التدريجي لبعض الفوائد والضرائب (على مدى عدة سنوات). بسبب تأثير العوامل المختلفة ، لم يتم تنفيذ هذه الاستراتيجية بشكل صحيح.

يصر الخبراء الاقتصاديون الليبراليون على أنه من الضروري الحد من الظلم الضريبي في المقام الأول عن طريق تخفيض الخصومات على أساس الأجور بدلاً من أرباح المبيعات. علاوة على ذلك ، بالتوازي مع هذه الإجراءات ، اقترح زيادة معدلات ضريبة الدخل.

قدمت اللجنة الفيدرالية لسوق الأوراق المالية ، من جانبها ، اقتراحًا بشأن ثبات ضريبة القيمة المضافة والإلغاء الكامل لضريبة الدخل ، وكذلك الرسوم في صناديق الطرق. في الوقت نفسه ، تم التعبير عن الفكرة القائلة بأن ضريبة الدخل يجب أن تكون ذات معدل ثابت منخفض (يصل إلى 20 ٪). وللتعويض عن الأرباح المفقودة - فرض ضريبة على الدخل المحتسب ومعدل الضريبة التصاعدية على المركبات والملكية الخاصة.

هناك أيضًا موقف يستحق بموجبه الحفاظ على الأنواع التالية من الضرائب:

- رسوم الاستيراد ؛

- رسوم براءة الخدمات والمؤسسات التجارية ؛

- ضريبة القيمة المضافة.

- واجبات الدولة ورسومها ؛

- ضريبة على أنواع معينة من الممتلكات - الأوراق المالية ، والسكن على مستوى عال من الراحة ، وممتلكات المنظمات ، والمركبات ، وما إلى ذلك ؛

- الضرائب غير المباشرة ، بما في ذلك الضرائب على موارد الطاقة والطاقة.

جنبا إلى جنب مع هذا ، تم تقديم أهمية الانضمام إلى مجموعة من الضرائب الاتحادية ، والمكوس ، ورسوم الاستيراد ، وما إلى ذلك.

النتائج

كما تظهر تجربة العديد من البلدان ، من الممكن تخفيض العبء الضريبي بشكل فعال عن طريق تخفيض معدلات الشركات ذات معدل دوران منخفض وتطبيق نظام لتغطية الخسائر من الأرباح في وقت مبكر وفي المستقبل. وبالطبع ، فإن الفوائد المصممة والمنفذة بكفاءة ستغير الوضع بشكل كبير.