يتم استخدام مفهوم سعر الخصم من أجل جلب القيمة الحالية إلى المستقبل. معدل الخصم هو معدل الفائدة المستخدم لإعادة حساب التدفقات المالية المستقبلية بنفس المقدار من القيمة الحالية.

يتم حساب معامل معدل الخصم بطرق مختلفة ، اعتمادًا على ماهية المهمة. يواجه رؤساء الشركات أو الأقسام الفردية في الأعمال الحديثة مهام مختلفة تمامًا:

- التنفيذ تحليل الاستثمار;

- تخطيط الأعمال

- تقييم الأعمال.

بالنسبة لجميع هذه المجالات ، يكون الأساس هو معدل الخصم (حساب ذلك) ، حيث أن تعريف هذا المؤشر يؤثر بشكل مباشر على اتخاذ القرارات المتعلقة بالاستثمار أو تقييم الشركة أو أنواع معينة من الأعمال.

معدل الخصم من وجهة نظر اقتصادية

يحدد الخصم التدفق النقدي (قيمته) ، والذي يتعلق بالفترات المستقبلية (أي الدخل المستقبلي المستقبلي). من أجل تقييم الأرباح المستقبلية بشكل صحيح ، يجب أن يكون لديك معلومات حول توقعات المؤشرات التالية:

- الاستثمارات.

- النفقات.

- الإيرادات.

- هيكل رأس المال ؛

- القيمة المتبقية للعقار

- معدل الخصم.

الغرض الرئيسي من مؤشر معدل الخصم هو تقييم فعالية الاستثمارات. يشير هذا المؤشر إلى معدل عائد قدره 1 روبل. رأس المال المستثمر.

يعد معدل الخصم ، الذي يحدد الحساب المبلغ اللازم للاستثمارات للإيرادات المستقبلية ، مؤشرًا رئيسيًا عند اختيار المشاريع الاستثمارية.

يعكس سعر الخصم قيمة المال ، مع مراعاة العوامل والمخاطر المؤقتة. إذا تحدثنا عن التفاصيل ، فإن هذا المعدل يعكس تقييمًا فرديًا.

مثال على اختيار المشروعات الاستثمارية باستخدام معامل سعر الخصم

للنظر ، تم اقتراح مشروعين A و C. في كلا المشروعين ، في المرحلة الأولية ، هناك حاجة لاستثمار 1000 روبل. ليست هناك حاجة لتكاليف أخرى. إذا كنت تستثمر في المشروع "أ" ، فيمكنك سنويًا كسب دخل قدره 1000 روبل. إذا قمت بتنفيذ المشروع C ، ثم في نهاية العامين الأول والثاني ، سيكون الدخل 600 روبل ، وفي نهاية الثالثة - 2200 روبل. يجب عليك اختيار مشروع ، 20 ٪ سنويا - معدل الخصم المقدر.

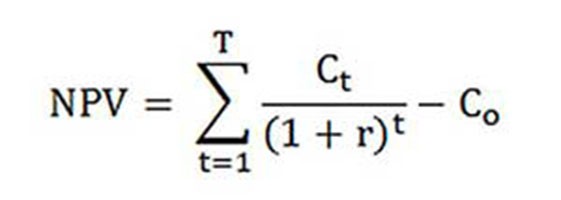

يتم تنفيذ حساب القيمة الحالية (NPV) (القيمة الحالية للمشاريع A و C) وفقًا للمعادلة.

Ct - التدفقات النقدية للفترة من أول سنة إلى عشر سنوات ؛

الاستثمار المشترك الأولي - 1000 روبل.

ص - معدل الخصم - 20 ٪.

صافي القيمة الحاليةA = [1000 : (1 + 0,20)1 + 1000 : (1 + 0,20)2 + 1000 : (1 + 0,20)3] - 1000 = 1106 روبل.

صافي القيمة الحاليةC = [600 : (1 + 0,20)1 + 600 : (1 + 0,20)2 + 2200 : (1 + + 0,20)3] - 1000 = 1190 روبل.

لذلك ، اتضح أنه من الأفضل للمستثمر اختيار المشروع C. ومع ذلك ، إذا كان معدل الخصم الحالي هو 30 ٪ ، فإن تكلفة المشاريع ستكون هي نفسها تقريبا - 816 و 818 روبل.

يوضح هذا المثال أن قرار المستثمر يعتمد بشكل كامل على سعر الخصم.

تُقترح طرق مختلفة لحساب معدل الخصم للنظر فيها. في هذه المقالة ، سيتم فحصها للتأكد من موضوعيتها بترتيب تنازلي.

المتوسط المرجح لتكلفة رأس المال

في معظم الأحيان ، عند إجراء عملية حسابية للاستثمار ، يتم تحديد سعر الخصم على أنه متوسط التكلفة المرجح لرأس المال ، مع مراعاة مؤشرات تكلفة رأس المال (رأس المال) والقروض. هذه هي الطريقة الأكثر موضوعية لحساب معدل الخصم للتدفقات المالية. لكن العيب الوحيد هو أنه لا يمكن عمليا لجميع الشركات استخدامه.

من أجل إجراء التقييم إنصاف يتم استخدام نموذج تقييم الأصول على المدى الطويل (CAPM).

في نهاية القرن العشرين ، أجرى الاقتصاديان الأمريكيان جون غراهام وكامبل هارفي مقابلات مع 392 من مديري ومديري المؤسسات المالية في مختلف مجالات النشاط لتحديد كيفية اتخاذ القرارات ، وما الذي ينتبهون إليه أولاً. نتيجة للمسح ، تبيّن أن النظرية الأكاديمية هي الأكثر استخدامًا ، أو بالأحرى ، تحسب معظم الشركات رؤوس أموالها وفقًا لنموذج CAPM.

تكلفة الأسهم (معادلة الحساب)

عند حساب تكلفة الأسهم ، يتم النظر في سعر الخصم.

يتم احتساب معدل إعادة العائد ، أو معدل خصم الأسهم ، على النحو التالي:

Re = rf +؟ (Rm - rf).

أين هي مكونات معدل الخصم:

- rf - معدل الدخل الخالي من المخاطر ؛

- ؟ - معامل يحدد كيف يتغير سعر أسهم الشركة مقارنة بالتغيرات في أسعار الأسهم لجميع الشركات في قطاع معين من السوق ؛

- rm هو متوسط معدل عائد السوق في سوق الأوراق المالية ؛

- (rm - rf) - علاوة مخاطر السوق.

تتبنى البلدان المختلفة مناهج مختلفة لتعريف مكونات النموذج. يعتمد الكثير من الاختيار على الموقف العام للحساب. من المهم دراسة وفهم كل من هذه المؤشرات بشكل منفصل ، وبهذه الطريقة يمكن تحديد التدفق النقدي. لذلك ، سيتم النظر في عناصر نموذج "تقييم الأصول طويلة الأجل" بمزيد من التفصيل أدناه. وكذلك يتم تقدير موضوعية كل مكون ويقدر معدل الخصم.

نماذج المكون

مؤشر rf هو معدل العائد على الاستثمار في الأصول الخالية من المخاطر. تسمى الأصول التي لا تحمل مخاطرة تلك التي يتم استثمارها عندما يكون الخطر صفرًا. وتشمل هذه الأوراق المالية الحكومية أساسا. يتم حساب مخاطر معدل الخصم في مختلف البلدان بطريقة مختلفة. لذلك ، في الولايات المتحدة الأمريكية ، على سبيل المثال ، يتم تصنيف أذون الخزانة كأصول خالية من المخاطر. في بلدنا ، على سبيل المثال ، هذه الأصول هي Russia-30 (سندات اليورو الروسية) ، والتي يبلغ أجل استحقاقها 30 عامًا. يتم تقديم معلومات حول عائد هذه الأوراق المالية في معظم الوسائط المطبوعة الاقتصادية والمالية ، مثل جريدة Vedomosti و Kommersant و The Moscow Times.

تحت معامل الإشارة ، يشير السؤال في النموذج إلى الحساسية للتغيرات في مخاطر السوق المنهجية لمؤشرات عائد الأوراق المالية لشركة معينة. لذلك ، إذا كان المؤشر يساوي واحدًا ، فإن التغييرات في قيمة أسهم هذه الشركة تتزامن تمامًا مع التغيرات في السوق. إذا كان - -Coefficient = 1.3 ، فمن المتوقع أنه مع الارتفاع العام في السوق ، فإن سعر سهم هذه الشركة سوف ينمو بنسبة 30 ٪ أسرع من السوق. وبالتالي العكس.

في البلدان التي يتم فيها تطوير سوق الأوراق المالية ، يتم النظر إلى الكفاءة من قبل وكالات المعلومات والتحليل المتخصصة وشركات الاستثمار والاستشارات ، ويتم نشر هذه المعلومات في دوريات متخصصة تقوم بتحليل أسواق الأسهم والدلائل المالية.

مؤشر rm - rf ، وهو علاوة على مخاطر السوق ، هو المبلغ الذي تجاوز به متوسط معدل العائد السوقي في سوق الأوراق المالية معدل العائد على الأوراق المالية الخالية من المخاطر. ويستند حسابها إلى بيانات إحصائية عن أقساط السوق لفترة طويلة.

المتوسط المرجح لتكلفة رأس المال

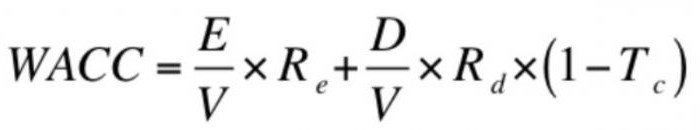

إذا ، عند تمويل مشروع ، ليس فقط خاصة بهم ، ولكن أيضا الأموال المقترضة ثم يجب أن الدخل الذي تم الحصول عليه من هذا المشروع لا يعوض فقط عن المخاطر المرتبطة باستثمار الأموال الخاصة ، ولكن أيضا الأموال التي تنفق على الحصول على رأس المال المقترض. لحساب قيمة كل من رأس المال المقترض ، يتم استخدام متوسط التكلفة المرجح لرأس المال ، معادلة الحساب أدناه.

لحساب معدل الخصم ، يتم استخدام نموذج CAPM. Re هو معدل العائد على الأسهم.

D هي القيمة السوقية لرأس المال المقترض. يمثل تقريبا مبلغ قروض الشركة وفقا للبيانات المالية. إذا كانت هذه البيانات غير متوفرة ، فاستخدم النسبة القياسية للأموال الخاصة والمقترضة من شركات مماثلة.

E هي القيمة السوقية للأسهم (حقوق الملكية). تم الحصول عليها بضرب إجمالي عدد أسهم شركة من النوع العادي بسعر سهم واحد.

يمثل Rd معدل العائد على رأس المال المقترض للشركة. تتضمن هذه التكاليف معلومات عن الفائدة المصرفية على القروض والسندات الخاصة بشركة من نوع الشركات. بالإضافة إلى ذلك ، يتم تعديل تقييم رأس المال المقترض ، مع الأخذ في الاعتبار معدل ضريبة الدخل. تعزى الفائدة على القروض والاقتراضات بموجب قانون الضرائب إلى تكلفة البضائع ، وبالتالي تقليل القاعدة الضريبية.

ح - ضريبة الدخل.

نموذج WACC: مثال للحساب

باستخدام نموذج WACC ، يشار إلى سعر الخصم للشركة X.

تتطلب صيغة الحساب (مثال على ذلك عند حساب متوسط التكلفة المرجح لرأس المال) مؤشرات المدخلات التالية.

- = 10 ٪

- ? = 0,90;

- (Rm - Rf) = 8.76٪.

لذا فإن حقوق الملكية (ربحيتها) تساوي:

إعادة = 10 ٪ + 0.90 × 8.76 ٪ = 17.88 ٪.

E / V = 80 ٪ - الحصة التي تشغلها القيمة السوقية لرأس المال في التكلفة الإجمالية لرأس مال الشركة X.

Rd = 12٪ - متوسط مستوى تكلفة الاقتراض للشركة X.

D / V = 20 ٪ - حصة الأموال المقترضة للشركة في المبلغ الإجمالي لتكلفة رأس المال.

ح = 25 ٪ - مؤشر ضريبة الدخل.

وبالتالي ، WACC = 80 ٪ × 17.88 ٪ + 20 ٪ × 12 ٪ × (1 - 0.25) = 14.32 ٪.

كما ذكر أعلاه ، فإن بعض الطرق لحساب معدل الخصم ليست مناسبة لجميع الشركات. وهذه التقنية هي مجرد هذه الحالة.

من الأفضل للشركات اختيار طرق أخرى لحساب سعر الخصم إذا لم تكن الشركة شركة مساهمة مفتوحة ولم يتم بيع أسهمها في البورصة. أو إذا لم يكن لدى الشركة إحصائيات كافية لتحديد "الكفاءة" ومن المستحيل العثور على شركات مماثلة.

منهجية التقييم التراكمي

الطريقة الأكثر شيوعًا والأكثر استخدامًا في الممارسة العملية هي الطريقة التراكمية ، والتي يتم من خلالها تقدير معدل الخصم. يتضمن الحساب وفقًا لهذه التقنية الاستنتاجات التالية:

- إذا لم تتضمن الاستثمارات مخاطر ، فسيتطلب المستثمرون عائدًا خالٍ من المخاطر على رأس المال الخاص بهم (معدل العائد يتوافق مع معدل العائد على الاستثمار في الأصول دون مخاطر) ؛

- كلما قام المستثمر بتقييم مخاطر المشروع ، ارتفعت متطلبات ربحيته.

لذلك ، عند حساب معدل الخصم ، يجب أخذ قسط المخاطرة المزعوم في الاعتبار. وفقًا لذلك ، سيتم حساب معدل الخصم على النحو التالي:

R = Rf + R1 + ... + Rt ،

حيث R هو معدل الخصم ؛

Rf - معدل عائد خالٍ من المخاطر ؛

R1 + ... + Rt - أقساط المخاطر لمختلف عوامل الخطر.

من الممكن عملياً تحديد عامل خطر واحد أو آخر ، وكذلك أهمية كل من أقساط المخاطرة ، فقط عن طريق الخبراء.

توصيات التقييم

عند تحديد فعالية المشروعات الاستثمارية ، توصي الطريقة التراكمية لحساب سعر الخصم مع الأخذ في الاعتبار ثلاثة أنواع من المخاطر:

- المخاطر الناجمة عن خيانة الأمانة من اللاعبين المشروع ؛

- المخاطر الناشئة عن عدم استلام الدخل المخطط ؛

- مخاطر البلد.

يشار إلى قيمة مخاطر البلد في مختلف التصنيفات التي جمعتها شركات التصنيف الخاصة والشركات الاستشارية (على سبيل المثال ، BERI). يتم تعويض حقيقة أن المشاركين في المشروع غير موثوق بهم عن طريق علاوة المخاطرة ؛ ويوصى بحد أقصى 5 ٪.يتم تحديد المخاطر الناشئة عن عدم استلام الإيرادات المخططة وفقًا لأهداف المشروع. هناك جدول حساب خاص.

تعتبر معدلات الخصم المقدرة باستخدام هذه الطريقة ذاتية إلى حد ما (فهي تعتمد بدرجة كبيرة على تقييم المخاطر من قبل الخبراء). كما أنها أقل دقة بكثير من منهجية الحساب القائمة على نموذج "تقدير الأصول طويلة الأجل".

تقييم الخبراء وطرق الحساب الأخرى

أسهل طريقة لحساب معدل الخصم والشعبية في الحياة الواقعية هي تعيينها بطريقة خبير ، مع الإشارة إلى متطلبات المستثمرين.

فمن الواضح أن ل مستثمرون من القطاع الخاص لا يمكن أن يكون الحساب بناءً على الصيغ هو الطريقة الوحيدة لاتخاذ قرار بشأن صحة تحديد معدل الخصم لمشروع / عمل تجاري. يمكن لأي نماذج رياضية فقط تقييم واقع الموقف تقريبًا. يستطيع المستثمرون ، بالاعتماد على معارفهم وخبراتهم الخاصة ، تحديد الربحية الكافية للمشروع والاعتماد عليه كمعدل خصم ، وإجراء العمليات الحسابية. ولكن للحصول على تجربة كافية ، يجب أن يكون المستثمر على دراية جيدة بالسوق ولديه خبرة واسعة.

ومع ذلك ، يجب افتراض أن منهجية الخبراء هي الأقل دقة وقد تشوه نتائج تقييم المشروعات (المشروعات). لذلك ، يوصى بتحديد معدل الخصم بطرق الخبراء أو الطرق التراكمية ، ومن الضروري تحليل حساسية المشروع للتغيرات في معدل الخصم. في هذه الحالة ، سيكون المستثمرون دقيقين قدر الإمكان.

بالطبع ، هناك طرق بديلة لحساب معدل الخصم. على سبيل المثال ، نظرية تسعير المراجحة ، نموذج نمو الأرباح. لكن من الصعب للغاية فهم هذه النظريات ونادراً ما يتم تطبيقها في الممارسة العملية.

تطبيق معدل الخصم في الحياة الحقيقية

في الختام ، أود أن أشير إلى أن معظم الشركات في عملية النشاط تحتاج إلى تحديد معدل الخصم. يجب أن يكون مفهوما أنه يمكن الحصول على المؤشر الأكثر دقة باستخدام منهجية WACC ، بينما تحتوي الطرق المتبقية على خطأ كبير.

ليس من الضروري غالبًا حساب معدل الخصم في العمل. هذا يرجع أساسا إلى تقييم المشاريع الكبيرة والهامة. تنفيذها ينطوي على تغيير في هيكل رأس المال ، وسعر السهم للشركة. في مثل هذه الحالات ، يتم الاتفاق على سعر الخصم وطريقة حسابه مع بنك المستثمر. وهي تركز بشكل رئيسي على المخاطر التي تتعرض لها الشركات المماثلة والأسواق.

يعتمد تطبيق طرق معينة أيضًا على المشروع. في الحالات التي تكون فيها معايير الصناعة ، تكنولوجيا الإنتاج ، التمويل مفهومة ومعروفة ، يتم تجميع الإحصاءات ، يتم استخدام معدل الخصم القياسي المحدد في المؤسسة. عند تقييم المشاريع الصغيرة والمتوسطة الحجم ، راجع الحساب فترات الاسترداد مع التركيز على تحليل الهيكل والبيئة التنافسية الخارجية. في الواقع ، يتم الجمع بين طرق لحساب معدل الخصم من الخيارات الحقيقية والتدفقات النقدية.

يرجى العلم أن معدل الخصم هو فقط وسيط في تقييم المشاريع أو الأصول. في الواقع ، التقييم دائمًا ما يكون موضوعيًا ، والشيء الرئيسي هو أنه منطقي.

يحدث هذا الخطأ - يتم أخذ المخاطر الاقتصادية في الاعتبار مرتين. لذلك ، على سبيل المثال ، غالبًا ما يتم الخلط بين مفهومين - مخاطر البلد والتضخم. نتيجة لذلك ، يتضاعف معدل الخصم ، ويظهر تناقض.

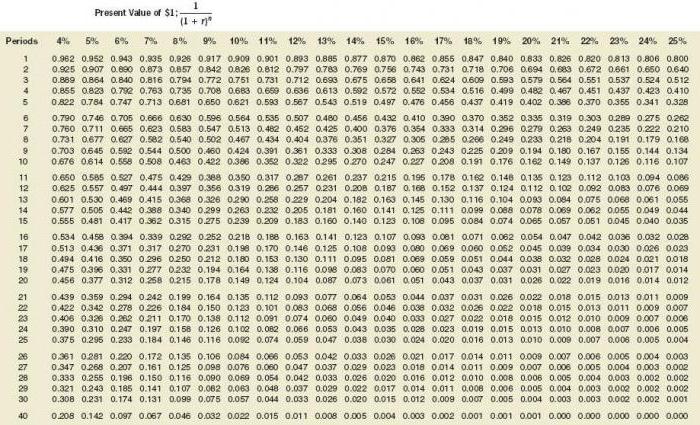

ليست هناك دائما حاجة لحساب. يوجد جدول خاص لحساب معدل الخصم ، وهو سهل الاستخدام للغاية.

أيضا مؤشر جيد هو تكلفة قرض لمقترض معين.قد يكون أساس تحديد سعر الخصم هو معدل الائتمان الفعلي ومستوى عائد السندات المتاحة في السوق. بعد كل شيء ، لا توجد ربحية المشروع فقط داخل بيئته الخاصة ؛ الوضع الاقتصادي العام في السوق يؤثر أيضًا عليه.

ومع ذلك ، فإن المؤشرات التي تم الحصول عليها تتطلب أيضًا تعديلات مهمة تتعلق بمخاطر النشاط التجاري (المشروع) نفسه. في الوقت الحالي ، غالبًا ما تستخدم منهجية الخيارات الحقيقية ، لكنها معقدة للغاية من الناحية المنهجية.

من أجل مراعاة عوامل الخطر مثل خيار تعليق المشروع ، والتغيرات في التكنولوجيا ، وفقدان السوق ، والممارسات في تقييم المشاريع تضخيم معدلات الخصم بشكل مصطنع (تصل إلى 50 ٪). علاوة على ذلك ، لا توجد نظرية وراء هذه الأرقام. يمكن بسهولة الحصول على نتائج مماثلة باستخدام حسابات معقدة ، وفي أي حال سيتم تحديد غالبية مؤشرات التنبؤ بشكل شخصي.

إن تحديد معدل الخصم بشكل صحيح يمثل مشكلة مرتبطة بالمتطلبات الأساسية لمحتوى المعلومات الناتجة في البيانات المالية والمحاسبة. بمعنى آخر ، إذا كان هناك سبب للشك فيما إذا كان قد تم تقييم الأصول أو المطلوبات بشكل صحيح ، وما إذا كان قد تم تأجيل المقابل النقدي ، فيجب تطبيق خصم.

عند اختيار سعر الخصم ، من المهم أن نفهم أنه يجب أن يكون أقرب ما يمكن من السعر الذي حصل عليه المقترض من البنك الدائن بشروط حقيقية في البيئة الحالية.

لذلك ، فإن معدل الخصم لأصول معينة (على سبيل المثال ، بالنسبة للأصول الرئيسية) يساوي المعدل الذي يجب أن تدفعه الشركة ، وجذب الأموال لشراء عقار مماثل.