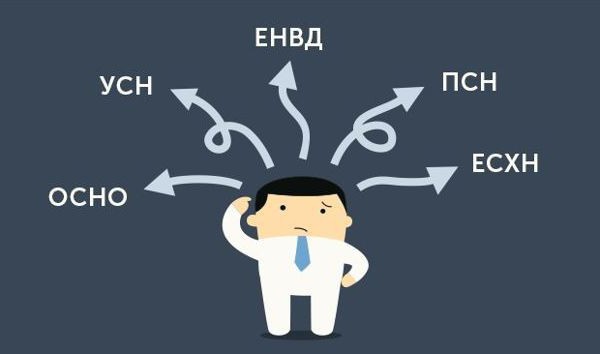

اليوم سنكتشف ما إذا كان بإمكان رائد أعمال فردي العمل مع ضريبة القيمة المضافة. على أي حال ، عليك أن تعرف مجموعة متنوعة من الأنظمة الضريبية في روسيا ، والتي تستخدم خصيصا لرجال الأعمال الفردية. في الواقع ، هذه المسألة مهمة للغاية. في الواقع ، بناءً على قرارك ، سيتغير مقدار الضرائب ، وكذلك مقدارها. لذلك ، يجدر اكتشاف كل السيناريوهات المحتملة. ربما لن تكون مربحة بالنسبة لك للعمل على هذا النظام أو ذاك.

هل يدفعون ضريبة القيمة المضافة؟

تحتاج أولاً إلى فهم من يدفع ضريبة القيمة المضافة. بعد كل شيء ، يعتقد البعض أن ما يسمى ضريبة القيمة المضافة لا تدفع من قبل رجال الأعمال الفردية. في الواقع ، هذا ليس صحيحا تماما.

كما ذكرنا من قبل ، يعتمد الكثير على نظامك الضريبي. في بعض الحالات ، سيتعين على FEs دفع ضريبة القيمة المضافة. وبدون الفشل. أيضا ، يتم إجراء هذا الدفع من قبل المنظمات التي تشارك في المبيعات. ومع ذلك ، بنفس الطريقة مثل رجال الأعمال. وبالتالي ، إذا كنت تفكر فيما إذا كان بإمكان رائد أعمال فردي العمل مع ضريبة القيمة المضافة ، فستكون الإجابة نعم. السؤال مختلف - تحت أي ظروف وكيف هو مفيد.

النظام العام

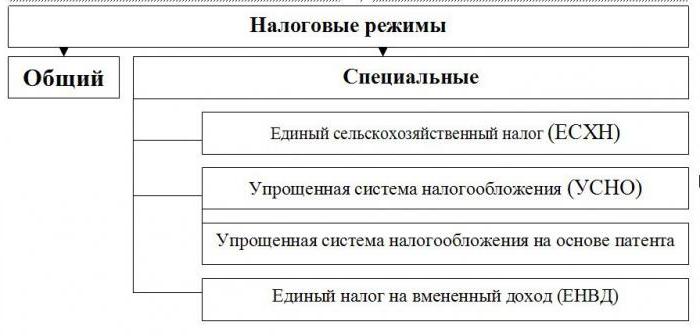

لفهم كل هذا ، يجب عليك التعرف على مجموعة متنوعة من النظم الضريبية. الخيار الأول الذي يحدث فقط هو IP على OSNO. هذا الخيار شائع في روسيا ، لكنه ليس مربحًا دائمًا.

نظام الضرائب العام هو الخيار الذي يتم اختياره من قبل جميع رواد الأعمال بشكل افتراضي. ستعمل عليه إذا لم يتم تحديد وضع خاص باعتباره IP أثناء التسجيل.

ربما هذا النظام هو الأكثر اكتمالا فيما يتعلق بدفع الضرائب. هنا مشكلة معهم سيكون أكثر من كافية. مثالي لأولئك الذين سيشاركون في التجارة ، وبالجملة بشكل أساسي. خلاف ذلك ، فإن نظام التشغيل على OSNO ليس خيارًا مربحًا للغاية. على وجه الخصوص ، إذا كنت تخطط للعمل بشكل مستقل وفقط "من أجلك" ، فسيتعين عليك النظر إلى الخاص الأنظمة الضريبية (الخاصة). من بينها ، أنت متأكد من اختيار نفسك شيء مناسب.

DOS والضرائب

لذلك ، اكتشفنا ما إذا كان IP يمكن أن يعمل مع ضريبة القيمة المضافة. لكن في أي الحالات يحدث هذا الخيار؟ إذا اخترت OSNO ، فيجب دفع ضريبة القيمة المضافة دون إخفاق. من حيث المبدأ ، يكون من المفيد اختيار هذا النظام عند إجراء مبيعات الجملة.

والتي سوف تضطر إلى دفع الضرائب إلى رجل أعمال فردي ، إذا كان يفضل العمل باستخدام النظام الضريبي العام؟ القائمة هنا ليست كبيرة جدًا ، لكن الخصومات خطيرة.

الدفعة الأولى التي يجب دفعها لخزانة الدولة هي ضريبة القيمة المضافة لدينا. في الوقت الحالي ، يمثل 18٪ من المبلغ المستلم للبضائع التي بيعتها. يجب حساب الأرقام الدقيقة في كل مرة بنفسك. كما تعتقد ، هذه دفعة غير ثابتة. ومع ذلك ، مثل معظم الضرائب في روسيا.

ماذا يدفع رجل أعمال فردي عند العمل على الالتزام الضريبي الأساسي ، إلى جانب ضريبة القيمة المضافة؟ الضرائب العقارية. يتم حسابها وفقًا للمبادئ العامة لجميع المنظمات. إذا لم تكن تمتلك عقارًا ، فسيتم إلغاء هذه الدفعة. ويمكنك تجنب ذلك.

أخيرًا وليس آخرًا ، ضريبة الدخل. سيدفع رواد الأعمال الأفراد 13٪ عند العمل على OSNA. لكن المنظمات كانت أقل حظًا - فهي تتوقع سحب 20٪ من الأرباح.

UTII

اعتمادًا على كيفية عمل رائد الأعمال الفردي ، يجب اختيار نظام ضريبي واحد أو آخر.كما اكتشفنا بالفعل ، هناك الأساسية. هذا الخيار مفيد إذا كنت تخطط للانخراط في تجارة الجملة. بعد كل شيء ، وهنا تظهر ضريبة القيمة المضافة ، والتي هي قادرة على إرضائك.

ولكن هناك أيضا ما يسمى وسائط خاصة. ضريبة الملكية الفكرية تعني حرية الاختيار. صحيح ، يمكنك العمل فقط على نظام واحد في وقت واحد. على سبيل المثال ، الخيار الأكثر شيوعًا هو UTII. أو ، كما يطلق عليه أيضًا ، "التضمين".

لا يستخدم الجميع هذا الخيار. بعد كل شيء ، هناك قائمة خاصة من الأنشطة التي من الممكن استخدام UTII. إذا كان عملك لا يلبي المتطلبات المتقدمة ، فسيتعين عليك إما التبديل إلى OSNO أو اختيار وضع خاص آخر. UTII يساعد في تقليل أقساط التأمين الخاصة بك. لذلك في بعض الأحيان هذا الخيار مفيد حقا. عادة ما يتم اختياره عندما يكون ذلك ممكنًا من حيث المبدأ. ولا يهم ما إذا كنت تعمل مع موظفين أم فقط "لنفسك".

دفع ثابت

هل يمكن لرجل أعمال فردي العمل مع ضريبة القيمة المضافة؟ لقد اكتشفنا بالفعل أن هذه الفرصة تحدث بشكل عام. ولكن فقط مع الأساسية. ماذا تفعل إذا اخترت "impute"؟ هنا يمكنك أن تفرح فقط. لماذا؟

الشيء هو أن UTII يعني دفع ضريبة ثابتة. صحيح ، سيتم تنفيذ الحساب باستخدام المعاملات الثابتة لفترة إعداد تقارير ضريبية معينة. يعتمد مبلغ الدفع على عدة عوامل: حجم المبنى المستخدم في عملك ، وعدد الموظفين أو المركبات ، وما إلى ذلك. يتميز كل نوع من النشاط بمعاييره الخاصة التي تؤثر على مقدار الضريبة المدفوعة. النظر في هذا العامل عند اختيار نظام ضريبي.

الميزة المميزة لـ UTII هي أن ضرائب رواد الأعمال الأفراد في هذه الحالة لا تعتمد على دخلك. لذلك ، قد يكون هذا السيناريو مفيدًا في بعض الأحيان. على سبيل المثال ، عندما يكون لديك أرباح عالية ، وتبين أن مقدار الضريبة ، مع مراعاة جميع العوامل ، يكون صغيراً.

براءات الاختراع

ما التالي؟ ضريبة IP هي مشكلة صعبة للغاية. كل عام ، يخضع التشريع الروسي لتغييرات غالبًا ما يكون لها تأثير إيجابي على ريادة الأعمال. على سبيل المثال ، تم تطبيق نظام ضريبي خاص جديد مؤخرًا. ويسمى براءة اختراع.

ما المقصود به؟ سيكون عليك شراء وثيقة خاصة تؤكد حقك في القيام بهذا النشاط أو ذاك - براءة اختراع. هذا هو المبلغ الوحيد المطلوب منك. بعد عدم وجود ضرائب ومساهمات أخرى ، لا تدفع لخزينة الدولة. يمكننا القول أن كل شيء يتم دفعه مقدمًا.

نظام البراءات غير متاح لجميع أنواع الأنشطة. لكنها مثالية للمواطنين الذين يريدون تجربة أنفسهم كرجل أعمال فردي. بعد كل شيء ، الحد الأدنى لمدة البراءة هو شهر واحد ، والحد الأقصى هو سنة واحدة. بعد ذلك ، سيتعين عليك مرة أخرى شراء هذا الإذن للقيام بهذا النشاط أو ذاك.

كم ستكون تكلفة البراءة؟ كل هذا يتوقف على عدة عوامل. أولا ، من أنشطتك. ثانيا ، من منطقة الإقامة (التسجيل كرجل أعمال). ثالثا ، من الفترة التي تم الحصول عليها من الوثيقة. كما ذكرنا سابقًا ، يجب ألا يدفع IP أي ضرائب عند العمل بموجب هذا المخطط.

USN

صحيح ، المحادثة لا تنتهي هناك. في الواقع ، لدى رواد الأعمال الفرديين خيار نظام ضريبي وليس صغيرًا. خيار آخر هو USN. بالنسبة إلى عناوين IP ، غالبًا ما يكون هذا الخيار مفيدًا ومناسبًا أيضًا للحد الأدنى من الخسائر النقدية. يسميها الناس "مبسطة".

الميزة الرئيسية لهذا النظام هي أنه لا يتطلب أي أوراق إضافية وكمية هائلة من التقارير. على سبيل المثال ، في جميع الحالات السابقة ، سيكون عليك تسجيل سجل نقدي ، والاحتفاظ بسجل خاص للدخل والنفقات ، وكذلك دفتر شيكات.وعند العمل على نظام ضريبي مبسط للملكية الفكرية ، لن تكون نماذج التقارير هذه متاحة. يكفي تقديم إقرار ضريبي مرة واحدة في السنة.

ماذا ندفع ل USN

ماذا يدفع رجل أعمال فردي إذا قرر العمل على "حساب مبسط"؟ هناك العديد من الخيارات. الأول هو عندما يكون لديك كل من الدخل والنفقات. في هذه الحالة ، سيتعين عليك دفع ضريبة بمبلغ 5 إلى 15٪ ، والتي يتم الحصول عليها من المبلغ المستلم بعد خصم كل ما تبذلونه من الأعمال من الربح من خصم الأرباح. يعتمد معدل الضريبة المحدد على عملك ومنطقة إقامتك. يجب عليك معرفة هذه البيانات في مصلحة الضرائب لمدينتك.

إذا لم يكن لديك أي نفقات ، فمن المستحسن دفع الدولة وفقًا للمخطط الثاني. أنه ينطوي على دفع 6 ٪ من ربحك سنويا. ولا شيء أكثر من ذلك. استقطاعات فقط من صندوق المعاشات وصندوق التأمين الصحي الإلزامي. يتم إصلاح هذه المدفوعات سنويًا بمبلغ ثابت. صحيح ، إذا كان ربحك أكثر من 300000 روبل في السنة ، فسيتعين عليك أيضًا تحويل 1٪ من ربحك.

هل يمكن لرجل أعمال فردي العمل مع ضريبة القيمة المضافة عند اختيار نظام ضريبي مبسط؟ لا ، هذا غير وارد. كل ما يمكن أن يقوم به رجل أعمال فردي في هذه الحالة هو اختيار نظام حساب ضريبي محدد. "الدخل - النفقات" هو الكمال عندما يكون لديك نفقات ضخمة في الأعمال التجارية. خلاف ذلك ، فمن المستحسن اختيار الخيار مع دفع 6 ٪ من الربح.

الضريبة الزراعية الموحدة

المحاذاة الأخيرة التي تحدث فقط هي UCN. يجب على رجل الأعمال الفرد استخدام هذه الضريبة إذا كان يعمل مع المنتجات الزراعية أو يعالجها. ومن تلقاء نفسها.

في الحقيقة ، هذا الخيار نادر للغاية في روسيا. بعد كل شيء ، فهو يعني خطيرة للغاية العبء الضريبي. لذا فإن رواد الأعمال الذين يشاركون في الأنشطة الزراعية ، يفضلون العمل على OSNO أو براءات الاختراع. أقل وأقل شيوعا هو USC. أصبح من الواضح الآن من الذي يدفع ضريبة القيمة المضافة والنظام الضريبي الذي يجب اختياره.