في فترة من الوضع الاقتصادي غير المستقر ، بسبب عيوب النظام المصرفي ، وكذلك الأزمة ، أصبحت مشكلة المنافسة ووزن الشركة في سوق السلع والخدمات أكثر أهمية من أي وقت مضى. ليس سراً أن الشركات الضعيفة لديها شروط مسبقة للحصول على نتائج غير مواتية للأحداث - من الإفلاس إلى الإفلاس. ومع ذلك ، في الظروف الحديثة ، حتى المنظمات المستقرة قد تواجه خطر الفشل. بفضل التقنيات التي طورها العلماء في مجال العلوم الاقتصادية ، يمكن التنبؤ بإفلاس الكيانات القانونية. صحيح ، هذا ليس بهذه البساطة ، وغالبًا ما تكون النتيجة غير دقيقة تمامًا.

الشروط المسبقة للحاجة إلى تحديد الإفلاس

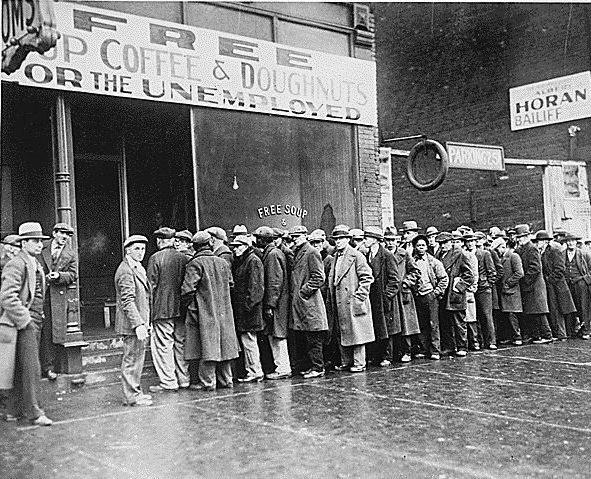

تلقى نشاط الاقتصاديين الذين يهدفون إلى تحليل ملاءة المؤسسات طلبها في وقت نهاية الحرب العالمية الثانية في الولايات المتحدة.

كان هذا بسبب انخفاض ترتيب توريد المعدات العسكرية والتطور غير المتكافئ للشركات.

وبالتالي ، فإن نماذج الإفلاس ستصبح حتما أحد المكونات الرئيسية على الطريق إلى تنمية صحية للاقتصاد.

تنعكس المحاولات الأولى في طريقة البحث النوعي ، التي أجريت عن طريق التأثير التجريبي على أنشطة الشركة. في وقت لاحق ، دون تلقي التأثير المطلوب ، تم تغيير نهج المشكلة.

لذا ابدأ في تطوير أساليب تقيس إفلاس الكيانات القانونية.

تطوير نموذج فعال

الدور المهيمن تحليل الملاءة المؤسسة. ومع ذلك ، فإنه من المستحيل دون استخدام المعلومات المعممة ، بناءً على البيانات المالية فقط. لذلك فإن نماذج عوامل مختلفة لتحليل الإفلاس تجد تطبيقها. وأهمها نموذج التمان.

في الوقت نفسه ، لا ينبغي لأحد أن يخطئ في الحكم بأن أعمال التمان كانت مقصورة على مخطط واحد. لقد ابتكر عدة طرق لتحليل ملاءة الشركة ، وجمعها مع التركيز الإحصائي واقتراح عدة خيارات لطرق الحساب.

لذلك ، من بينها يمكننا أن نلاحظ حساب مؤشر التصنيف الائتماني - درجة Z ، وكذلك نماذج ثنائية وخمسة وسبعة عوامل.

تحليل متعدد التمييز

كان هو الذي شكل أساس جميع النماذج ، ويبدو أنه الأكثر صلة بالحسابات اللازمة. تم اقتراحه لأول مرة في عام 1968 كوسيلة لحساب مخاطر الإفلاس المحتملة ، واستخدم في نموذج درجة Z.

كان مبدأها الرئيسي هو التعبير عن المؤشرات الاقتصادية للشركة ، والتي تعكس بالكامل أنشطة المؤسسة وتوضح درجة خطر الإفلاس.

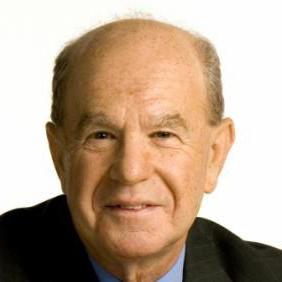

درس إدوارد ألتمان ، قبل إنشاء نموذج درجة Z ، الأنشطة المالية لحوالي 70 شركة. واصل بعضهم أنشطتهم في وقت التجربة ، وبعضهم قد أفلست بالفعل. بعد فحص أكثر من 20 من المعاملات التحليلية واختيار أهمها ، بنى التمان اعتمادًا متعدد العوامل. من المميزات أن المؤشرات المستخدمة لتجميع النموذج تشير إلى كفاءة المؤسسة لفترة التقرير. وبالتالي ، يمكن للمرء بسهولة تتبع احتمال الإفلاس.

نموذج ناقص

ومع ذلك ، على الرغم من بساطته ومنطقه ، فإن نموذج ألتمان له عيوب عديدة. على سبيل المثال ، قد يكون توفير بيانات الشركة أمرًا صعبًا. ليست كل شركة في فجر انهيارها مستعدة للتحدث علنا عن ذلك. ولكن حتى إذا تم تقديم المعلومات في الوقت المحدد ، فلا يوجد ما يضمن موثوقيتها.بالإضافة إلى ذلك ، في بعض الأحيان يمكن اعتبار مزيج من نفس العوامل من وجهة نظر إيجابية ومن وجهة نظر سلبية ، لذلك من الصعب للغاية التحدث عن غموض التقييم.

نموذج خمسة عوامل التمان

هذا النموذج هو أحد أشكال صيغة Z-score. يتكون من 5 معاملات ، بناءً على ما يمكننا استنتاجه حول ربحية الشركة. والفرق الرئيسي بين هذا النموذج هو أهميته بالنسبة للمؤسسات التي لديها شكل أسهم مشترك ، ونتيجة لذلك ، إصدار أسهمها الخاصة في تداول السوق.

بشكل عام ، يتم تمثيلها بواسطة المتغيرات التالية ، حيث تشير x1 إلى رأس المال العامل ، ويتم الاحتفاظ x2 بالأرباح ، و x3 هي الأرباح التشغيلية ، و x4 هي قيمة الأسهم في السوق ، و x5 هي الإيرادات.

عند التجميع ، تظهر هذه الصيغة أمامنا:

Z = 1.2 * X1 + 1.4 * X2 + 3.3 * X3 + 0.6 * X4 + X5

بفضلها ، يتيح لك نموذج Altman المكون من خمسة عوامل إمكانية التنبؤ بدقة أكبر بالإفلاس. على سبيل المثال ، إذا انخفضت وحدة Z إلى مستوى أقل من 1.8 ، فمن الممكن مع احتمال يصل إلى 100 ٪ للحديث عن عدم ربحية الشركة. بالمقابل ، إذا كان المستوى أعلى من 2.99 ، فإن خطر استحالة سداد الديون هو الحد الأدنى.

تعليقات الخبراء

ومع ذلك ، فقد انتقد هذا النموذج من قبل علماء آخرين. بعد فحص النموذج المقدم بعناية ، يمكنك ملاحظة أن قيمة x1 ستعني دائمًا أزمة إدارة ، و x4 للحديث عن أزمة مالية محتملة. المتغيرات المتبقية تميز الأزمة الاقتصادية.

هذا هو السبب في عدم ترجمة صيغة Altman بشكل صحيح ، ويحتوي النموذج نفسه على عدد من الأخطاء. ولكن ، على الرغم من ذلك ، لا يزال يستخدم ويتمتع بشعبية كبيرة.

نموذج سبعة عوامل

تبعًا للنموذج المكون من خمسة عوامل ، تم تطوير نموذج Altman المكون من سبعة عوامل. نادرا ما يتم استخدامه في الممارسة ، على الرغم من أنه الأكثر دقة. المصطلح الذي يمكن التنبؤ به يصل إلى خمس سنوات.

سبب نقص الطلب هو وجود الكثير من البيانات التحليلية ، والتي من المستحيل الحصول عليها لشخص بسيط مهتم. بالإضافة إلى ذلك ، فإن المعاملات المقترحة للتحليل ، كما في حالة النموذج المكون من خمسة عوامل ، تميز العديد منها أنواع الأزمات في نفس الوقت

استنتاج

باستخدام أي نموذج Altman ، ينبغي للمرء أن يأخذ في الاعتبار الظروف الأولية الأخرى. على سبيل المثال ، قد لا تكون الممارسة المتبعة في المؤسسات في وقت الاقتصاد المتقدم بالفعل قابلة للتطبيق بل وغير منطقية في ظروف النظام الاقتصادي الروسي. على الرغم من عالمية المنهجية الظاهرة ، من المهم أن نتذكر الجانب الآخر للعملة. يتم تحديد دقة التوقعات من خلال تجانس البيانات وخصائص المؤسسة وشخصيتها. هذه المكونات ليست كافية للحصول على معلومات موثوقة تمامًا حول ملاءة الشركة.

غالبًا ما تكون المؤشرات المتوقعة بعيدة عن الواقع ، والشركة التي تعتمد على المزيد من النمو والازدهار تعاني من الخسارة بعد الخسارة. وبالتالي ، فإن فعالية تقييم الإفلاس لا تعتمد بشكل مباشر على الصيغ المشتقة والنماذج المتقدمة ، ولكنها تستند إلى عدد من المؤشرات. للتنبؤ بنجاح بمخاطر الإفلاس والإفلاس اللاحق ، عليك أن تتذكر ذلك ، ولا تعتمد كلياً على النتائج التي تم الحصول عليها أثناء تطبيق طريقة معينة.