الربحية هي الهدف الرئيسي لجميع المؤسسات التجارية. وبدون ذلك ، لن تتمكن الأعمال التجارية من البقاء على المدى الطويل. وبالتالي ، عند قياس التدفقات المالية والربحية والتنبؤ بالأرباح المستقبلية ، فإن الربحية هي مؤشر مهم للغاية.

ما هي الربحية؟

الربحية هي مثل هذا الاستخدام للأموال التي لا تغطي فيها المنظمة تكاليفها مع الإيرادات فحسب ، بل تحقق أيضًا أرباحًا. يتم قياس ربح وربح رجل الأعمال من خلال الإيرادات والمصروفات. على سبيل المثال ، إذا تم زراعة المحاصيل والماشية وبيعها ، فإن مالكها (على سبيل المثال ، مزارع) يحصل على دخل. من المهم أن نفهم أن المال يأتي إلى الأعمال من الأنشطة ، في حين أن الاقتراض لا يخلق دخلاً. هذه مجرد معاملة نقدية بين رجل أعمال ودائن ، وبمساعدة أول من يتلقى المال من الثاني لعمل الشركة أو شراء الأصول.

التكاليف - هذه هي تكلفة الموارد المستخدمة (أو المستهلكة) في العمل. على سبيل المثال ، تعتبر بذور الذرة موردا للزراعة ، حيث تشارك في عملية الإنتاج. النفقات هي الأموال التي تنفق ، على سبيل المثال ، على شراء سيارة جديدة ، إذا كانت السيارة ، حياة مفيدة الذي - أكثر من عام ، تم تعطيله في أقل من عام. ومع ذلك ، فإن سداد القرض (وكذلك الحصول عليه ، كما ذكر أعلاه) لا يعتبر مصاريف ، لأنه مجرد تحويل للأموال بين الشركة والمقرض.

الربح والخسارة

من أجل معرفة ماهية الربحية ، تحتاج إلى فهم مفاهيم الربح والخسارة. هذه هي في الأساس قائمة من الدخل والمصروفات على مدى فترة زمنية معينة (عادة ما تكون سنة) للعمل بأكمله. تتضمن المعلومات حول التدفقات المالية تحليلًا بسيطًا للأرباح والخسائر.

يستخدم بيان الربح بشكل تقليدي لتقييم ربحية الأسعار والعمل بأكمله خلال الفترة الماضية. ومع ذلك ، فإن البيانات المتعلقة بالإيرادات والمصروفات هي التي تحتوي على معلومات يمكن على أساسها وضع توقعات بشأن ربحية القضية خلال الفترة المشمولة بالتقرير المقبل. بمعنى أنه يمكن تخطيط ميزانية لإظهار ربحية مشروع معين أو جزء من مشروع تجاري.

لماذا حساب الربحية؟

إذا كنت تقوم بحساب مؤشر الربح للفترة الماضية أو تحاول التنبؤ بالربحية للفترة القادمة ، فإن قياس الربحية هو أهم عنصر في النجاح. الأعمال غير المربحة لا يمكنها البقاء على قيد الحياة. يسمح لك النشاط التجاري المربح بمكافأة أصحابك على حساب عائد كبير على استثماراتهم.

زيادة الربحية هي واحدة من أهم مهام مديري الأعمال. يبحث المديرون باستمرار عن طرق لتغيير أعمالهم ، وزيادة الربحية. للقيام بذلك ، يحتاجون أولاً وقبل كل شيء ليس فقط لمعرفة ماهية الربحية ، ولكن أيضًا مراعاة التغييرات المحتملة في مستوى الدخل. يمكن تحليل هذه التغييرات المحتملة من حيث الربح أو الخسارة أو الميزانية الجزئية. يتيح لك التخطيط الجزئي للميزانية تقييم تأثير التغييرات الصغيرة والتدريجية على الأرباح وربحيتها في العمل قبل تنفيذها.

يمكن استخدام مجموعة متنوعة من الربحية لتقييم الوضع المالي للشركة. يمكن مقارنة هذه العلاقات التي تم إنشاؤها على أساس الدخل والنفقات بمؤشرات الصناعة.بالإضافة إلى ذلك ، من خلال مساعدتهم ، من الواقعي مراقبة الوضع خلال العام لتحديد المشكلات الناشئة.

النقدية (النقدية) طريقة المحاسبة

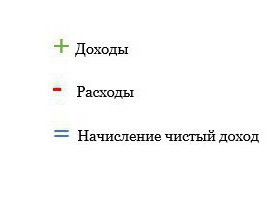

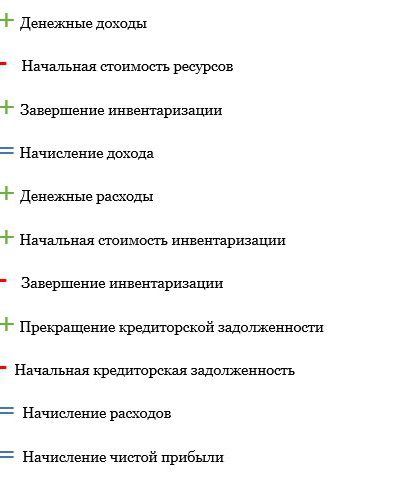

تقليديًا ، استخدم رواد الأعمال ما يسمى طريقة المحاسبة النقدية ، حيث يتم تسجيل الدخل والمصروفات في حساب الربح والخسارة عند بيع البضائع ودفع الخدمات. تتيح لك هذه الطريقة ، التي يستخدمها معظم رجال الأعمال ، حساب تكلفة مورد لم يتم استخدامه بالفعل في سياق نشاط ريادة الأعمال ، ولكن تم شراؤه للتو ، وهو سعره الاسمي. يستخدم هذا كوسيلة لإدارة الالتزامات الضريبية سنة بعد سنة. ومع ذلك ، فإن العديد من أنظمة الأعمال تأخذ الموارد في الاعتبار كمصروفات فقط عندما تكون مشتركة بالفعل في أنشطة الأعمال. في هذه الحالة ، يتم حساب الربحية على النحو التالي:

المحاسبة النقدية

قد يتم تشويه صافي الدخل عند استخدام الأساس النقدي للمحاسبة على حساب الربح الذي لم يكن متوقعًا. على سبيل المثال ، بيع محصولين كاملين في موسم واحد. بيع المورد الذي اشتريناه في العام الماضي ، سوف نتلقى أموالًا أقل بسبب انخفاضه.

طريقة الاستحقاق

لتوفير صورة أكثر دقة للربحية ، يمكن استخدام طريقة الاستحقاق. من خلال مساعدتها ، يتم حساب الدخل المستلم من المركز الذي يتم فيه إنتاج المنتجات (وليس عند بيعها) ، وتنعكس النفقات في البيانات عند استخدام الموارد (وليس عند شرائها). يستخدم Accrual الطريقة النقدية التقليدية للمحاسبة على مدار العام ، لكنه يضيف أو يطرح مخزونات من المنتجات ومصادر الإنتاج التي يملكها رجل الأعمال في بداية ونهاية العام. يبدو حساب الربحية بهذه الطريقة بعبارات عامة كما يلي:

يمكن تعريف ربحية الإنتاج إما على أنها ربح محاسبي أو ربح اقتصادي. النظر في كل من الأنواع.

الربح المحاسبي (صافي الدخل)

تقليديا ، تم حساب الربح باستخدام ما يسمى ربح محاسبي بادئ ذي بدء ، تحتاج إلى التفكير في الإقرار الضريبي. أنه يحتوي على قائمة دخلك الخاضع للضريبة والنفقات القابلة للخصم. هذه هي نفس العناصر المستخدمة في حساب الأرباح المحاسبية. ومع ذلك ، لا يمكن أن يوفر لك الإقرار الضريبي صورة دقيقة عن الربحية بسبب التدهور السريع للموارد أو عوامل أخرى ، على سبيل المثال. هذا هو السبب في كثير من الأحيان يتم حساب ربحية المنظمة باستخدام صافي الدخل.

الربح المحاسبي هو صورة وسيطة لصلاحية عملك. ستُظهر أنه إذا لم تتسبب خسائر عام واحد في إلحاق ضرر دائم بعملك ، فإن عدة سنوات متتالية (أو إذا كان الدخل الصافي غير كافٍ لتغطية النفقات) يمكن أن يعرض للخطر سلامة الأمر برمته.

الربح الاقتصادي

بالإضافة إلى خصم مصروفات العمل ، يتم خصم المصاريف أيضًا في الحساب. الربح الاقتصادي. تكلفة الفرصة البديلة مرتبطة بالمال (حقوق الملكية) ، وقدرات العمل والإدارة. يأخذ في الاعتبار نوع الربح الذي ستكسبه أو تخسره إذا كنت منخرطًا في أعمال أخرى ، أو تعمل في تخصص مختلف ، أو استخدم هذا المورد ، وليس آخر. التكلفة البديلة هي أيضًا العائد على الاستثمار ، الذي لم يستثمره رجل الأعمال لسبب أو لآخر في مكان آخر. عند حساب الأرباح الاقتصادية ، يتم عرضها جنبا إلى جنب مع غيرها من النفقات.

الربح الاقتصادي يتنبأ بتوقعات تجارية طويلة الأجل. إذا كنت تستطيع باستمرار إنشاء مستوى أعلى الدخل الشخصي باستخدام المال والعمل في مكان آخر ، فكّر في ما إذا كنت ترغب في الاستمرار في القيام بهذا أو ذاك.

التدفق النقدي

غالبًا ما يعتقد الناس خطأً أن العمل المربح لن يواجه مشكلات في التدفق النقدي.على الرغم من حقيقة أن ربحية الإنتاج والتدفقات النقدية ترتبط ارتباطًا وثيقًا ، إلا أن هناك عددًا من الاختلافات الجدية. قوائم الدخل (بيان الدخل والمصروفات) تشير إلى حركة الأموال ، والتي تشمل تدفقها إلى الداخل والخارج. تتحدث معلومات الربح والخسارة أيضًا عن الربحية ، بينما يوضح بيان التدفق النقدي السيولة.

العديد من نقاط الدخل - وهذا هو التدفق النقدي. بيع المعدات والمنتجات وما إلى ذلك ، كقاعدة عامة ، هو الدخل ويتعلق بالتدفقات النقدية. تميز العديد من بنود الإنفاق تدفق النقاط النقدية. إن الحصول على وحدات إضافية من الموارد ، على سبيل المثال ، هو حساب ، وبالتالي ، عنصر من عناصر التدفقات النقدية الخارجة.

ومع ذلك ، هناك العديد من المراكز النقدية التي ليست عناصر الدخل والمصروفات. على سبيل المثال ، يعتبر شراء جرار تدفقًا نقديًا عند الدفع نقدًا في وقت الشراء. إذا تم استعارة أموال بقرض سريع ، فإن الدفعة المقدمة هي أيضًا تدفق نقدي. الجرار هو الأصل الرئيسي وله فترة صلاحية لأكثر من عام. يتم تضمينه كمصروف في بيان الدخل ، ولكن يتم تخفيض القيمة بسبب انخفاض القيمة المادية والتكنولوجية. ومن المعروف هذه الظاهرة باسم الاستهلاك. يتم تحديد مصاريف الاستهلاك كل عام.

يتم احتساب الاستهلاك لأغراض ضريبة الدخل التي قد يتم تلقيها. ولكن من أجل حساب صافي الربح بدقة ، يجب استخدام مبلغ إهلاك أكثر واقعية لتقريب الانخفاض الفعلي في القيمة على مدار العام.

يتم أيضًا تضمين مبلغ الفائدة المدفوعة على القرض كمصروف ، بالإضافة إلى انخفاض قيمة العملة ، لأن تكلفة اقتراض المال تهم أطراف القرض. ومع ذلك ، فإن القرض في حد ذاته ليس مصاريف ، ولكنه مجرد تحويل للأموال بين المدين والدائن.

البيانات المالية الأخرى

بيان الدخل هو مجرد واحد من عدة مستندات من هذا النوع يمكن استخدامها لقياس الاستقرار المالي للشركة حيث يوجد عائد على حقوق الملكية. تتضمن المعلومات العامة الأخرى ميزانية عمومية وبيان التدفقات النقدية.

إنها تتعلق ببعضها البعض لتشكيل صورة مالية شاملة للعمل. يُظهر رصيد الأصول والخصوم ملاءة المؤسسة في وقت معين. غالبًا ما يتم إعداده في بداية ونهاية فترة التقرير (عادةً من 1 يناير إلى 31 ديسمبر). يقوم المشغل بتسجيل أصول المؤسسة وقيمتها ، وكذلك قيمة الالتزامات أو المطالبات المالية المتعلقة بالعمل (أي الديون). القيمة التي تتجاوز بها الأصول المطلوبات هي القيمة الصافية للشركة. قد يعكس ، كما يمكن القول ، سعر العمل بالنسبة للمالك.

معلومات التدفق النقدي هي عامل ديناميكي يسجل التدفق النقدي خلال فترة التقرير. سوف يزيد التدفق النقدي الإيجابي (السلبي) (النقص) حسب رأس المال العامل للمؤسسة. يتم تعريف الأخير على أنه مقدار النقد المستخدم لتنفيذ العمليات التجارية. يتم احتسابها كأصول متداولة (نقدية) مطروحًا منها الخصوم المتداولة (مستحقة الدفع خلال فترة إعداد التقارير القادمة).

الحاجة للتنبؤ الربحية

تتيح لك مجموعة كاملة من البيانات المالية ، بما في ذلك بداية ونهاية صافي المعلومات حول المبالغ وبيان الأرباح والخسائر وبيان التدفق النقدي وتقرير عن حركة مالك رأس المال ومقاييس النشاط المالي ، إجراء تحليل مالي شامل للأعمال والحصول على أكثر البيانات دقة وموثوقية حول ربحيتها ، بما في ذلك تقييم ربحية رأس المال والأسعار. هناك مؤشر واحد أكثر أهمية. هذا هو فعالة من حيث التكلفة.

لكي يتمكن رواد الأعمال من تقييم ربحية أي نشاط ، يجب عليك معرفة ماهية الربحية ، ثم مراعاة جميع المؤشرات المالية التي تمت مناقشتها أعلاه ، والتي تتيح لك التحقق من بيانات الأعمال وفهم نوع النتائج التي يمكنك الاعتماد عليها.