الضرائب هي الأداة الأكثر أهمية للنظام الاقتصادي في البلاد. إنها تشكل الحصة الأكبر من ميزانية الدولة. لذلك ، يتم منحهم اهتمام خاص في شكل السيطرة والتغييرات التشريعية العادية. يحدد قانون الضرائب في الاتحاد الروسي أنواعًا مختلفة من الضرائب لكل من السكان والمؤسسات. لهذا الأخير ، ضريبة القيمة المضافة لها أهمية خاصة في عملية الشراء والمبيعات. لذلك ، يحتاج أي منظم حالي أو مجرد بداية لمعرفة ماهية ضريبة القيمة المضافة وميزات حسابها وإجراءات الدفع.

مفهوم ضريبة القيمة المضافة

القانون الأساسي الذي يحكم عملية فرض الرسوم ودفعها هو قانون الضرائب في الاتحاد الروسي. هو الذي يحدد مفهوم وجوهر وميزات حساب جميع الضرائب في البلاد ، بما في ذلك ضريبة القيمة المضافة.

ضريبة القيمة المضافة هي رسوم مفروضة على المنظمات كنسبة مئوية من مقدار الزيادة في القيمة. يتم إنشاء هذه الزيادة في القيمة من خلال الفرق بين الإيرادات والتكاليف المادية التي تأتي من أطراف ثالثة.

يحدد التشريع أنواعًا معينة من الأنشطة أو أنواع المنتجات والخدمات التي لا تخضع ضريبة القيمة المضافة جزئيًا أو كليًا لحسابها. هناك أيضًا قيود على القاعدة الضريبية التي أنشأها قانون الضرائب في الاتحاد الروسي والسماح للتخفيف من الشركة من رسوم دافعي الضرائب.

بالإضافة إلى تحديد ماهية ضريبة القيمة المضافة والقيود المفروضة على سدادها ، يخصص قانون الضرائب في الاتحاد الروسي الرسوم لمجموعة ضريبية محددة. على سبيل المثال ، لأنواع مثل ضرائب غير مباشرة. والسبب في ذلك هو إدراج قيمتها في سعر المنتجات المباعة كنسبة مئوية. نتيجة لذلك ، عند دفع ضريبة القيمة المضافة ، تختلف أسماء الدائنين الفعليين والقانونيين.

وظائف ضريبة القيمة المضافة

في اقتصاد السوق ونظام الضرائب العقلاني ، جميع أنواع الضرائب لها أربع وظائف مهمة:

- المالية.

- الاقتصادية.

- محفزة.

- التوزيع.

بالنسبة لضريبة القيمة المضافة ، تتضح الوظيفة المالية في الحد الأقصى لإيرادات الميزانية من حسابها بسبب القاعدة الضريبية المستقرة وظروف الحساب المقبولة. من الميزانية التي تشكلت من الضرائب ، يتم تجميع الأغلبية من ضريبة القيمة المضافة. تؤثر الضريبة أيضًا على تنظيم العمليات الاقتصادية. وتشارك معدلاته في التسعير والتضخم.

بفضل إنشاء فوائد لأنواع معينة من الأنشطة أو منتجات محددة ، فإن الدولة قادرة على تحفيز تطوير المجال الاجتماعي ، وكذلك تصدير السلع المختلفة.

وفقًا لذلك ، تكمن الطبيعة التوزيعية لضريبة القيمة المضافة في مشاركتها في إعادة توزيع الناتج المحلي الإجمالي للدولة. يتم توزيع المبلغ الإجمالي للتخفيضات الضريبية المحصلة في الميزانية من أنواع الأنشطة الناجحة وتخصيصها لدعم القطاعات غير المربحة للاقتصاد والتي تعد ذات أهمية للمجتمع.

دافعي ضريبة القيمة المضافة

ينشئ قانون الضرائب في الاتحاد الروسي دائرة واسعة من الأشخاص الملزمين بدفع ضريبة القيمة المضافة. تخضع الضريبة لفرض رسوم على الكيانات القانونية:

- الشركات - بغض النظر عن شكل النشاط الذي يؤدي عمليات خاضعة للضريبة: الدولة ، والمؤسسات البلدية ، والشراكات التجارية وغيرها.

- الأشخاص المعترف بهم ك دافعي ضرائب بسبب حركة المنتجات من خلال الجمارك في الاتحاد الروسي. هذه منظمات ذات استثمارات أجنبية أو مؤسسات أجنبية بالكامل.

منذ عام 2001 ، تم مساواة أصحاب المشاريع الفردية المشاركين في المعاملات الخاضعة للضريبة مع الشركات في الالتزام بدفع ضريبة القيمة المضافة مع التشريعات الضريبية.

يتم تسجيل جميع الأشخاص من القائمة كدافعي ضريبة القيمة المضافة إذا كانوا يعملون وفقًا لنظام الضرائب العام. يحدث أنه مع النظم المحاسبية الأخرى عليك دفع ضريبة القيمة المضافة.

موضوع الضرائب

تعتبر الفئات والمعاملات التالية موضوعًا للضريبة عند حساب ضريبة القيمة المضافة:

- المبيعات التي تم تلقيها من بيع أنشطة المنتج ، وكذلك المبيعات دون أي تكلفة.

- نقل البضائع داخل مؤسسة روسية بين أقسامها لتلبية احتياجاتهم الخاصة ، والتي لم تؤخذ تكاليفها في الاعتبار في الحساب الدخل الخاضع للضريبة.

- نتائج عمليات البناء لاحتياجاتهم الخاصة.

- تصدير البضائع عبر الحدود الجمركية للاتحاد الروسي.

يتضمن حساب ضريبة القيمة المضافة محاسبة أنواع المبيعات التالية التي تخضع لضريبة القيمة المضافة:

- بيع البضائع من المنظمة إلى شركة أو فرد آخر ، حتى في حالة عدم وجود شحنة ونقل.

- نقل المنتجات المصنعة حسب الطلب.

- بيع العمولات أو منتجات المزادات.

- تبادل المنتجات أو المواد.

- نقل لا مبرر له من المنتجات أو مع الدفع الجزئي.

- نقل أو بيع حقوق الملكية.

- بيع الضمان.

قاعدة ضريبية

يوفر الإقرار بضريبة القيمة المضافة لحساب الحساب الضريبي للقاعدة الضريبية. وهي مؤشر لقيمة المعاملات الخاضعة لضريبة القيمة المضافة. يحتوي تحديد القاعدة الضريبية لحساب الرسوم قيد النظر على عدد من الميزات ، ويعتمد بشكل أساسي على نوع العملية.

قاعدة ضريبية تشكلت على أساس تعريف ماهية ضريبة القيمة المضافة ، ولديها سلسلة من الشروط التالية:

- القاعدة الضريبية تساوي العائدات المتأتية من بيع المنتجات أو حقوق الملكية ، والتي يتم تحديدها من خلال مجموع جميع الإيرادات المتعلقة بالتسويات في هذه العمليات. يمكن عرضها في أي ما يعادلها ، بما في ذلك الأوراق المالية.

- قاعدة ضريبية مساوية لإيرادات العملات الأجنبية المحولة إلى روبل روسي بالمعدل الحالي.

- الأساس قيد النظر ، عند استلام دفعة مقدمة مدرجة في وقت سابق ، يمثل قيمة البضائع المحسوبة على أساس الأسعار.

- القاعدة الضريبية لاتفاقية العمولة أو العمولة تساوي مبلغ الرسوم. لا يزال هناك شرط.

- القاعدة الضريبية لبيع مؤسسة كاملة تساوي قيمة كل أصل.

معدلات الضريبة

من أجل حساب المبلغ المستحق ، يجب أولاً تحديد القاعدة الضريبية لضريبة القيمة المضافة. معدل الضريبة لا يعتمد على الأساس وهو ثابت في قانون الضرائب في الاتحاد الروسي. بتعبير أدق ، يحدد التشريع حاليًا المعدلات المفروضة: 0٪ و 10٪ و 18٪.

أنواع المنتجات ، التي يتم فرض ضرائب على عائداتها بنسبة 0٪ ، يتم إصلاحها في المادة 164 من قانون الضرائب للاتحاد الروسي ولديها قائمة واسعة من عمليات النقل. أساسا ، هذه هي أنواع خاصة من السلع ، والأعمال والخدمات المتخصصة للغاية.

بمعدل 10٪ ، يتم فرض ضريبة القيمة المضافة على بيع مجموعات المنتجات التالية:

- المنتجات الغذائية.

- سلع الأطفال.

- الدوريات.

- أدب الأهمية التربوية والعلمية.

- البنود الطبية.

تخضع عمليات البيع الرئيسية ، باستثناء السلع الخاضعة للضريبة بنسبة 0٪ و 10٪ ، إلى حساب الضريبة عند الضرب بنسبة 18٪.

المزايا الضريبية

عند حساب القاعدة الضريبية ، يحدد التشريع الفوائد ، لا سيما الأنشطة والمنتجات التي لا تخضع لضريبة القيمة المضافة. لا ينطبق معدل التحصيل في الحالات التالية.

- العديد من أنواع الخدمات الطبية ، بما في ذلك الخدمات المدفوعة.

- الخدمات التعليمية والثقافية.

- تنفيذ المباني السكنية.

- السلع المعاقين.

- إعادة شراء الممتلكات للخصخصة.

- خدمات الجنازة.

- عمليات التأمين.

- المعاملات التي يتم دفع واجب الدولة.

- نسخة ونسخة.

- مبيعات الحرف اليدوية.

- العمل البحثي على حساب أموال الميزانية.

- إصلاح الأجهزة المنزلية خلال فترة الضمان.

ميزات الحساب

يحتوي حساب مقدار ضريبة القيمة المضافة المراد دفعها على خوارزمية بسيطة إلى حد ما من الإجراءات. يتم تحديد القاعدة الضريبية في البداية. بعد ذلك ، يتم ضربها بالمعدل المحدد. يجب أن نتذكر أن توقيت دفع ضريبة القيمة المضافة وفترة الحساب تختلف. يتم احتساب مبلغ الضريبة المستحقة على الميزانية العامة بناءً على نتائج كل شهر أو ربع.

بعد تحديد مبلغ الضريبة المستحقة ، من الضروري تخفيضها نتيجة التخفيضات الضريبية ، إن وجدت. ما هذا التخفيضات الضريبية هي مبالغ ضريبة القيمة المضافة المقدمة إلى الدافع للعمليات التي تشارك في حساب الرسوم. يوفر الإقرار الضريبي لضريبة القيمة المضافة للإشارة إلى هذه الخصومات ومقدار الفرق بين ضريبة القيمة المضافة المعروضة وضريبة القيمة المضافة المقدمة.

طريقة الدفع

يعتمد دفع مبالغ ضريبة القيمة المضافة المحسوبة على الحسابات الضريبية والمحاسبة. يتم تحديدها من خلال نتائج كل فترة الإبلاغ. شروط دفع ضريبة القيمة المضافة المحددة بموجب التشريعات الضريبية ، لا يتم تحديدها في موعد لا يتجاوز اليوم الخامس والعشرين من الشهر التالي لنهاية فترة التقرير.

تقارير ضريبة القيمة المضافة

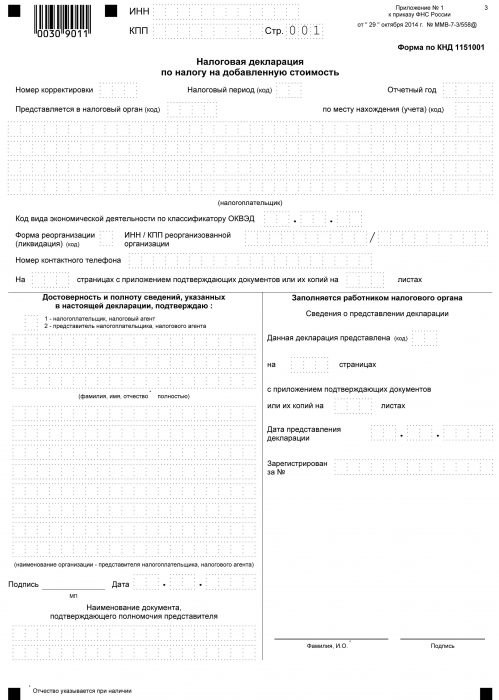

من وقت دفع الضريبة إلى خزينة الدولة وحتى يوم الدفع ، يجب على كل دافع ضرائب يعمل مع ضريبة القيمة المضافة تقديم تقرير إلى السلطة المختصة خلال إجراء الحساب في شكل إعلان. تقدم هذه الوثيقة كل ثلاثة أشهر. إنه يشير إلى تفاصيل المنظمة ، ومقدار حساب القاعدة الضريبية ، ونوع السعر المحكوم عليه وضريبة القيمة المضافة. نموذج الإعلان هو نموذج موحد معتمد في عام 2014. في الوقت نفسه ، من المهم معرفة أنه منذ عام 2015 ، يتعين على جميع المنظمات ، بغض النظر عن حجم وأنواع الإنتاج ، تقديم إعلان في شكل إلكتروني.

عند تحديد مفهوم ماهية ضريبة القيمة المضافة ، يتم تكوين فكرة أن الإيرادات مضروبة بنسبة مئوية معينة. في الواقع ، هذا هو الحال. لكن الضريبة على القيمة المضافة هي مجموع الزيادة في القيمة. وبالتالي ، عند حسابها ، يجب مراعاة العديد من الفروق الدقيقة:

- أنواع المنتجات الخاضعة للضريبة وغير الخاضعة للضريبة.

- حجم معدل الضريبة.

- لحظة تحديد القاعدة الضريبية.

- التخفيضات الضريبية وأكثر من ذلك بكثير.