Le licenciement marque la fin d'une relation de travail entre un employé et un employeur. À la suite de cette action, l’employé cesse de remplir ses fonctions au sein de l’organisation et l’employeur cesse de payer le travail à l’employé démissionnaire, le contrat de travail est résilié.

Les relations et la procédure de licenciement (licenciement) entre l'employé et l'employeur sont définies dans la loi "sur l'emploi dans la Fédération de Russie" et dans le code du travail de la Fédération de Russie.

La législation du travail prévoit les principaux motifs de licenciement suivants:

- L'initiateur est l'employé (renvoi de son plein gré).

- L'initiateur est l'employeur (licenciement pour non-respect des exigences de l'employeur, liquidation de l'entreprise, réduction des effectifs, etc.).

- Sur décision générale de l'employé et de l'employeur (avec l'accord des parties).

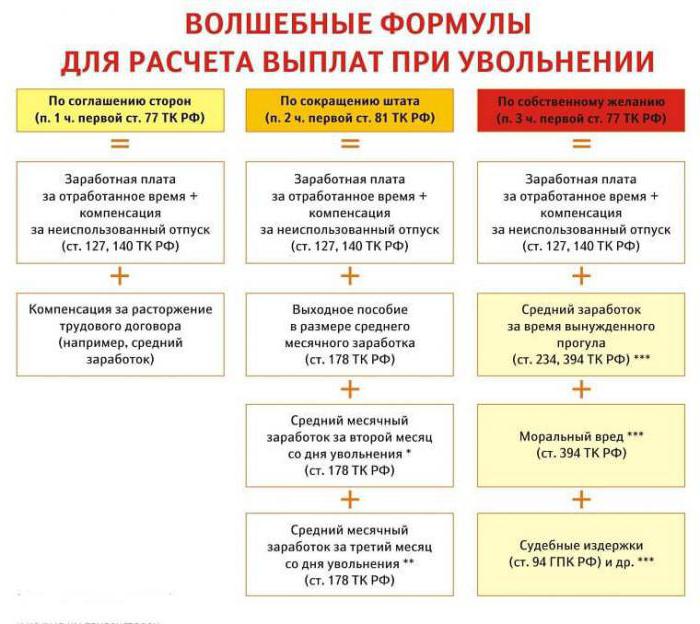

La procédure de licenciement et le règlement final du salarié avec l'employeur dépendent des motifs de résiliation du contrat de travail.

Licenciement: comment se fait-il?

La cessation de l'emploi chez un employé n'est possible que s'il existe des documents confirmant le fondement de la procédure de licenciement:

- Demande de l'employé (congédiement de son propre chef).

- L'accord entre l'employé et l'employeur, si le licenciement a lieu par accord mutuel.

- Notification de cessation d'emploi si le délai de conclusion d'un contrat à durée déterminée est expiré.

De plus, l'employeur doit:

- Émettre un ordre de licenciement d'un employé, il doit indiquer la date et la raison.

- Pour émettre une note-calcul indiquant le nombre de jours de vacances non utilisées et tous les paiements dus dans le calcul final.

- Effectuez les entrées nécessaires dans le classeur de l'employé démissionnaire.

- Émettre un cahier de travail.

- Installez-vous avec un employé qui prend sa retraite.

- Émettre des certificats 2NDFL, 182n, SZVM-STAZH.

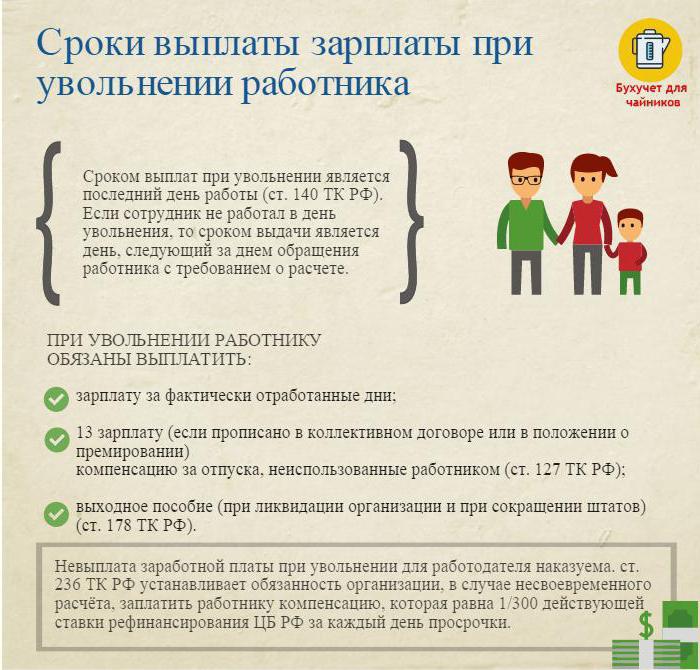

Licenciement: règlement définitif

Le dernier jour ouvrable (jour du congédiement), il est nécessaire d’établir un paiement final et de payer toutes les sommes dues au salarié.

Typiquement, ce sont:

- Salaire (salaire, primes, indemnités, primes de combinaison, etc.) cumulé pour le temps travaillé.

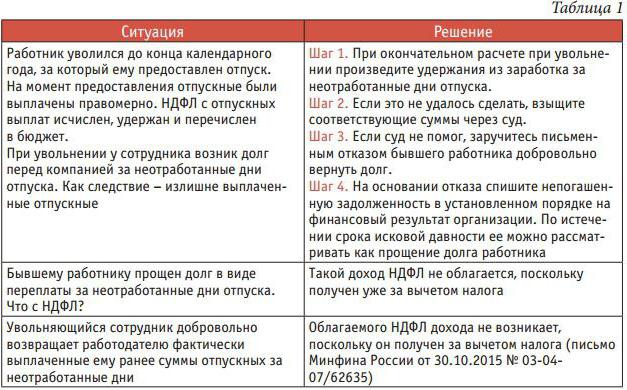

- Compensation du congé lors du licenciement (l’impôt sur le revenu des personnes physiques est imposé).

- Indemnisation sur la base du licenciement.

Les indemnités sur la base du licenciement comprennent:

- Réduction de l'indemnité de départ.

- Indemnité de départ en cas d'invalidité.

- L’allocation pour réduction de personnel lors de la recherche d’un nouvel emploi.

- Indemnisation du chef, de ses adjoints, du chef comptable lors de la résiliation du contrat de travail.

Le jour du licenciement, il est nécessaire de transférer la totalité du montant accumulé, déduction faite de l’impôt sur le revenu (calculé conformément au Code des impôts de la Fédération de Russie), sur le compte personnel de l’employé ou de l’émettre à la caisse de l’entreprise.

L'employeur n'a pas le droit de retarder le paiement (même si la liste de contournement n'est pas signée).

Licenciement: impôt sur le revenu

Le comptable de la société avec tous les montants dus accumule et retient l'impôt sur le revenu des personnes physiques lors du licenciement.

L’impôt sur le revenu des personnes physiques est perçu sur:

- Salaire (primes, indemnités, paiement par tarif ou par traitement, surtaxes pour substitution, etc.).

- Compensation des jours de vacances non utilisées.

Attention:

- Les indemnités liées au licenciement et prévues par une convention collective ou de travail ne sont pas assujetties à l'impôt sur le revenu des particuliers si elles ne dépassent pas trois fois le salaire mensuel moyen (six fois pour les travailleurs du Grand Nord et des régions équivalentes).

- Les montants dépassant trois fois (six fois) le montant des gains mensuels moyens sont imposés de la manière prescrite.

- Cette procédure de retenue de l'impôt sur le revenu des personnes physiques est commune à tous et ne dépend pas de la situation du salarié démissionnaire.

Important: la retenue de l'impôt sur le revenu des personnes physiques lors du licenciement doit être versée au budget au plus tard le lendemain du jour du licenciement (règlement définitif).

Licenciement: certificat 2 impôt sur le revenu

Après tous les calculs nécessaires, un certificat d’impôt sur le revenu des personnes physiques est délivré lors du licenciement. Il reflète toutes les acquisitions de l'année civile en cours pour les mois imposés par l'impôt sur le revenu. Dans la référence 2, l'impôt sur le revenu des personnes physiques au moment du licenciement devrait être pris en compte lors de la comptabilisation finale. Ils se reflètent comme suit:

- salaire avec code 2000;

- Prix avec code 2002;

- compensation pour vacances non utilisées - 4800;

- indemnités d’un montant supérieur à trois (six) gains mensuels moyens - 4800;

Certificats 2 d’impôt sur le revenu des personnes physiques licenciées soumis à l’IFTS à la fin de l’année civile.

Faire 6 impôts sur le revenu des particuliers lors du licenciement

Le jour du licenciement, l’employeur effectue le calcul final avec le licencié. Cet événement est reflété dans le rapport sous la forme de 6 impôts sur le revenu des particuliers, comme suit.

La deuxième section du rapport enregistre:

- ligne 100 - le jour du dernier paiement avec l'employé (idéalement, le jour du congédiement);

- ligne 110 - la date de calcul (retenue) de l'impôt sur le revenu (correspond à la date indiquée à la ligne 100);

- la ligne 120 correspond à la date suivant le jour de retenue d'impôt (le jour suivant le jour du licenciement).

Dans le rapport 6, l’impôt sur le revenu des particuliers n’indique que le revenu à partir duquel l’impôt est prélevé. Les rapports d’indemnisation pour lesquels l’impôt sur le revenu des personnes physiques n’est pas retenu ne sont pas reflétés dans le rapport.

Exemple: Ivanov I.I. Rejeté le 26 avril. Le jour du licenciement, il a été inculpé:

30000 frotter. - paiement du salaire pour les jours travaillés en avril.

10 000 frotter. - indemnité pour vacances non utilisées.

15 000 frotter. - indemnité de départ (non soumise à l'impôt sur le revenu).

L'impôt sur le revenu retenu au taux de 13% - (30 000 + 10 000) * 13% = 5 200 roubles a été retenu sur les montants cumulés.

Sur les mains d'Ivanov I.I. reçu (30 000 + 10 000 + 15 000) -5200 = 49 800 roubles.

Sous la forme de 6 impôts sur le revenu des particuliers est reflétée comme suit:

Ligne 100 - 26/04/2017, ligne 130 - 40 000 roubles.

Ligne 110 - 26/04/2017, ligne 140 - 5200 frotter.

Ligne 120 - 27/04/2017.

Cas difficiles lors du renvoi

Quelques cas intéressants de la pratique qui rendent difficile le licenciement d'un employé:

1. Licenciement le dernier jour du mois trimestriel. Comment le refléter sous la forme de 6 l'impôt sur le revenu?

Exemple: Ivanov I.I. quitte le 31 mars (le dernier jour du premier trimestre). Le jour du licenciement, il a reçu le paiement final de -30000 roubles., Retenue de l'impôt sur le revenu des particuliers - 3900 roubles.

Cette opération est reflétée dans le rapport du deuxième trimestre, l’échéance pour le transfert de l’impôt sur le revenu des particuliers étant le 1er avril (deuxième trimestre):

Ligne 100 - 31/03/2017, page 130 - 30 000 roubles.

Ligne 110 - 31/03/2017, page 140 - 3900 frotter.

Ligne 120 - 04/01/2017.

2. L'employé a démissionné en décembre 2016. En février 2017, il s'est vu verser une indemnité de retard pour les vacances non utilisées. Dans quelle période d'imposition le montant payé doit-il être indiqué?

Le montant de l'impôt sur le revenu et de l'impôt sur le revenu à la source doit être indiqué dans le certificat 2 de l'impôt sur le revenu des particuliers pour 2017.

3. L'employé bénéficie d'un congé à partir du 04/11/2017 et est ensuite licencié. Il a reçu les paiements finaux le 10.04.2017. Comment réfléchir sous la forme de 6 impôts sur le revenu?

10 avril 2017 paye de vacances - 10 000 roubles. et les salaires pour les heures travaillées - 20 000 roubles. L'impôt sur le revenu a été déduit de ces montants.

Dans le rapport 6 impôt sur le revenu des particuliers pour le deuxième trimestre, cette opération s’affiche comme suit:

1. Pour la paye de vacances:

Page 100 - 04/10/2017, page 130 - 10 000 roubles.

Page 110 - 04/10/2017, page 140 - 1300 rub.

Page 120 - 30/04/2017.

2. Pour le calcul final de la masse salariale:

Page 100 - 04/10/2017, page 130 - 20 000 roubles.

Page 110 - 04/10/2017, page 140 - 2 600 roubles.

Page 120 - 04/11/2017.

Comme vous pouvez le constater, le remplissage du formulaire 6 et 2 de l’impôt sur le revenu comporte de nombreuses nuances. Un soin particulier doit être pris lors du licenciement des employés. Nous espérons que certains des conseils donnés dans cet article faciliteront le travail du comptable et de l'agent du personnel.