Un accord de co-investissement dans la construction, dont un échantillon sera présenté ultérieurement, est généralement exécuté par des entreprises engagées dans la construction d'installations ne disposant pas de fonds suffisants pour poursuivre les travaux. Selon un tel accord, une fois les mesures terminées et l'obtention de l'autorisation de mise en service, une partie est transférée à l'entité qui a financé le projet, proportionnellement au montant versé. Examinons plus en détail les caractéristiques d’une telle transaction.

Spécificité de la taxation

Dans la pratique, il est largement admis qu'un accord de co-investissement pour la construction d'un immeuble non résidentiel ou d'un immeuble à plusieurs appartements évite à l'entité qui a accepté les fonds de les inclure dans la base de TVA. Cette position est déterminée par les normes du code des impôts. En particulier, l’article 39 du Code stipule que la cession de biens de nature investissement n’est pas considérée comme une vente aux fins fiscales. La disposition pertinente est sécurisée au sous. 4 pages 3 normes. En attendant, dans cet alinéa, il y a une liste des opérations qui ont un caractère d'investissement. Parmi eux:

- Contributions au capital des partenariats et des entreprises.

- Contributions mutuelles aux fonds des coopératives.

- Dépôts sous contrats de partenariat simples (activités communes).

Ces opérations sont de nature à long terme. L'accord de co-investissement pour la construction d'un bâtiment résidentiel ou d'une structure industrielle implique le transfert de l'objet en échange d'argent ou d'autres biens. Au sens des règles, une telle opération devrait être reconnue comme une mise en œuvre à des fins fiscales.

Terminologie

La loi ne contient aucune disposition précisant clairement ce qu'est un accord de co-investissement dans la construction. L'exemple de document n'est pas non plus décrit par les règles. Parmi toute la variété de définitions proposées par les spécialistes, la plus appropriée est la suivante. Accord de co-investissement - accord prévoyant le placement d’argent ou d’autres biens aux fins de réaliser des bénéfices ultérieurs.

Tournez-vous vers la loi. Comme l'indique la loi de la RSFSR 1488-1, les investissements sont comptabilisés en tant que investissements dans l'objet d'activité économique à but lucratif. Cette définition est présente dans 1 article. Le paragraphe deux de la même norme indique que l'investissement est considéré comme une activité pratique visant la vente de fonds investis. La loi fédérale n ° 160 fait référence au capital étranger. Selon l’article 2 de la loi, l’investissement étranger est considéré comme l’investissement de devises étrangères dans l’objet d’une activité économique dans la Fédération de Russie.

Certains experts, analysant les normes en vigueur, proposent de fixer officiellement la définition d'un accord d'investissement (co-investissement). Cependant, la plupart des experts pensent que cela n’est pas pratique. Compte tenu des dispositions des lois n ° 1488-1 et 160, on peut dire que tout accord visant à réaliser un profit est considéré comme un accord de co-investissement.

Loi fédérale n ° 39

Cet acte normatif définit l'activité d'investissement au sens étroit. La loi fédérale n ° 39 traite des investissements en capital, c'est-à-dire des actions visant à réaliser des bénéfices à long terme en exploitant le système d'exploitation créé par l'organisation. La loi ne divulgue pas non plus un accord de co-investissement. L'acte normatif fait référence au code civil. Il en résulte que pour une entité qui enregistrera éventuellement une installation construite ou acquise en tant que système d'exploitation, tout accord conclu pendant le processus de construction agira comme un accord de co-investissement.

La comptabilité

Dans PBU 23/2011, il existe une définition de l'activité d'investissement. La clause 10 stipule que les opérations associées à l'acquisition, à la création et à la cession d'actifs non courants sont comptabilisées comme des opérations pertinentes. Ceux-ci comprennent:

- Frais d’achat, de construction, de modernisation, de reconstruction, de préparation à l’exploitation d’actifs. Ils incluent, entre autres, les coûts de recherche et développement, le travail technologique.

- Vente d'actifs non courants.

- Calcul des intérêts sur les passifs inclus dans le coût des investissements, conformément aux dispositions de la norme RAS 15/2008.

- Paiements liés à l’achat / vente d’actions / actions d’autres sociétés. L'exception concerne les investissements financiers impliquant une revente à court terme.

- Emission de prêts à d’autres entités ou leur remboursement.

- Acquisition / vente de titres de créance, à l'exception des investissements acquis pour la revente ultérieure (à court terme).

Ainsi, le PBU se réfère aux transactions avec des actifs non courants. Ceux-ci comprennent les systèmes d'exploitation, les actifs incorporels et les investissements à long terme. Compte tenu des dispositions de la loi fédérale n ° 39, il convient de noter qu'un accord de co-investissement pour la construction d'un bâtiment résidentiel ou d'une structure industrielle est un accord impliquant une modification de la taille des actifs non courants, qui est reflétée dans une partie du solde de l'actif.

Nuances

Un accord de co-investissement n’est pas toujours le cas pour un partenaire. Si un système d'exploitation est acheté, il peut être vendu non seulement (usagé), mais également à des produits. Pour l'acquéreur, le contrat sera un investissement dans tous les cas. Quant au vendeur, tout dépend de l'objet qu'il implémente.

Lors de la rédaction d’un contrat de construction d’immobilisations, un contrat d’investissement est nécessaire exclusivement pour le client. La manière dont la contrepartie acceptera l'installation construite pour la comptabilité n'a aucune importance. Le client peut le considérer comme une immobilisation ou comme un bien destiné à être vendu (c’est-à-dire comme un produit fini). Pour le contractant, le contrat concerne des activités ordinaires.

Si nous parlons de l'acte constitutif pour la création d'une nouvelle entreprise ou l'achat d'une part du capital d'une entreprise existante, alors pour le propriétaire des fonds, il s'agira d'un investissement. Pour la société elle-même, l'accord ne peut être reconnu en tant que tel que lorsque son fonds est payé par l'OS. Dans cette situation, la dette du fondateur sera remboursée par un actif non courant.

VOUS opinion

Dans l'une de ses décisions, le tribunal a déterminé la nécessité d'interpréter l'accord de co-investissement d'un bâtiment résidentiel ou d'une structure industrielle. Il vaut la peine de dire que, dans la pratique, cet accord porte plusieurs noms. L’interprétation proposée par VOUS n’a rien à voir avec un concept tel qu’un accord de co-investissement. La requalification d'un accord est déterminée par un certain nombre de circonstances. Tout d'abord, cela est dû à la nécessité de clarifier l'objet de l'accord à des fins fiscales. VOUS avez proposé ce qui suit. Les contrats relatifs aux investissements dans la construction doivent être qualifiés de contrats de vente de biens immobiliers futurs. En conséquence, les autorités fiscales considèrent ces transactions comme la vente d'un bien. En conséquence, la contribution d'investissement est considérée comme un acompte, qui sera ensuite taxé de TVA, conformément à l'article 154 du code des impôts (clause 1).

Il convient de souligner qu'avant l'adoption de la décision de la Cour suprême d'arbitrage, les payeurs étaient guidés par les dispositions du paragraphe 3 de l'article 4 de la loi fédérale n ° 39. La norme stipule qu'un client qui n'agit pas en tant qu'investisseur a le droit d'utiliser, de posséder et de disposer des investissements en capital pendant une période et dans les limites des pouvoirs stipulés dans le contrat. Comme on peut le voir dans le libellé, l’entité ne reçoit pas la propriété des fonds reçus de l’extérieur. En conséquence, le type d’accord a été établi - un contrat d’agence.En conséquence, le transfert de fonds ou d’autres biens n’a pas été associé à la mise en œuvre ultérieure de la structure et n’a pas servi d’objet d’imposition. Fournir à l'investisseur les biens immobiliers dans lesquels il a investi n'était pas non plus considéré comme une vente.

Actuellement, la situation est différente. Il convient de noter que, dans la décision de la Cour suprême d’arbitrage, plusieurs accords sont nommés qui peuvent être utilisés dans le cadre de relations pour financer la construction de l’installation. Cependant, le contrat d'agence ne leur est pas applicable. Cela est dû au fait que, selon le décret, la propriété de l'objet ne peut résulter que du propriétaire du site.

Accord de co-investissement: écritures

Prenons le cas où l'entité qui a financé la construction, pour des activités de production, de crédit-bail ou pour des besoins de gestion, exploitera la part de l'installation achevée. Comment se traduit un accord de co-investissement? Les affectations seront les suivantes. Par décompte 08 formé la valeur de l'objet. Il peut être facturé sur le compte. 01 "OS" ou cf. 03 "Investissements rentables". La formation du coût initial est réalisée conformément à la norme RAS 6/01. Dans certains cas, les fonds empruntés sont utilisés pour créer un objet. Ensuite, le comptable doit tenir compte des dispositions de la PBU 15/2008.

Comme l'indique le paragraphe 7 des règles, le coût d'un actif devrait inclure les intérêts dus pour déduction en faveur du créancier et directement liés à l'acquisition, la fabrication (la construction) de l'objet. Lors de la compilation des écritures dans le cadre d’un accord de co-investissement avec un co-investisseur, le comptable doit se rappeler que les coûts d’emprunt peuvent être inclus de manière égale dans les autres dépenses tout au long de la vie d’une dette.

Cas spéciaux

Si la construction de l'installation a été suspendue pendant une longue période (plus de trois mois), l'inclusion de l'intérêt dû au créancier dans le coût de la construction cesse à compter du premier jour de la période suivant le mois au cours duquel l'événement s'est produit. Pour cette période, ils devraient être amortis à d’autres dépenses. En cas de reprise du travail, les intérêts courus sont transférés à la valeur de l'actif. La période au cours de laquelle la coordination supplémentaire des problèmes organisationnels / techniques apparus après le début de la construction de la structure ne sera pas considérée comme une période de suspension.

Accord de co-investissement: échantillon

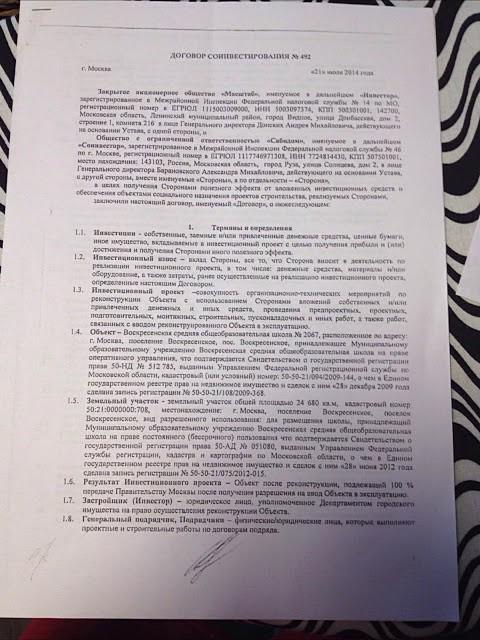

Le contrat est établi selon les règles générales prévues pour les documents de ce type. Le formulaire standard n'est pas approuvé par la loi. Cependant, les règles prévoient des détails obligatoires qui doivent contenir tous les accords, y compris un accord de co-investissement. Un exemple de document comprend les informations suivantes:

- Noms des parties.

- Date et lieu de la transaction.

- Dispositions générales

- Objet de l'accord.

- Droits et obligations des participants.

- Le coût de l'accord.

- Responsabilité des parties, y compris en cas de refus unilatéral de respecter les termes de la transaction.

- Force Majeure.

- La durée de validité du contrat.

- Dispositions Finales

- Détails des parties à la transaction, leurs signatures, empreintes de timbres. Si un accord de co-investissement est conclu avec un particulier, les détails de son passeport, son adresse de résidence et son nom complet sont indiqués.

Pour déclarer une transaction valide, un accord écrit doit être suivi. L'enregistrement public d'un accord de co-investissement n'est pas prévu par la loi. En cas d'échec, l'accord doit indiquer toutes les conditions matérielles. Celles-ci incluent notamment la définition de l'objet de la transaction. Par exemple, un accord de co-investissement est établi pour la construction d'un bâtiment non résidentiel. Le modèle d'accord doit inclure des informations permettant d'identifier l'objet de manière unique.

Point important

Avant de conclure un accord, l’entité qui envisage de financer la construction de l’installation doit vérifier la solvabilité de la contrepartie.Si le deuxième participant qui a conclu un accord de co-investissement dans la construction (constructeur) est en faillite, un avocat est nécessaire pour résoudre la situation avec le moins de pertes possible. En règle générale, il ne sera pas possible de résoudre le problème de manière pacifique. Devra contacter le tribunal. Dans ce cas, il est nécessaire de prendre en compte les normes de la législation régissant la procédure de faillite.

Réévaluation des dettes fiscales

Si la relation n'est pas régie par un contrat de société et une société simple, la valeur du bien que l'investisseur a transféré pour la construction de l'installation est soumise à la TVA, calculée au taux de 18%. Dans ce cas, des questions peuvent survenir dans la comptabilisation des dépenses et la taxation par le propriétaire du site. Les autorités de contrôle peuvent considérer les fonds transférés par l'investisseur comme le revenu du développeur. Selon la loi, ils peuvent être réduits par des dépenses documentées. Il en résulte que les entités participant à de telles transactions devraient réévaluer leurs obligations fiscales en matière de TVA et de déduction des bénéfices. Ces opérations doivent être effectuées dans le cadre des accords prévus et des accords déjà conclus, en tenant compte du délai de prescription (trois ans) pour la conduite des inspections du Service fédéral des impôts.

Les spécificités de la réflexion des fonds chez le destinataire

Lors de l'examen de cette question, il convient de tenir compte du sous-paragraphe 23.1 du paragraphe 3 de l'article 149 du Code des impôts. Conformément à ce principe, la TVA n'est pas facturée sur les services fournis par le développeur, conformément au contrat de participation partagée à la construction. Cet accord est établi en tenant compte des dispositions de la loi fédérale n ° 214. Les travaux que le sujet effectue dans le cadre de la construction d'installations de production constituent une exception. Les fonds reçus du co-investisseur ne doivent pas être reflétés sous forme de financement ciblé, de dépôt d'investissement, etc. sur les comptes de solde 76/86, mais sous forme de paiement anticipé au titre de la convention d'achat et de vente sur le compte. 62. Cet argent doit être inclus dans la base d'imposition de la TVA.

Harmonisation des termes

Il existe des cas où, au moment de la signature de l’accord, les parties n’ont pas décidé quelle partie de la structure serait transférée au promoteur du projet une fois les travaux terminés. Les entrepreneurs peuvent décider que la séparation sera effectuée après l'achèvement des travaux de construction. Ainsi, l’entité qui a transféré les fonds n’apprend les paramètres de l’objet qu’il a effectivement acheté que lors de l’exécution du certificat de réception. Dans ce cas, l'accord de co-investissement qu'ils ont conclu doit toujours être interprété comme un accord sur la vente d'un objet futur.

Questions de comptabilité du destinataire

Après avoir établi un accord de co-investissement, le promoteur mène deux types d’activités lors de la construction de la structure. Il crée une partie de l'objet pour lui-même. En d'autres termes, le développeur investit dans le système d'exploitation. La deuxième partie de l'installation est en cours de construction pour une vente ultérieure remboursable à un tiers. Dans ce cas, nous pouvons parler de la création de produits finis (bien qu’elles soient immobiles). Si vous suivez strictement les exigences de la comptabilité, le coût de la construction d’une immobilisation doit être concentré sur le bilan. 08, et le coût de fabrication du produit - sur le compte. 20

En attendant, une telle séparation dans le processus de construction ne peut être faite que théoriquement. En pratique, une telle différenciation est impossible, en particulier lorsque les partenaires n’ont pas encore décidé quelles salles seront affectées à qui. De plus, selon les termes de l'accord, il peut être prévu que tous les coûts de l'installation soient acceptés par le développeur après avoir obtenu l'autorisation de mettre l'installation en service.

Jusque-là, les registres comptables refléteront les montants transférés pour financer les travaux. Selon certains experts, ces fonds devraient être reflétés dans le bilan. 60.

Conclusion

Les constructions juridiques de divers accords, y compris le co-investissement, ont été créées principalement pour éviter aux entités de payer la TVA. La situation vous a changé.En qualifiant à nouveau les accords de co-investissement dans les contrats d'achat et de vente du futur objet, le tribunal a en réalité fourni aux autorités fiscales la possibilité de reconstituer le budget avec les fonds reçus des développeurs par leurs partenaires. Dans le même temps, comme le disent les experts, les modifications apportées ont eu une incidence sur les conséquences de ces transactions sur la TVA et sur la déduction des bénéfices.

La caractéristique principale des accords de co-investissement est le fait que les fonds reçus en faveur du développeur ne deviennent pas sa propriété. Il n'a pas le droit d'en disposer à sa discrétion, mais il est obligé de les envoyer à la construction de l'installation. En conséquence, le financement reçu est ciblé. Au sens des normes du code des impôts, ces fonds ne modifient pas la base de déduction du bénéfice et ne sont pas pris en compte dans le calcul de la TVA. Il semble que le projet de loi devrait clarifier cette question.