لقد حان الوقت لتوضيح مفهوم جديد نوعًا ما ظهر في القواميس المالية المحدثة - التوريق. بالنسبة للأشخاص العاديين ، ترتبط هذه الكلمة بخدمات الأمن والسلامة. وفي الواقع ، يرتبط هذا المفهوم على وجه التحديد بالحماية والأمن والتأمين وحماية المعاملات المالية وليس فقط بهذا.

ما هو التوريق؟

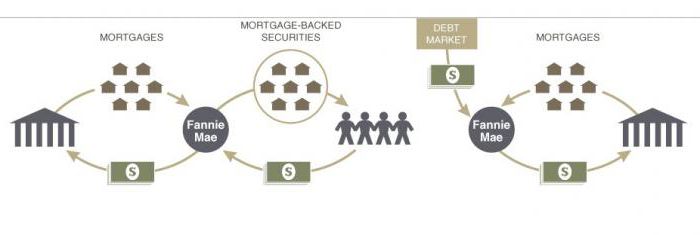

قد تتضمن عملية التوريق مجموعة واسعة من المعاملات الخاصة ، مما يخلق مجموعة معقدة من الإجراءات القانونية المعقدة. بشكل عام ، يمكن صياغة التعريف على النحو التالي: التوريق هو عملية إنشاء الأوراق المالية (الأوراق المالية) المضمونة بالقروض ، بمساعدة الأصول التي يتم تجميعها في صندوق يتم قبوله كأوراق مالية قياسية مضمونة بواسطة نفس المجمع. لأوسع تصور ، هذه هي عملية زيادة أهمية البنك المركزي في السوق بهدف الاقتراض وخفض المخاطر عن طريق إعادة توزيع الأدوات المالية. أكبر سوق للأصول المورقة هو سندات الرهن العقاري ، لأنها الجزء الأكثر قابلية للتنبؤ به من الأصول المرجعية.

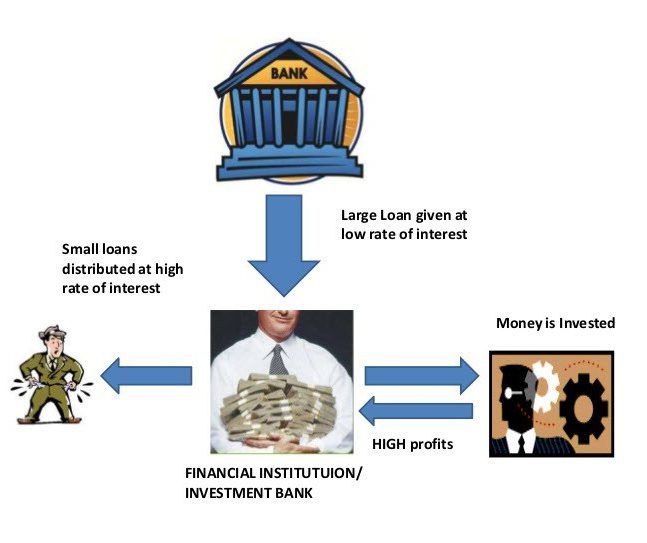

بمعنى واسع ، فإن التوريق هو عملية جذب الأموال المقترضة عن طريق إصدار الأوراق المالية.

إذا أخذنا في الاعتبار هذه العملية بالمعنى الضيق ، سيتم صياغة التعريف على النحو التالي: التوريق هو وسيلة لإعادة تمويل الأصول غير السائلة (الحسابات المستحقة القبض والربحية المستقبلية) عن طريق إصدار الأوراق المالية. ببساطة ، في مبلغ الذمم المدينة الحالية أو الإيرادات المخطط لها ، يتم إصدار الأوراق المالية ، والتي هي نفس الضمان المدين أو العائد المخطط.

تتم هذه المعاملات من قبل المؤسسات المالية من أجل تقليل تكاليف خدمة الديون.

أنواع المعاملات الهيكلية ومخاطرها

تصنف المعاملات الهيكلية في الممارسة العالمية بطرق واسعة للغاية ، ومع ذلك ، هناك عدد من أكثر أنواع المعاملات نموذجية.

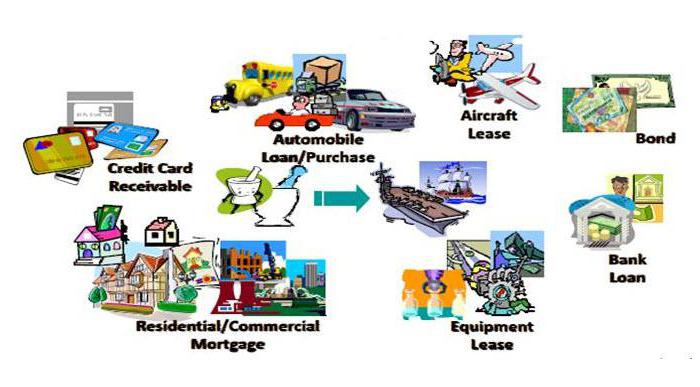

وفقًا لنوع الأصول ، يمكن تقسيم المعاملات الهيكلية إلى:

• توريق الإيصالات المستقبلية (التحويلات والإيصالات من عمليات التجارة والتصدير) ؛

• توريق الأصول القائمة ؛

• مضمون من قبل البنك المركزي بمساعدة قروض السلع والسيارات والتأجير وبطاقات الائتمان ؛

• سندات الرهن العقاري في برنامج الإسكان ؛

• الأوراق المالية للرهن العقاري التجاري ؛

• توريق مجموعة من التزامات الديون ؛

• توريق الشركات.

عن طريق فصل المجمعات عن المنشئ ، تنقسم المعاملات الهيكلية إلى:

• التوريق من خلال المبيعات المباشرة ؛

• التوريق من خلال إضعاف أو إنشاء الأصول.

وفقًا لموقع المصدر:

• المعاملات الهيكلية الداخلية (المصدر والمصدر في نفس البلد) ؛

• المعاملات الهيكلية عبر الحدود التي قد يكون المصدر والمصدر موجودين في بلدان مختلفة.

أي معاملات مالية تنطوي على عدد من المخاطر. وهذا ينطبق أيضا على المعاملات الهيكلية. الفئات الرئيسية للمخاطر الهيكلية.

1. خطر التشويش هو احتمال الخلط بين الحقن النقدي للمصدر وأموال المنشئ. يمكن حل المشكلة عن طريق تقديم مؤسسة خدمة (مزود خدمة) توفر حسابًا حاليًا لتنفيذ المعاملة. تراقب الجهة المنفذة حركة الأموال وتكون قادرة على منع المُصدر من التخلف عن السداد عندما يحدث مع المنشئ.

.2 تنشأ مخاطر الفائدة أو العملة في حالة وجود فجوة في العملة أو فوائد الذمم المدينة الدائنة أو الذمم المدينة.في هذه الحالة ، يعتمد الربح من السندات على التقلبات في سعر صرف العملات أو قفزة في أسعار الفائدة. يتم التحوط من هذه المخاطر عن طريق آليات المقايضة ، ومع ذلك ، فإن مثل هذه المخاطر في روسيا لم تنشأ ، لأن المصدر هو تصنيف البنوك الأجنبية.

3. تؤخذ المخاطر القطرية في الاعتبار عند التنبؤ بسيناريوهات الإجهاد. يجب أن تأخذ في الاعتبار وتحلل حجم الركود الاقتصادي:

حالة نظام الانتربنك في البلاد ؛

• مستوى التقلب وأسعار الصرف ؛

• النص من قبل الدولة لالتزام الدين في حالة التخلف عن السداد الجماعي.

4. المخاطر القانونية في التوريق هي النقاء القانوني لاستخدام أصول المصدر وسلامة مجموعته من مخاطر تقصير المنشئ.

توريق الأصول المالية

النظر في آلية توريق الأصول كمثال لمشغل المحمول. من أجل التطوير والحماية الفعالين ضد المنافسة ، يحتاج مشغلنا إلى بناء العديد من المحطات الأساسية الجديدة لتغطية اتصالات منطقة جديدة. في الوقت الحالي ، لا يملك مشغل الاتصالات الكمية المطلوبة من الأصول المالية. كما أنه لا يستطيع إصدار سندات أو الحصول على قرض ، لأن الالتزامات على القرض السابق لم يتم الوفاء بها بعد. قد تكون صفقة التوريق في متناول يدي.

كضمان للمعاملة ، يأخذ المشغل في الاعتبار الأرباح المستقبلية:

• الدخل من المشتركين الحاليين الذين يستخدمون خدمات الشبكة ؛

• الدخل من المشتركين الذين أبرموا اتفاقية ولكن لا يستخدمون الخدمات ؛

• الدخل من المشتركين في المستقبل الذين يرغبون في استخدام خدمات الاتصالات لهذا المشغل.

يعزل المشغّل الأصلي التدفقات النقدية ، مما ينشئ مجموعة من المطالبات المالية المستقبلية. ثم يتنازل المنشئ عن هذه المتطلبات المالية لشركة الخدمات. يقوم المشرف بإلقاء الأوراق المالية المضمونة من قبل المجمع المالي للمنشئ على السوق ويجذب المستثمرين (المصدرون). تذهب عائدات بيع الأوراق المالية إلى حساب المنشئ. من المستحسن تأمين هذه الأموال.

بعد تلقي الفوائد ، يقوم المنشئ بإرجاع الأموال المستلمة إلى مزود الخدمة. خلال عملية التوريق للمتطلبات المستقبلية ، تمكن المشغل من تطوير أعماله والمنافسة. تلقى المصدرون عائدًا على الموارد المالية المستثمرة ؛ واستفاد اقتصاد الولاية من زيادة الضرائب.

لماذا هناك حاجة إلى التوريق

التوريق مفيد للمنشئ في مثل هذه الجوانب:

• في جذب تمويل إضافي في شكل سعر شراء ؛

للحد من مخاطر القروض للأصول ؛

• في تحسين التوازن ؛

• في الوصول إلى مصادر تمويل إضافية ؛

• في خفض تكلفة التمويل ؛

• في الموازنة بين الأصول والخصوم ؛

• في زيادة القدرة التنافسية ؛

• في تحسين أداء البادئ.

الاستفادة للمستثمرين من التوريق:

• الاستثمار في الأصول المضمونة بالسلعة أو الربحية المستقبلية ؛

• الأوراق المالية المضمونة بالأصول المستقبلية أقل تقلباً ؛

الأوراق المالية المدعومة بالأصول أكثر ربحية من السندات ؛

• الأوراق المالية المدعومة بالأصول لا تتعرض لخطر محتمل.

إحساس "ضيق" و "واسع" بالتورق

يمكن تقسيم التوريق إلى مجموعتين كبيرتين ، اعتمادًا على نوع التدفق المالي الناتج. لذلك ، ينقسم توريق الأصول إلى:

• توريق المطالبات ؛

• توريق المتطلبات المستقبلية.

في الحالة الأولى ، يتم بالفعل تنفيذ متطلبات المنشئ للعملاء ويتم إعدادها بواسطة المستندات المالية ذات الصلة. يمكن حساب مبلغ المطالبات المالية ، حيث يتم تحديد المبلغ الإجمالي للديون.

في الحالة الثانية ، كل شيء أكثر تعقيدًا. يمكن حساب المتطلبات المالية المستقبلية سواء من العقود المستقبلية أو من العقود المبرمة بالفعل. في مثل هذه المعاملات ، من الصعب حساب التدفقات المالية من عملاء المنشئ.

ويترتب على ذلك أن عملية التوريق هي عملية مرنة للغاية ، حيث من المهم للغاية هيكلة نظام التوريق للاحتياجات الحقيقية لمبادريها.

سوق الأوراق المالية

أكثر منتجات التوريق شيوعًا هي القروض:

• غير قياسي ؛

• السيارات ؛

• المستهلك السلعي ؛

• بطاقات الائتمان ؛

• الأقساط ؛

• الرهن العقاري.

في السنوات الأخيرة ، كان توريق قروض الرهن العقاري يتزايد باطراد. هذه المعاملات المالية هي لأغراض إعادة التمويل. إنهم يساهمون في تصنيف السوق ، حيث أن المصدرين يشترون فقط منتجات القروض التي تلبي متطلبات الاكتتاب.

كيفية جذب المنشئين

النظر في العوامل المحفزة لجذب المنشئين ، والتي لها ميزة لا يمكن إنكارها على السندات غير المضمونة.

1. تخفيض تكلفة الموارد - تتم عملية توريق القروض من قبل البنوك من أجل تقليل قاعدة الموارد.

2. تنويع المصدر هو فرصة عظيمة للوصول إلى التمويل العالمي.

3. الحد من مخاطر الائتمان - عملية التسنيد قادرة على حماية المنشئ بشكل كامل من مخاطر الائتمان عن طريق تحويلها إلى مشاركين آخرين في هذه العملية.

4. زيادة الالتزامات والأصول من خلال تدفقات الدفع المتسقة.

تحليل فئات المخاطر الرئيسية

1. تتكون مخاطر الضمان من احتمال التخلف عن السداد واحتمال سداد القروض المتعثرة.

2. يتطلب توريق الرهن العقاري تقييماً لاحتمال التخلف عن سداد أصول مجموعة المنشئ.

3. قد يتسبب تخفيض قيمة الروبل في احتمال التخلف عن السداد ، مما يزيد من مخاطر المدفوعات للأصول المورقة.

4. القروض الافتراضية تنطوي على انخفاض في احتمال استرداد الأصول.

نفوذ

أي علاقات مالية تتطلب تحسينًا مستمرًا للعلاقات القانونية في تشريعات البلد. الأسباب الأساسية التي تؤدي إلى تثبيط تطور التوريق في روسيا:

• عدم النوعية - عدم الثقة في الرافعة الاقتصادية الجديدة للتنظيم ؛

• تسوية تشريعية في الوقت المناسب للمعاملات.

في البلدان الأوروبية ، أصبحت عملية التوريق جزءًا من العملية المالية السوق العالمية. ومع ذلك ، فإن التشريع الروسي ليس في عجلة من أمره لإدخال قانون بشأن التوريق. بمجرد أن تحصل هذه العملية على تسوية تشريعية ، يمكننا التحدث عن تحقيق أكبر تأثير لتطوير عملية التوريق.