في شعبيتها مع المتداولين المتداولين في الأسواق المتقدمة ، كانت المشتقات قبل فترة طويلة من الأصول الحقيقية. تكتسب المشتقات زخماً في روسيا أيضًا - خلال العام الماضي وحده ، زاد حجم التداول في قسم المشتقات حيث يتم تداول العقود الآجلة والخيارات بأكثر من 76٪. كما يبدأ اللاعبون الخاصون تدريجياً في "الدوران" بالمشتقات. ولكن إذا كان حول العقود الآجلة لدى الغالبية بعض المفهوم على الأقل ، ثم الخيارات ما زالت تبدو للكثيرين شيء غريب للغاية. في هذه الأثناء ، توفر هذه الأداة - سواء عندما تكون مستقلة أو عند استخدامها مع العقود المستقبلية - فرصًا واسعة جدًا لتنفيذ مختلف المهام.

التعرف على المشتقات

العقود الآجلة و العقود الآجلة تسمى الخيارات والمقايضات وبعض الأدوات الأخرى المشتقات ، أي مشتقات سوق الأوراق المالية. ويتم إنتاجها من الأساس - الأصل الأساسي (BA): الأسهم والسندات والعملات والسلع ، مؤشرات الأسهم أسعار الفائدة وحتى الظواهر الطبيعية. ترتبط أسعار المشتقات والأصل الذي تشكلت به ارتباطًا وثيقًا ، ولكنها ليست متطابقة.

العقود الآجلة والخيارات هي الأنواع الأكثر شهرة وشائعة من المشتقات. إنها تتيح تداول العقود بسهولة متساوية ، حيث لا تعمل فقط المؤشرات والعملات والأسهم والسندات ، ولكن أيضًا النفط والغاز الطبيعي والمعادن النفيسة ، وكذلك المنتجات الغذائية: الحبوب والبقوليات والبن والسكر والعديد من السلع الأخرى. علاوة على ذلك ، يتم إغلاق معظم العقود دون تسليم ، مما يسمح للتاجر بالربح من الصفقة والتخلص من متاعب البضائع الحقيقية.

سوق المشتقات الروسية

يتاجر التجار الروس في سوق المشتقات في بورصة موسكو (FORTS). تتركز السيولة الرئيسية في العقود الآجلة على مؤشر RTS ، أزواج العملات الرئيسية (USD / روبل ، EUR / USD و EUR / روبل) ، النفط ، الذهب ، وكذلك بعض الرقائق الزرقاء - Sberbank ، Gazprom ، VTB ، Lukoil. هناك نشاط في العقود الآجلة الأخرى ، ولكن معظمهم لا يتم تداولهم بشكل جيد.

الخيارات أقل شيوعًا ، على الرغم من أنها غير مستحقة - من حيث حجم التداول ، يشغل هذا السوق حوالي 3-5٪ من العقود المستقبلية. ومع ذلك ، هناك سيولة كافية في الخيارات للمتداول الخاص ، خاصةً إذا اخترت الأدوات الأكثر تداولًا (الخيارات على RTS و Sberbank و Gazprom و USD / روبل و EUR / USD والذهب وبعض العملات الأخرى) مع أقرب تاريخ للتمرين.

تتمتع الخيارات في سوق المشتقات الروسية بخصوصية - الأصل الأساسي ليس الأسهم أو العملات أو السلع أو المؤشرات ، ولكن العقود المستقبلية عليها.

الحق مقابل الالتزام

لفهم الفرق بين العقود الآجلة والخيارات ، دعنا ننتقل إلى تعريفاتها. العقود المستقبلية هي عقد مع موعد نهائي متفق عليه (انتهاء الصلاحية) ، والذي بموجبه يتحمل البائع الالتزام ببيع الأصل بسعر معين ، ويوافق المشتري على دفع ثمنه. يعد الخيار أيضًا عقدًا محدد المدة ، ولكنه يمنح حامله فقط الحق في شراء (خيار الاستدعاء) أو بيع (خيار البيع) أصل بالسعر المحدد (سعر التنفيذ). وبالتالي ، فإن الفرق الرئيسي بين الأدوات هو حقوق المشتري.

يجب أن يفي بائع الخيار بشروط العقد بصرف النظر عن رغبته ، ما لم يكن صاحب التسجيل يريد ذلك بالطبع. كتعويض عن تقييد حقوقه ، يتلقى البائع علاوة من المشتري ، وهو سعر الخيار. إذا كانت الصفقة غير مربحة للبائع ، فإن حجم القسط المستلم سيقلل من خسارته. إذا لم يكن من المربح لمالك الخيار ، فإن القسط المستلم سيصل إلى ربح البائع.

المشتقات الميزات

العقود الآجلة والخيارات هي أدوات موحدة ، أي أن معلماتها ، باستثناء سعر الشراء ، لم تتغير. تاريخ انتهاء الصلاحية ، وحجم الأصل ، ونوع العقد (التسوية أو التسليم) ، وعملية التنفيذ ، ومقدار الضمان - كل هذا مكتوب في مواصفات عقد معين. تتم مراقبة الامتثال لجميع الشروط من قبل البورصة ، والتي تعمل كضامن للمعاملة.

ميزة أخرى من المشتقات هي وجود الكتف "المدمج". الحقيقة هي أن المتداول يدفع مقابل فتح مركز مستقبلي أو خيار ليس التكلفة الكاملة ، ولكن يضمن فقط التغطية (GO). بعد اكتمال المعاملة ، يتم إرجاعها إلى الحساب. عادة ، يتم تعيين GO على 5-20 ٪ من سعر العقد ، ولكن في بعض الحالات ، يمكن تغييره بقرار من البورصة. اتضح أنه بدلاً من شراء الأسهم ، يكون من الأفضل بكثير شراء خيار (العقود الآجلة) - الفرق في المبلغ الذي يمكن شراؤه بنفس المبلغ هو 5-10 مرات. وبالتالي ، توفر المشتقات فرصة كبيرة للمضاربة - من خلال الاستثمار بشكل أقل ، يكون لدى المتداول القدرة على كسب المزيد. ومع ذلك ، فإن هذا يمثل خطرا أيضا ، لأنه عند تلقي الخسارة ، يمكن أن يؤدي تأثير الرافعة المالية بسرعة إلى فقدان الحساب بأكمله.

مستوى مختلف من المخاطر

تتيح لك المشتقات إنشاء مراكز بدرجات متفاوتة من المخاطر. فتح مركز مستقبلي مساوٍ لاقتناء أو بيع أصول أساسية - فالربح والخسارة غير محدودان ، لأن السعر يمكن أن ينمو نظريًا إلى عدد معين من المرات أو ينخفض إلى الصفر تقريبًا.

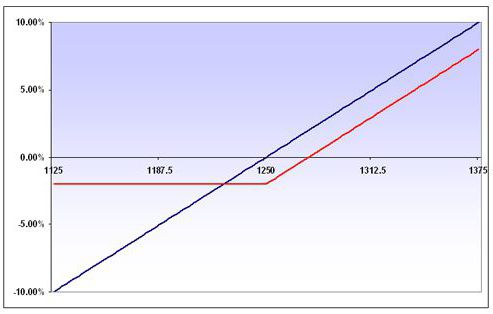

شراء خيار لا يلزمك بأي شيء ، لذلك في حالة وجود حركة سعرية غير مواتية للمشتري ، فإنه ببساطة لن يتم تنفيذه. وهذا يعني أن الحد الأقصى للخسارة بالنسبة للمشتري لديه مبلغ ثابت - إنه يساوي القسط الذي دفعه للبائع. لتوضيح كيف يختلف الخيار عن العقود المستقبلية ، دعنا ننتقل إلى الشكل أدناه. يعرض مخططات الربح والخسارة لشراء العقود الآجلة المشروطة (الخط الأزرق) وخيار الاستدعاء (الخط الأحمر) على نفس الأصل. كما ترون ، فإن الخسارة الناتجة عن شراء خيار ما محدودة. إن الربح ، الذي يعده كل من المشتقات المالية ، له نفس الديناميات ، والفرق الوحيد هو أن الخيار لديه أقل من ذلك بقليل - من خلال مبلغ العلاوة المدفوعة للبائع.

عند بيع أحد الخيارات ، يكون الموقف معاكسًا تمامًا: إذا تحرك السعر بشكل غير مواتٍ للبائع ، فإنه يخاطر بخسارة غير محدودة. الربح في أي حال لا يتجاوز المبلغ الذي حصل عليه من المشتري. بهذا المعنى ، غالباً ما تتم مقارنة بائعي الخيارات بشركات التأمين التي تخاطر بدفع تعويض نقدي أكبر مقابل علاوة صغيرة. ولكن إذا كان بإمكان شركات التأمين فقط أن تأمل ألا يحدث هذا الحدث المؤمن ، فلن يكون هذا كافياً بالنسبة للتجار. لدى البائعين المحترفين للخيارات في حالة تحركات الأسعار السلبية خطة لإدارة مراكزهم من أجل تقليل الخسائر. ومع ذلك ، فيجب أن يكون لديك خبرة تداول واسعة ، لذلك لا ينصح بشدة للمبتدئين ببيع الخيارات.

وبالتالي ، تختلف الخيارات عن العقود المستقبلية لأنها تسمح بتكوين صفقات بمستوى معين من المخاطرة.

كيف يعمل في الممارسة؟

فيما يلي مثال تخطيطي للعقود الآجلة والخيارات ، يوضح جوهر تداول المشتقات. لنفترض أن أحد المتداولين اشترى العقود الآجلة على أسهم سبيربنك بسعر 13000 روبل ، أي ما يعادل شراء 100 سهم من الشركة في سوق الأوراق المالية بسعر 130 روبل لكل قطعة. بسعر سهم قدره 140 روبل ، يكون ربح المتداول 1000 روبل. عند سعر سهم 120 روبل ، سوف يتلقى خسارة بنفس الحجم. في أي وقت قبل نهاية العقد ، يمكن للمتداول تسجيل الربح أو الخسارة من الصفقة عن طريق إغلاق المركز.

الآن فكر في ما سيحدث إذا لم يشتري المتداول العقود المستقبلية بأنفسهم ، ولكن خيار الشراء عليه بسعر إضراب قدره 13000 روبل. إذا كان سعر BA عند انتهاء الصلاحية هو 14000 روبل ، فسيقوم المشتري بممارسة هذا الخيار.في الوقت نفسه ، سوف يتلقى العقود الآجلة على أسهم سبيربنك وهامش اختلاف قدره 1000 روبل. بعد أن تم بيع العقود الآجلة على الفور بمبلغ 14000 روبل ، كان يسجل إجمالي الأرباح من الصفقة بمبلغ 800 روبل. إذا انخفضت أسعار العقود الآجلة لانتهاء الصلاحية إلى 12000 روبل ، فلن يمارس المشتري الخيار ويفقد فقط القسط المدفوع - 200 روبل.

التسعير

آلية تكوين القيمة المشتقة هي نقطة أخرى تستحق الذكر. من الواضح أن السوق يحدد سعر المشتقات ، ومع ذلك ، هناك قيمة عادلة معينة للعقد ، مما يسمح لنا بالحكم على ما إذا كان سعره مبالغًا فيه أو قلل من قيمته. بطبيعة الحال ، فإن سعر BA يعتمد مباشرة على مقدار تكلفة الخيار والعقود الآجلة. الاختلافات بينهما من حيث التكلفة كبيرة جدا. يمكن مقارنة سعر العقود الآجلة دائمًا بسعر BA: على سبيل المثال ، نظرًا لأن سعر سهم Sberbank يبلغ 130 روبل ، يمكن تداول العقود الآجلة التي لها أقرب تاريخ انتهاء صلاحية في منطقة 13،200 روبل. يؤثر عامل الوقت على سعر العقد الآجل: عادةً ما تزيد مدة انتهاء الصلاحية ، وكلما ارتفعت تكلفة العقود المستقبلية بالنسبة إلى مكتبة الإسكندرية ، على الرغم من التوقعات الواضحة بحدوث هبوط في السوق ، يمكن أن تكون العقود المستقبلية أرخص. في نهاية النداء ، ينهار الفرق بين سعر الأصل والعقود الآجلة.

مع الخيارات ، الأمور أكثر تعقيدًا بكثير. عند اتخاذ قرار بشراء عقد ، يقوم المتداول بمقارنة قيمته السوقية بالسعر النظري ، الذي يتم بثه عادة في محطة التبادل. يتم حساب السعر النظري باستخدام صيغة معقدة ويراعي العديد من المؤشرات ، من بينها المؤشرات الرئيسية:

- ما إذا كان الخيار في النقود أم لا ، أي هل تتجاوز قيمة مكتبة الإسكندرية سعر التنفيذ للخيار ؛

- الوقت المتبقي قبل انتهاء الصلاحية ؛

- التقلب ، أي السرعة التي يتغير بها سعر مكتبة الإسكندرية.

كل من هذه العوامل لها تأثيرها الخاص على سعر الخيار. على سبيل المثال ، كلما اقتربت مدة انتهاء الصلاحية ، كلما كان ما يسمى بالانحطاط المؤقت أقوى - يبدأ الخيار في خسارة القيمة الزمنية وتصبح أرخص ، حتى عندما لا يتغير سعر مكتبة الإسكندرية عمليًا. من ناحية أخرى ، إذا تم شراء العقد خلال فترة تهدئة ، ثم بدأت حركات قوية فجأة ، فيمكن للخيار إضافة قيمة عن طريق زيادة التقلبات ، وأحيانًا حتى إذا تحرك سعر BA في الاتجاه المعاكس.

الفرص الاستراتيجية

توفر العقود المستقبلية والخيارات فرصة كبيرة لبناء استراتيجيات مختلفة. يتم استخدامها لحماية المراكز المفتوحة على الأصول الأساسية (التحوط) ولعبة المضاربة قصيرة. بفضل المشتقات ، يمكنك "شراء السوق بالكامل" ، أي أن النمو لا يقتصر على الرقائق الفردية ، ولكن مؤشرات السوق ككل. للقيام بذلك ، تحتاج إلى شراء العقود المستقبلية للمؤشر أو شراء خيارات نوع الاتصال (إستراتيجية Long Call). في الحالة المزاجية الهبوطية ، يمكنك القيام بالعكس: فتح مركز قصير على مؤشر العقود الآجلة أو شراء خيار مثل وضع (استراتيجية الشراء طويل المدى).

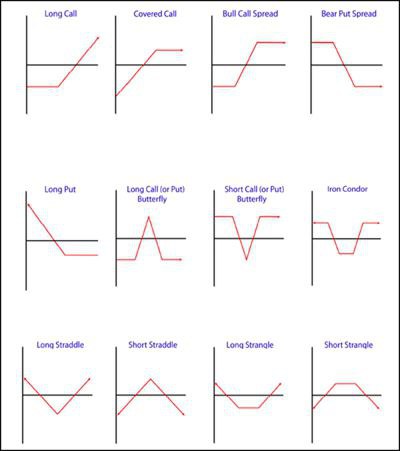

هناك استراتيجيات أكثر إثارة للاهتمام يتم تشكيلها عن طريق شراء و / أو بيع العقود الآجلة والخيارات. وهي تستند إلى اختلافات مؤقتة في العقود والمراجحة والنمو أو النقص في التقلبات وغيرها من العوامل. لا نذكر سوى القليل منها: انتشار ثيران أو دب عادي أو متناسب (انتشار الثور ، انتشار الدب) ، شراء أو بيع streddla (Long / Short Straddle) ، شراء أو بيع خنق (Long / Short Strangle) ، شراء أو بيع "فراشة" ( فراشة طويلة / قصيرة). يتم توضيح الرسوم البيانية لبعضهم في الشكل التالي.

هل أحتاج للاختيار؟

ما هو الأفضل للاستخدام في التجارة؟ في الواقع ، السؤال "الخيارات مقابل العقود المستقبلية" غير صحيح. من الواضح أن كل أداة لها خصائصها الخاصة التي تسمح لك بحل بعض المشاكل. علاوة على ذلك ، يتيح لك الاستخدام المشترك بناء استراتيجيات مثيرة للاهتمام مع معايير معينة من الحد الأقصى للخسارة والربحية ، والتي هي الأكثر ملاءمة للوضع الحالي في السوق.

المشتقات هي أدوات أكثر إثارة للاهتمام وتعقيدا من الأسهم وغيرها من الأصول. قدراتها واسعة للغاية: من المضاربة خلال اليوم إلى مراكز التحوط لعدة أشهر وحتى سنوات. بالطبع ، تستحق المشتقات أن تتعلم كيف تعمل ، وسيؤدي ذلك إلى توسيع قدرات المتداول ويتيح لك كسب المال في أي موقف في السوق.