L’attrait des titres pour investir de l’argent par des gens ordinaires est indéniable et s’explique par une méthode d’acquisition relativement simple. De plus, avec le bon choix, c’est un moyen assez fiable d’épargner, et si vous avez de la chance, augmentez les finances de la famille. Peut-être que le seul choix est le problème. Mais, en définissant clairement vos capacités, en prenant en compte et en évaluant tous les dangers, vous pouvez réaliser un investissement rentable.

Dans quels cas les risques sont-ils plus bas et le degré de rentabilité plus élevé? Que préférer: acquérir des titres dans lesquels le propriétaire est nommé avec fierté ou simplifier encore plus la tâche et acheter des titres au porteur? Dans les deux cas, il y a des avantages, ainsi que des aspects négatifs. Mais aujourd'hui, nous discuterons de la situation lorsque les titres au porteur sont utilisés comme un instrument financier.

C'est quoi

La jurisprudence le définit comme un document rédigé dans la forme établie, en présence de précisions obligatoires. En outre, une sécurité au porteur est garante de certains droits de propriété. L'exercice de ces droits n'est possible que si le document susmentionné est disponible. Comme il ressort de la définition, la fourniture matérielle est tout à fait suffisante pour garantir le respect légitime des obligations. Dans les réalités modernes, ces documents financiers constituent un outil de marché indispensable, largement utilisé pour la création de sociétés par actions, la privatisation, la préparation d’obligations de crédit, le développement de divers systèmes financiers de paiement.

En général, il existe des titres nominatifs et au porteur.

Etapes et caractéristiques du développement

Comme les projets de loi, pour la première fois en Russie, des documents de présentation ont été élaborés à la fin du XVIIIe siècle. Le décret "sur l'établissement de banques ...", adopté en 1768, stipule que la personne présentant les billets de banque est automatiquement reconnue en tant que propriétaire et qu'il doit en payer le coût sans reçu. En général, cette définition est toujours considérée comme la plus appropriée.

Au fil du temps, avec la monopolisation des émissions de billets de banque par les organismes gouvernementaux au porteur, ils ont commencé à émettre des reçus, des billets, des certificats, ainsi que des prêts à long terme et des actions. Sous le régime soviétique, la distribution de billets de loterie était extrêmement populaire. Opérations bancaires, dépôts, certificats d’épargne, titres publics, billets à ordre, obligations, billets de loterie, options, chèques - tout cela est désigné par le système financier russe actuel comme un titre au porteur. En réalité, l’importance de la valeur n’est même pas la forme du document lui-même, mais la composante d’information sur certains droits civils. L’exercice de ces droits a lieu lors de la présentation des papiers eux-mêmes.

Les documents relatifs à la dette sont examinés séparément, ce qui confirme la réception d'un prêt, car ils ne sont pas considérés comme des titres. Étant donné que le prêteur a toujours la possibilité de réclamer une dette sans présenter de document. Pour ce faire, il suffit de confirmer le remboursement du montant de la dette avec un reçu correspondant. Le respect d'obligations certifiées par des valeurs mobilières sans fournir les valeurs mobilières elles-mêmes n'est possible que sur décision des autorités judiciaires (reconnues comme non valides par un tribunal). Qu'est-ce que la sécurité de porteur unique?

Avantages et caractéristiques

C'est la possibilité de présentation pour exécution par tout détenteur qui est considérée comme le principal avantage de cet instrument financier. Si nous comparons des titres au porteur avec des titres d’autres types, c’est ce fait qui augmente leur chiffre d’affaires et leur attractivité financière. Il convient de noter que les normes du droit russe ne réglementent pratiquement pas les relations entre le titulaire des documents de présentation et l'émetteur. Des articles épars sont présentés dans certains articles de lois de procédure civile et civile (articles 143, 145, 146, 148, 302, 843 et 917). Il est entendu que tous les droits déterminés par ce document monétaire appartiennent à la personne qui les a présentés.

Qu'est-ce qu'une sécurité d'ordre et de sécurité au porteur? À propos de cela plus loin.

Une organisation ayant des obligations doit les mettre en œuvre sur présentation par le titulaire, en exigeant uniquement un document pour identification. Dans cette situation, le garant du plein exercice des droits du propriétaire est considéré comme un document de présentation par lui-même. Pour les présenter à une entité tierce, le transfert habituel d'une main à une autre suffit. De toute évidence, une procédure aussi simple attire les citoyens. En outre, le manque complet d'informations sur le propriétaire peut également être attribué aux avantages. Les détenteurs de titres nominatifs lors de la préparation de documents financiers sont obligés de s’informer sur une quantité d’informations suffisamment importante. Comme nous l'avons déjà mentionné, un autre avantage incontestable est l'accessibilité et la facilité de livraison pour les autres détenteurs (bien entendu, cette déclaration peut être considérée comme controversée, par exemple dans une situation de perte ou de dommage).

Types et caractéristiques des titres au porteur

Les valeurs mobilières sont exécutées sur des formulaires de déclaration stricts, sans omettre de contenir les détails définis par les dispositions légales en vigueur:

- Nom

- Date de dépôt de l'argent.

- Le nom exact de l'organisation émettrice.

- Adresse légale

- Valeur faciale.

- Terme de paiement.

- Taux d'intérêt et intérêt.

- Autres informations, si nécessaire.

De plus, les titres sont nominatifs et au porteur. La classification des titres monétaires est réalisée de différentes manières, en mettant en évidence une propriété, par exemple une période de validité, comme caractéristique. En conséquence, ils font la distinction entre validité illimitée et à durée limitée. De plus, ils sont divisés par type et par forme. Par exemple, l’émission de prêts de trésorerie sous forme d’obligations est possible par les entreprises, les organisations (si cette activité est reflétée dans les documents constitutifs de la charte), ainsi que par l’État. L'achat d'obligations permet au porteur de recevoir l'expression de valeur de l'émetteur à l'avenir.

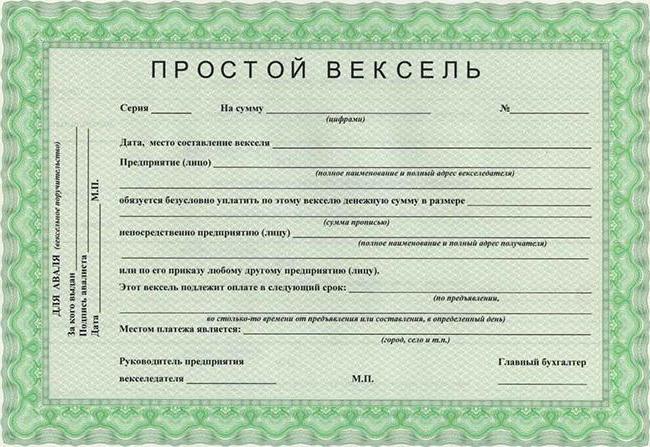

Lettre de change

Une lettre de change est une garantie d'ordre, qui certifie le droit de transférer une obligation à une autre et donne le droit à la personne qui l'a détenir de réclamer le montant d'argent qui y est établi. Il est rédigé sous une forme strictement désignée. Un chèque est un document qui peut être échangé contre de l'argent dans un établissement de crédit. Nos concitoyens utilisent très activement les chèques en les préférant à toutes les autres méthodes. Un document certifiant la propriété des marchandises transportées s'appelle un connaissement. Il est délivré par le transporteur au propriétaire de la cargaison. Quels autres types de titres au porteur existent?

Connaissement

Un document certifiant la propriété des marchandises transportées s'appelle un connaissement. Il est délivré par le transporteur au propriétaire de la cargaison. C'est aussi une sécurité d'ordre. L'émission d'un connaissement résout plusieurs problèmes fonctionnels simultanément: elle n'exige pas de reçu pour recevoir les marchandises, remplace le connaissement, il peut s'agir d'une confirmation des obligations contractuelles de transport des marchandises, d'un document confirmant le droit de disposer des marchandises et peut également servir de garantie de prêt pour les marchandises délivrées.

Initialement, un connaissement était utilisé pour transporter des marchandises par mer. Maintenant, l'utilisation de ce document est possible lors du transport par n'importe quel moyen de transport. Un document indiquant le montant d'un investissement bancaire et le droit du propriétaire de recevoir des fonds après l'expiration de la période réglementaire s'appelle un certificat bancaire. Quels titres au porteur sont disponibles? Ils sont souvent intéressés par cela.

Partager

La documentation qui détermine la part de propriété de la société et garantit à l’actionnaire la possibilité de percevoir la partie des bénéfices qui lui est due sur le revenu de la société, ainsi que le droit de prendre part aux travaux de la société, détermine la possibilité d’obtenir une partie du bien en cas de liquidation de la société, est appelé actions. Les dépôts et les livrets d'épargne ordinaires sont depuis longtemps les instruments financiers les plus courants et font l'objet d'un développement durable en Russie. Le livret d'épargne vous donne le droit de gérer des ressources financières et affiche des informations sur le montant de l'épargne. Cet instrument financier présente un certain nombre de signes positifs et négatifs qui doivent être discutés séparément.

Livret d'épargne au porteur

L'utilisation d'un livret peut présenter les avantages suivants: contient des informations détaillées sur tous les mouvements financiers, les détails du compte personnel et de la succursale bancaire, le calendrier des opérations; chaque transaction financière est accompagnée d'un retrait du solde des fonds disponibles; pour faire appel aux tribunaux dans toute affaire controversée, il s'agit d'un document officiel. Les carences existent également et ne peuvent être escomptées. Tout d'abord, n'importe qui peut utiliser un livret perdu ou perdu, et deuxièmement, vous pouvez restaurer un livret uniquement si vous avez une ordonnance du tribunal. Troisièmement, il n’ya pas d’assurance-dépôts garantie.

Comment le stocker?

Compte tenu de tout ce qui précède, il est recommandé de stocker ces documents dans des établissements bancaires afin de protéger le propriétaire du livre contre le vol ou la perte. Et également soulager de nouveaux litiges pour restaurer les droits sur les investissements financiers. L'émission d'un livret sans spécifier le propriétaire dans les conditions modernes est assez rare, principalement les banques privilégient les documents enregistrés.

Conclusion

Il faut rappeler que les employés d’institutions financières responsables de l’émission de titres sont pleinement responsables devant la loi des mesures qu’ils ont prises. Vouloir délivrer de tels documents sans autorisation préalable délivrée par les autorités compétentes peut engager la responsabilité civile. Dans ce cas, les détenteurs de documents financiers sont privés de propriété et les titres émis sont annulés.

Nous avons examiné une sécurité au porteur de documentaire.