يبدو أن الاقتصاد الحديث آلية معقدة إلى حد ما. ما لا يقل تعقيدًا هو نظام المال والأوراق المالية وجميع أنواع وسائل الدفع الأخرى. تحتل السندات الحكومية مكانًا مهمًا في هذا المجال ، ويمكن أن يطلق عليها بحق واحدة من أقدم الأدوات المالية. حول سبب إصدار الدولة للسندات ، وما هي أنواع السندات الموجودة ، وأيضًا حول العديد من الأشياء الأخرى ذات الصلة سوق الأوراق المالية يمكنك أن تقرأ في هذا المقال.

الحاجة إلى تمويل إضافي من الدولة

يمكن مقارنة المال ، كوسيلة للدفع ، بالدم المتداول في الاقتصاد. وبعبارة أخرى ، بدون المال ، أو بعض التماثلية الأخرى ، فإن النظام الاقتصادي ببساطة لا يمكن أن يعمل. لأي نشاط اقتصادي ، تجاري أو حتى دولة ، هناك حاجة إلى دعم مالي. إلى حد ما ، يمكن اعتبار السندات الحكومية والأوراق المالية الأخرى وسيلة للدفع.

وإذا كان هدف المؤسسات التجارية هو تحقيق الربح ، لأنه لهذا السبب تقوم بإنشاء منتجاتها وعملها وإنتاجها وبيعها أو تقديم خدمات ، فمن الواضح أن الدولة تحتاج أيضًا إلى النقد. بالإضافة إلى ذلك ، فهو مشارك في نظام توزيع البضائع المادية هذا ، ويؤدي وظائفه والتزاماته تجاه الناس ، ويجمع الضرائب ويوفر خدمات أخرى. كما يحدث دائما ، في بعض الأحيان لا يوجد ما يكفي من المال ، وليس فقط الشركات الخاصة ، ولكن أيضا الدولة يمكن أن تواجه هذه المشكلة.

من أين تحصل على المال؟

لماذا من الضروري إصدار سندات حكومية؟ كونها جزءًا من النظام الاقتصادي ، تحتاج الدولة إلى الأموال التي تحتاجها لتوفير جميع أنواع الوظائف الإدارية. يأتي استلام الأموال في ميزانية الدولة بشكل أساسي من الضرائب والرسوم الجمركية. لذلك ، في الحالات التي تحتاج فيها الدولة إلى تمويل إضافي ، قد يكون الحل المنطقي هو زيادة الضرائب والرسوم الأخرى. ومع ذلك ، هذه التدابير لا تعطي دائما النتيجة المرجوة ، لأنه زاد العبء الضريبي قد يؤدي إلى انخفاض في النشاط التجاري أو إجباره على الاختباء من دفع الضرائب.

قد يكون هناك حل آخر يتمثل في الانبعاثات - إصدار حالة الأموال الإضافية ، والتي ، على ما يبدو ، ستساعد في حل جميع المشكلات المتراكمة. ولكن هنا ، ليس كل شيء بهذه البساطة كما نود ، لأن الزيادة في كمية المعروض من النقود المتداولة دون زيادة مقابلة في إنتاج السلع والخدمات يؤدي إلى انخفاض قيمة المال. التضخم يجعل من غير المجدي إصدار فواتير جديدة ، لأن الأسعار ترتفع ، مما قد يؤدي إلى تفاقم الوضع.

هناك طريقة واحدة فقط للخروج - لاقتراض المال. هذا الحل مفيد لأنك لا تحتاج إلى رفع الضرائب وطباعة الأوراق النقدية الجديدة لجمع الأموال ، والتي سيؤدي تدفقها حتماً إلى التضخم.

السندات كضمان من المقترض

قيود قرض الدولة تمثل الأوراق المالية ، التي يضمن صاحبها ، عند انتهاء فترة صلاحيتها ، إعادة القيمة الاسمية ، وكذلك دفع نسبة مئوية معينة. في هذه الحالة ، المصدر ، وهذا هو ، الضامن ل التزامات الديون هي الدولة أو الهيئات التنفيذية الفردية المخولة بإصدار الأوراق المالية.على عكس الأسهم ، التي يخضع سعرها للتقلب ، فإن العائد على السندات الحكومية لا يتغير ، لذا فإن الاستثمار فيها يبدو موثوقًا به إلى حد كبير.

تلجأ العديد من الدول إلى القروض الحكومية من أجل الحصول على موارد إضافية وحل الصعوبات المالية. يبدو أن السندات وسيلة جيدة لجذب الاستثمار. إذا درسنا هيكل ديون الدولة للدول المتقدمة ، يمكننا أن نرى أن السندات الحكومية ، الموجودة في الأسواق المحلية والأجنبية على السواء ، تشغل معظم التزامات الديون.

بالإضافة إلى الولايات ، يمكن للمؤسسات التجارية إصدار أوراق مالية لجذب الاستثمارات. مقارنة بالسندات الحكومية ، ينطوي اقتناء هذه السندات على المزيد من المخاطر ، لأنه في حالة خراب مثل هذا المشروع ، قد تضيع الأموال المستثمرة. ومع ذلك ، في حالة إفلاس كيان قانوني الخصوم لحملة السندات هي الأولوية.

خلفية السندات. الأوراق المالية في روسيا القيصرية

ربما لن يكون من غير الضروري معرفة خلفية ظهور السندات. الكلمة نفسها تأتي من obligatio اللاتينية ، والتي تترجم إلى "الالتزام". في العصور الوسطى ، كانت المراكز المالية الرئيسية هي أسماك القرش. يمكنهم أيضا إعطاء أموالهم "في النمو". بديل للجهات المقرضة ، التي أدانت الكنيسة أنشطتها ، من بين أمور أخرى ، هي الروابط التي ظهرت في هولندا في القرن السادس عشر. في البداية ، كانت مماثلة للفواتير ، والتي أصدرها التجار ، الذين دفعوا الفائدة على التزامات الديون من أرباحهم. تم الاتفاق بشكل صارم على شروط السداد والفائدة على السندات الأولى.

بالنسبة لروسيا ، ظهرت هنا السندات الحكومية بمبادرة من كاثرين الثانية. لقد غزت القرم للتو ، ولكن عليها أن تدين. طالب المقرضون الذين يزودون الجيش الروسي بالتسوية ، لذلك اضطرت كاثرين للبحث عن المال في الخارج. ذهبت البنوك الإنجليزية والألمانية لمقابلتها ، ثم ولدت الأوراق المالية الروسية الأولى. بدأ سوق السندات في التطور بسرعة منذ إلغاء العبودية. تم تنفيذ بناء نشط للسكك الحديدية في البلاد ، وتم إنشاء مؤسسات كبيرة - تم جذب أموال جديدة لهذه الأغراض. صدرت السندات من قبل شركات المعادن والبنوك والحكام الروس ، وكان الأخير بحاجة إلى المال بشكل خاص خلال الحروب. في ذلك الوقت ، تلقى صاحب السندات حوالي 4 ٪ سنويا ، وعادة ما تتراوح فترات صلاحيتها من 5 إلى 50 سنة.

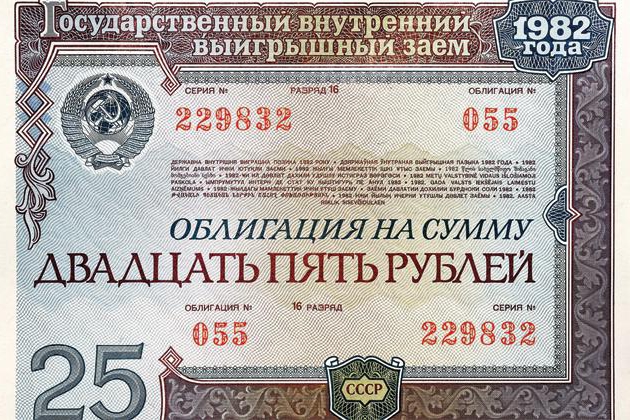

الأوراق المالية للاتحاد السوفياتي

كما ذكرنا سابقًا ، يبدو أن الأوراق المالية الحكومية وسيلة موثوقة إلى حد ما لاستثمار الأموال ، ولكن في عام 1917 ، بعد أن استولى البلاشفة على السلطة في البلاد ، تم إلغاء جميع التزامات ديون الإمبراطورية الروسية والحكومة المؤقتة ، أي الحكومة الجديدة رفضت ببساطة دفع الفواتير القديمة. لكن في العشرينات من القرن الماضي ، بدأت حكومة الاتحاد السوفيتي في إصدار سنداتها الخاصة المزعومة ، والتي تم دفع الفائدة عليها ودفعها وفقًا لمبدأ اليانصيب. نظرًا لعدم وجود الكثير من الأشخاص الذين يرغبون في شراء أوراق مالية جديدة ، فقد أصبحت عملية الاستحواذ إلزامية.

في الحقبة السوفيتية ، تم إصدار أنواع مختلفة من السندات ، وتم إلغاء الشراء الإلزامي من قبل خروتشوف ، ولم يتم سداد الديون المستحقة للدائنين جزئيًا إلا بعد عام 1977. في عهد بريجنيف ، اكتسبت الأوراق المالية الفائزة بعض الشعبية. وقبل انهيار اتحاد الجمهوريات الاشتراكية السوفياتية مباشرة ، ظهرت سندات السلع في البلاد ، والتي حصل مالكها على الحق في المستقبل القريب في شراء سلع مختلفة ، على سبيل المثال ، الأجهزة المنزلية أو حتى سيارة VAZ. ولكن ، كما حدث في عام 1917 ، بعد انهيار البلد ، لم يدفع أحد حقًا التزامات الديون هذه.

الافراج عن الأهداف

في الوقت الحاضر ، يمكن لدولة إصدار سندات القروض الحكومية لأسباب مختلفة ، والسعي لتحقيق أهداف مختلفة. النظر في أهمها:

- لتغطية العجز في الميزانية.

- إذا لزم الأمر ، والحد من استحقاق التزامات الديون السابقة.

- لتجديد النقد من ميزانية الدولة.

- عندما تمول الحكومات المحلية البرامج المستهدفة.

- لضمان تدفق موحد ودون انقطاع من أموال الضرائب على مدار السنة المالية.

- في حالة ما إذا كانت مختلف المؤسسات والمؤسسات التي لها أهمية اقتصادية واجتماعية مهمة للدولة تحتاج إلى الدعم المالي.

أنواع الأوراق المالية

نظرًا لأن السندات الحكومية من أنواع مختلفة ، فإن لدى المستثمر الفرصة لاختيار الخيارات الأكثر ملاءمة لأنفسهم ، استنادًا إلى أولوياتهم الخاصة.

- السندات الحكومية التي تحمل فوائد ، والتي تكون أسعارها ثابتة وحامل هذه الأوراق المالية لها الحق في تلقي أرباح الأسهم بانتظام طوال فترة الاستثمار بأكملها.

- الأوراق المالية من نوع الخصم الذي لم يتم توفير الفائدة أو أي حوافز مالية أخرى. ومع ذلك ، يمكن الحصول على الأرباح من خلال كسب الفرق بين تكلفة إصدار هذه الأوراق المالية وسعرها الاسمي.

- يتم إصدار وتسجيل السندات المسجلة لشخص معين وله الحق في التصرف في الأوراق المالية من هذا النوع حسب تقديره.

- سندات القسيمة ، وتسمى أيضا سندات حامل. يتم إرفاق ورقة خاصة بهم ، والتي يتم قطع القسائم الفردية أثناء تلقي الأرباح.

- الأوراق المالية الفائزة ، على غرار الأوراق المالية التي كانت شائعة في الاتحاد السوفياتي. لا يوجد عائد حتى تاريخ استحقاق السند ، ولكن يحصل حامله على فرصة المشاركة في السحوبات من مختلف الجوائز النقدية والسلع.

بالإضافة إلى ذلك ، يتم تسمية الأوراق المالية الحكومية بالعملة الوطنية والعملات الأجنبية. سندات العملات الأجنبية لديها معدل فائدة أعلى قليلاً ، في حين أنها لا تخلو من ضمانات الأمن من قبل الدولة. لا تزال هذه الأوراق المالية أغراض السوق وغير السوق. الأول يتضمن السندات ، السندات ، أذون الخزانة ، والتي يمكنك دائمًا بيعها أو شرائها. سوق السندات ليس مخصصًا لشهادات الادخار وبعض أنواع الأوراق المالية المصرفية الأخرى.

الأوراق المالية قد تختلف أيضا في الصلاحية. على سبيل المثال ، عادة ما تستمر السندات الحكومية قصيرة الأجل من 7 أيام إلى سنة واحدة. قد يكون للسندات متوسطة الأجل استحقاق القرض من سنة إلى خمس سنوات ، ويتم استرداد السندات طويلة الأجل بعد 5 سنوات أو أكثر. ومع ذلك ، يمكن تقديم هذه السندات للدفع في أي وقت ، ومع ذلك ، في هذه الحالة ، ستكون مدفوعات الفائدة أقل بكثير.

هيكل السوق

يمكن للمقرض الذي يقوم بشراء السندات الحكومية أن يكون فردًا وكيانًا قانونيًا ، والمقترض هو الدولة أو بعض رعاياها. في وقت شراء الأوراق المالية ، يتم إبرام عقد مع المقرض ، والذي يشير بوضوح إلى جميع الشروط المتعلقة بشروط سداد القرض والفوائد على المدفوعات وغيرها من حقوق والتزامات الأطراف.

سوق الأوراق المالية نفسه أساسي وثانوي. يتم وضع السندات والأسهم والشهادات والسندات في السوق الأولية ، أي في البورصة ، حيث يمكن لأي شخص شرائها ، بالطبع ، إذا كان لديه المال. جميع العمليات الأخرى غير المتعلقة بالتداول في البورصة ، عندما يتم شراء وبيع الأوراق المالية من خلال الاتصالات الشخصية أو عبر الإنترنت ، تعتبر في السوق الثانوية. ومع ذلك ، فإن معظم المؤسسات المالية والجهات الفاعلة الجادة الأخرى تعمل اليوم في سوق الأوراق المالية الثانوية أو تجري معاملات بمساعدة الوسطاء.

مراقبة سوق السندات في روسيا

لضمان التشغيل الشرعي والمستقر لسوق الأوراق المالية ، كل من الدولة وجميع الجهات الأخرى ، تلتزم الحكومة بممارسة الرقابة على أنشطة المشاركين فيها. في روسيا ، تم إنشاء لجنة اتحادية خاصة بالبنك المركزي (FCSM) لهذه الأغراض ، والتي ينظم أنشطتها بموجب القانون الاتحادي للاتحاد الروسي. في كل منطقة من مناطق البلاد ، تم إنشاء هيئات إقليمية خاصة تابعة لـ FCSM. لديهم مجموعة واسعة من الصلاحيات ويحق لهم:

- إصدار تراخيص عامة للمشاركين في سوق الأوراق المالية لتنفيذ أنشطتهم المهنية ، وكذلك لإلغاء وتعليق صلاحية هذه التراخيص.

- تمكين السلطات المحلية ، والسيطرة على عملهم في هذا المجال.

- قم بتأهيل الأوراق المالية وأنواع السندات وكذلك تحديد جوانب توزيعها الإضافي.

- وضع جميع أنواع المؤشرات والمعايير من أجل الحد من مخاطر المشاركين في السوق المرتبطة بمعاملات الأوراق المالية.

- اتخاذ قرار بشأن تصفية أو إنشاء فروع إضافية ل FCSM في المناطق.

- مراقبة تنفيذ جميع المتطلبات والمعايير التي تحكم تشغيل سوق الأوراق المالية ، والمشاركة في تحديد الانتهاكات ، وكذلك في إجراءات أخرى في هذا الصدد.

هذه الهيئات واللجان ، وكذلك القانون الاتحادي وغيرها من القوانين القانونية التنظيمية ، تتحكم أيضًا في السندات الحكومية للاتحاد الروسي.

الاستثمار في السندات الحكومية

قد لا يكون سوق السندات الحكومية مناسبًا لكل مستثمر بسبب عدد من ميزاته. إن الاستثمار في قرض حكومي هو الأداة الأنسب لأولئك الذين يضعون أولويات موثوقية مدخراتهم ودخلًا مستقرًا مقارنة بأسعار الفائدة المرتفعة ، لأن السندات الحكومية عادة ما تكون ذات عوائد منخفضة.

اليوم يكاد يكون من المستحيل إيجاد طريقة أكثر موثوقية لاستثمار أموالك الشخصية بدلاً من استثمارها في الأوراق المالية الحكومية. إنهم يخضعون لسلطة التشريعات ، مما يضمن استقرارهم وموثوقيتهم - وهذا يعوض عن انخفاض العائد حتى استحقاق السندات الصادرة عن الدولة. السندات الحكومية عالية السيولة بسبب فوزهم بلا شك ، لذا فإن بيعها ليس بالأمر الصعب. بالإضافة إلى ذلك ، فإن موثوقية هذه الأوراق المالية ترجع إلى حقيقة أنها مدعومة ليس فقط بالقدرات الاقتصادية لهيكل الدولة ، ولكن أيضًا من خلال أصولها وممتلكاتها.

تعتبر السندات الحكومية التي تصدرها الدولة ، وهي ممارسة شائعة جدًا في معظم دول العالم ، أداة الاستثمار الأكثر موثوقية واستقرارًا.