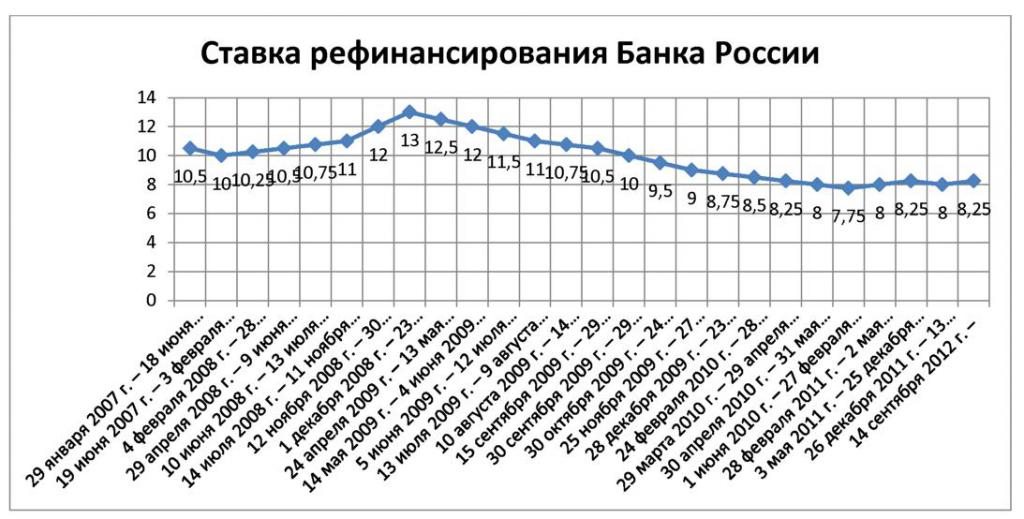

Le taux directeur a été introduit pour la première fois par la Banque centrale de la Fédération de Russie le 16 septembre 2013. Elle a reçu la vie comme un nouveau concept en macroéconomie. Depuis lors, la Banque de Russie a commencé à utiliser la modification du taux directeur dans ses activités. Depuis lors, deux taux ont été utilisés simultanément dans la politique de la Banque centrale: la clé et le refinancement. Dans le même temps, les valeurs de ces taux sont différentes depuis longtemps. Le taux de refinancement n'a pas changé. Sa valeur était égale à 8,25%. La dynamique des variations du taux directeur de la Banque centrale de la Fédération de Russie a été contrôlée par la Banque centrale en fonction de la situation économique. En 2016, les valeurs de ces taux ont été égalisées.

Le rôle de la banque centrale

Dans le contexte de la restructuration de l'économie russe en fonction des nouvelles réalités et de son existence dans le contexte de la politique de sanctions, les actions de la Banque centrale, qui assurent le fonctionnement des organisations, des petites entreprises et de la population du pays, jouent un rôle essentiel.

De nombreux facteurs dépendent de ces actions dans la vie économique de l'État. Exerçant ses activités conformément à la politique monétaire adoptée, la Banque centrale réglemente les activités des banques, influe sur l'inflation et sur de nombreux autres processus macroéconomiques en développement dans le pays.

Ceci est en partie réalisé précisément en modifiant le taux directeur. La tâche de fixer le taux d'inflation à 4,0%, qui est décrite dans les «Principales orientations de la politique monétaire pour 2017 et la période 2018-2019», a non seulement été réalisée avec succès, mais même dépassée. Selon les chiffres officiels, le taux d'inflation en 2017 était de 2,5%. Plus récemment, de tels chiffres étaient inaccessibles et semblaient fantastiques.

Instruments de politique de réglementation

Quels sont donc les outils qui ont permis de mener à bien l’une de ses tâches principales à court terme, la Banque centrale?

Il existe deux outils principaux:

- taux d'intérêt directeur;

- taux de refinancement.

Comme mentionné ci-dessus, le taux directeur a commencé à exister à la mi-septembre 2013. À partir de ce moment, les deux taux existent en parallèle. La dynamique des variations des taux directeurs de la Banque centrale est un indicateur de la situation macrofinancière de l’économie. Essayons de comprendre quelle est la différence entre eux et ce qui leur est commun.

Pour commencer, il s’agit des taux d’escompte utilisés par la Banque centrale de la Fédération de Russie comme outil dans ses politiques. À un degré ou à un autre, les deux reflètent la valeur de l'argent pour l'économie du pays à un moment donné. Passons maintenant aux différences.

Taux directeur de la banque centrale

Le taux directeur est le taux fixé par la Banque de Russie dans le but d'influencer la taille des taux d'intérêt appliqués à l'économie du pays.

Cet effet peut être direct, par le biais de prêts de la Banque de Russie à des banques commerciales, ou indirectement. Il existe sous la forme d’un taux d’intérêt dans les opérations de fourniture et de retrait de liquidités excédentaires pendant une période d’une semaine au moyen d’une enchère. Pour simplifier, il s’agit du taux auquel la Banque centrale donne de l’argent sous forme de prêts aux banques et les accepte en dépôt.

Ainsi, le taux directeur joue simultanément le rôle de taux d’attraction et de taux de placement. Mais avec quelques nuances. Lorsque la Banque de Russie accorde des prêts, ce taux correspond au coût minimal des fonds de crédit et, lors du placement de fonds de banques de crédit auprès de la Banque de Russie, il indique le rendement maximal auquel cela peut être fait.

En d’autres termes, les banques paieront le prêt au coût du taux directeur et plus, et pourront déposer un dépôt auprès de la Banque centrale au prix du taux directeur et inférieur. Les chiffres spécifiques sont déterminés par les résultats des enchères. Ainsi, en observant la dynamique des variations du taux directeur, il est possible d'évaluer le besoin de financement supplémentaire de la part de l'économie.

Impact sur l'économie

La principale tâche que remplit le taux directeur consiste à influencer les processus économiques pour atteindre l'objectif d'inflation. L'impact du taux directeur sur les taux d'intérêt moyens pondérés pour attirer les dépôts et octroyer des prêts peut être surveillé à tout moment.

L’histoire la plus significative des variations du taux directeur de la Banque centrale de la Fédération de Russie a été retracée de 2014 à 2017. Par exemple, en 2015, pendant la période d'inflation maximale, le taux directeur était maximal. Lorsque l’inflation, suivie du taux directeur, a commencé à baisser, les taux des dépôts ont fait de même. Vous pouvez également suivre l'influence du taux directeur sur les intérêts des emprunts émis et de leurs volumes.

Taux de refinancement

Considérons maintenant le taux de refinancement. Il continue de jouer le rôle de taux de base dans le calcul des diverses compensations monétaires, des subventions, du calcul et du calcul des intérêts pour retard de paiement et des acomptes provisionnels, des pénalités et des amendes. C'est-à-dire qu'il joue un rôle de repère national dans les colonies de peuplement.

Depuis le 1er janvier 2016, la valeur des deux taux est devenue égale à 11% par an. Cette décision a été prise par la Banque centrale de la Fédération de Russie à la suite de la réunion de décembre 2015 et inscrite dans la résolution n ° 3894-U du 12/11/2015. Depuis lors, l'évolution des taux directeurs a été cohérente avec la dynamique du taux de refinancement.

Le fond

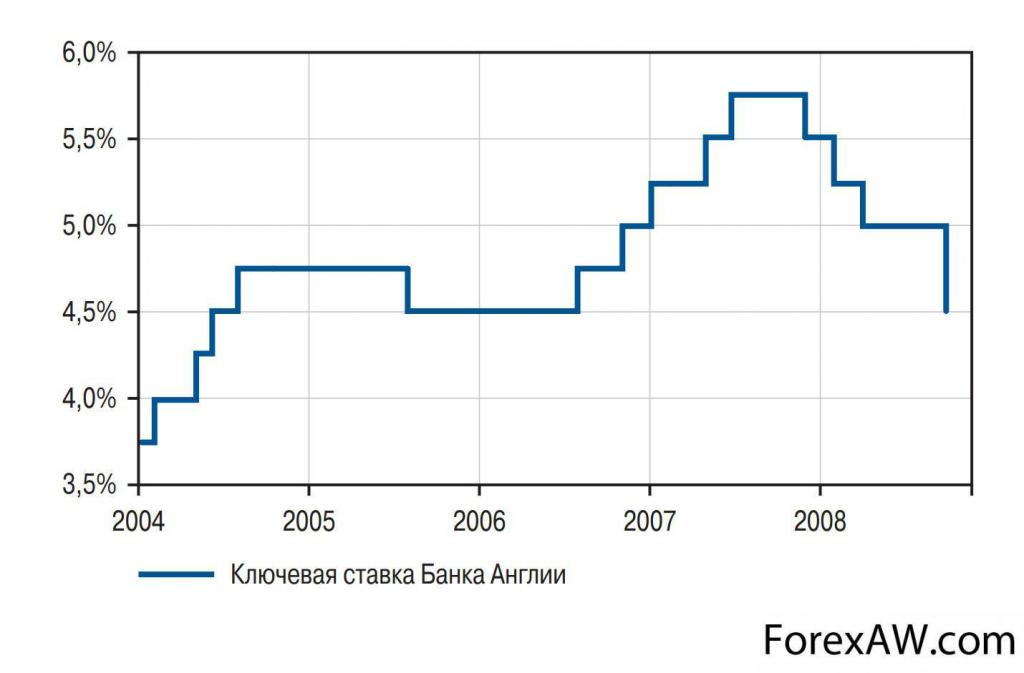

Peut-être vaut-il la peine de parler plus en détail des causes du taux directeur. Si nous analysons les activités des systèmes financiers d’autres États, nous constatons qu’un taux indicatif est utilisé ici comme outil de politique financière.

Et en Russie, jusqu'en 2013, il y avait aussi un taux. C'était un taux de refinancement.

Alors, pourquoi le second a-t-il été introduit? Le fait est que pendant une période d'inflation relativement basse et stable, le taux était compris entre 7,75 et 8,25%. Les événements survenus depuis 2014 n'étant pas visibles à cette époque, il semblait que le taux de refinancement en vigueur était à un niveau inacceptable et ralentissait les processus de développement de l'économie russe.

Tant le gouvernement que l'opinion publique ont demandé à la Banque centrale de réduire le taux de manière plus radicale afin que les prêts soient consentis à un taux d'intérêt réduit et que la croissance économique puisse ainsi être relancée. La Banque centrale a été le principal obstacle à cette croissance.

En fait, à cette époque, la Banque centrale de la Fédération de Russie, utilisant divers mécanismes, a crédité les banques commerciales à des taux sensiblement inférieurs au taux de refinancement.

L'émergence d'une offre clé

Dans la société, on a de plus en plus réagi à la position selon laquelle le ralentissement de la croissance économique était imputable au taux de refinancement élevé. Bien qu’à ce moment-là, il remplissait déjà un certain taux d’intérêt pour diverses opérations fiscales, douanières et autres. Et au coût des prêts émis par la Banque centrale de la Fédération de Russie, pratiquement eu aucune relation. Consciente de l'absurdité évidente de la situation, la Banque centrale de la Fédération de Russie a commencé à chercher un moyen de s'en sortir. Et il a été trouvé.

Avec l'introduction d'un tel concept en tant que taux directeur, il a été annoncé que c'était désormais la ligne directrice des relations monétaires entre le principal régulateur financier et les banques commerciales. Au moment de l'adoption, le taux directeur était de 5,5% par an et reflétait en fait la situation actuelle dans le domaine des prêts interbancaires. Au fur et à mesure des changements économiques, le taux directeur a changé.

Présent

Une réduction extrême du taux directeur a eu lieu lors d'une réunion de la Banque centrale de la Fédération de Russie le vendredi 9 février 2018. Les raisons suivantes ont été données pour justifier le déclin:

- consolidation durable de l'inflation annuelle à un niveau bas;

- diminution des anticipations d'inflation;

- atténuer les risques d'inflation à court terme.

À l’avenir, le régulateur a appelé à s’attacher non seulement à réduire les anticipations d’inflation, mais également à réduire leur dépendance vis-à-vis d’un abaissement des conditions de prix. La valeur du taux a diminué de 0,25%, ce qui coïncidait avec les attentes des analystes, y compris internationaux. Par exemple, Reuters et Bloomberg ont prédit une réduction de taux juste au niveau de 7,5%, ce qui a finalement été obtenu.

En outre, les mesures prises par le département du Trésor américain, qui s'est prononcé contre l'interdiction d'investir dans des obligations souveraines russes pour des organisations et des fonds américains, ont également contribué à la baisse. Il convient de noter qu’en janvier 2018, l’inflation avait été enregistrée et se situait même autour de 2,2%, ce qui pourrait entraîner une nouvelle réduction du taux.

Autres actions de la banque centrale

À en juger par les commentaires de la présidente de la Banque centrale de Russie, Elvira Nabiullina, on peut s’attendre à ce que la Banque centrale de la Fédération de Russie puisse accélérer la transition vers une politique neutre, ce qui permettra de fixer des taux au niveau cible de 5 à 6%, tout en maintenant le taux d’inflation actuel.

En règle générale, il convient de noter que la politique de la Banque centrale de la Fédération de Russie dans son ensemble et l'utilisation adéquate d'un tel instrument comme taux directeur en particulier ont permis de réussir à réduire sérieusement l'inflation. Ainsi, en 2015, l'inflation s'est établie à 12,9%, en 2016 à 5,4% et en 2017 à 2,5%, ce qui constitue un record pour l'ensemble de l'historique des observations.

Les activités de la Banque centrale ont non seulement entraîné un ralentissement de la hausse des prix, mais ont également considérablement renforcé les mécanismes macroéconomiques de base. Il ne fait aucun doute que l’évolution du taux directeur a joué un rôle important à cet égard.

Il semble que d'autres actions viseront à réduire le taux directeur. La conséquence en sera une diminution des intérêts sur les prêts et, par conséquent, une augmentation de l'activité. Cependant, il convient d'observer attentivement le comportement des prix afin que ces actions ne conduisent pas à une reprise de la croissance des processus inflationnistes.

D'autres mécanismes visant à augmenter la disponibilité des ressources financières d'entités économiques seront peut-être également impliqués. Par exemple, réduire les réserves obligatoires, ce qui entraînera la libération de ressources supplémentaires sans modifier le taux directeur. La direction que prendra le régulateur sera vue dans un proche avenir. Cela dépendra de facteurs internes et externes. Nous devons juste attendre un peu.