السياسة المحاسبية وثيقة مهمة ملزمة لكل منظمة. ومع ذلك ، ينبغي للمرء أن يعرف نوع الإعفاءات التي يمكن توقعها من هذا الجانب إذا كان الشخص يسجل نفسه كرجل أعمال فردي. ما هي السياسة المحاسبية للملكية الفكرية على STS "الإيرادات" ، وسوف ننظر في هذه المقالة.

حالة رجل الأعمال الفردية

تسجيل الملكية الفكرية يفرض التزامات معينة على رجل الأعمال. هذا هو تقديم الإعلانات للضريبة ، تقارير إلى مختلف أموال الميزانية وخارج الميزانية ، والإخطار ببدء النشاط الريادي ، والمحاسبة. الملكية الفكرية ملزمة في أنشطتها باتباع نظام الضرائب المعتمد. وفقًا لهذا ، يجب عليه إجراء مدفوعات للميزانية.

كيفية حساب الضرائب

يتم فرض الضرائب على أصحاب المشاريع الفردية ، وكذلك الكيانات القانونية ، وفقًا للقانون المعمول به. حاليًا ، في روسيا ، يمكنك اختيار واحد من خمسة أوضاع ومتابعتها عند حساب الضرائب:

- يتضمن النظام الضريبي المبسط (STS) جزءًا صغيرًا فقط من المستندات لإعداد التقارير. IP على USN بدون عمال ، إن لم يكن مستخدمًا للعمل ، هو الطريقة الأكثر ملائمة وبسيطة. يتم احتساب الضريبة بمعدل 6 ٪ من الدخل.

- تتيح الضريبة الزراعية الموحدة (UPC) ، والتي يتحدث اسمها عن نفسها ، دفع 6٪ من الفرق في الدخل والمصروفات.

- يحدد نظام ضريبة البراءات (POS) دفع رسوم مساوية لقيمة البراءة وإمكانية القيام بالأعمال التجارية بدون تسجيل نقدي.

- تعني ضريبة الدخل المفردة (UTII) دفع 15٪ من السعر المعتمد بموجب القانون. لا يهم ما إذا كان رجل الأعمال لديه موظفين أم أنه يزاول أعمالًا بدون موظفين. يعد الإبلاغ عن IP إلى STS لمعظم رجال الأعمال حلاً أكثر ملاءمة ، حيث يتم في UTII دفع الضرائب حتى في حالة الخسارة.

- النظام الضريبي العام (OSNO) معقد للغاية بالنسبة للشخص العادي. يتطلب رجل الأعمال لإجراء المحاسبة خطيرة. سيضطر رجل الأعمال الفردي إلى استخدام خدمات محاسب أو شركة متخصصة ستساعده في إعداد التقارير وحساب الضرائب.

ما تحتاج لمعرفته حول السياسات المحاسبية

IE على نظام المحاسبة المبسط "الإيرادات" ، على الرغم من ما يسمى المحاسبة المبسطة ، لا يتم إعفائها من الالتزامات المتعلقة بتكوين السياسات المحاسبية. يجب إنشاء مثل هذه الوثيقة من قبل رجل أعمال في غضون 90 يومًا من تاريخ التسجيل. وفقا لأحكامها ، يتم تنفيذ أنشطة منظم.

كيفية تكوين وثيقة

تجدر الإشارة إلى أن هيكل السياسات المحاسبية في المحاسبة المبسطة بدائي للغاية ويتضمن قسمين كبيرين: الضرائب والمحاسبة.

بالنسبة للمحاسبة الضريبية ، لا يمكن لرجل الأعمال استخدام أي طرق حساب فردية. لهذا السبب يجب أن تنعكس الأحكام الرئيسية في قانون الضرائب في هذا الجزء. فيما يتعلق بالقسم الثاني ، من الضروري أن يسترشد بالقانون الاتحادي رقم 402 - "بشأن المحاسبة" ولائحة المحاسبة PBU 1/2008 "السياسة المحاسبية لمنظمة".

نظرًا لأن القانون يحدد بوضوح ما إذا كانت هناك حاجة إلى سياسة محاسبة IP لـ USN ، فمن الضروري أن نتطرق إلى معنى القانون الاتحادي واللوائح المحاسبية فيما يتعلق بالعناصر اللازمة ووضع مستندك للاستخدام في المستقبل.

المحاسبة الضريبية

عند فرض ضرائب مبسطة على أصحاب المشاريع الفردية في السياسة المحاسبية يجب أن تعكس:

- كائن الضريبة ومعدل الضريبة.

- تركيبة الإيرادات ، وطريقة حسابها وكيفية الحفاظ عليها (التسجيلات اليدوية أو التوليد الإلكتروني ل KUDiR).

- التخفيض المحتمل للقاعدة التي يتم من خلالها دفع الضريبة بمقدار أقساط التأمين.

- طريقة لضبط المبالغ في الفترة الحالية للأخطاء في التقارير السابقة.

- الأشخاص المسؤولين.

مثال جيد

يجوز لشركة IE على نظام الضرائب المبسط "الإيرادات" إعداد مستند لضمان المحاسبة الضريبية المختصة ، التي تحتوي على العناصر التالية:

- يتم الحفاظ على المحاسبة الضريبية من قبل رجل أعمال فردي (الاسم الكامل).

- IP (الاسم الكامل) يطبق نظام ضريبي مبسط. عند حساب مبلغ الضريبة للهدف من الضرائب ، يتم قبول الدخل بناءً على المادة 346.16 من قانون الضرائب للاتحاد الروسي.

- من أجل تحديد القاعدة الضريبية ، يتم استخدام البيانات من KUDiR. بالنسبة إلى رائد الأعمال الفردي على USN (الاسم الكامل) ، يتم إجراء الحساب اللازم في الوضع اليدوي استنادًا إلى المستندات الأساسية. أساس القرار: الفن. 346.15 و 346.24 من قانون الضرائب.

- يتم حساب مبلغ الضريبة مع الأخذ في الاعتبار تخفيض مبلغ الدفع بسبب مبالغ التأمين الإلزامي.

إذا تم تطبيق نظامين ضريبيين فجأة بالتوازي مع أنواع مختلفة من الأنشطة ، فمن الضروري بالإضافة إلى ذلك عكس هذه المعلومات والقيام بمحاسبة منفصلة.

المحاسبة

ليس للسياسة المحاسبية لل FE على STS "الإيرادات" من حيث المحاسبة أي اختلافات عن تصميمها من قبل رجال الأعمال والمؤسسات الموجودة في الأنظمة الأخرى. تتضمن المتطلبات الأساسية لتجميع هذا المستند النقاط التالية:

- تتم الصيانة على أساس القانون الاتحادي رقم 402-FZ و PBU.

- في المحاسبة ، يتم استخدام مخطط الحسابات المعتمد بموجب الأمر رقم 94n بتاريخ 10/31/2000.

- المسؤول عن السياسة المحاسبية لرجل الأعمال الفرد على نظام الضرائب المبسط "الإيرادات" وإجراء المحاسبة هو منظم يشير إلى اسمه ولقبه.

- يتم استخدام النماذج الموحدة للوثائق الأولية (يجب أن تكون مدرجة).

- يستخدم دليل الإدارة (أو الآلي) BU.

- يشار إلى إمكانية ضبط الأخطاء المحاسبية للفترات الماضية في الفترة المشمولة بالتقرير وطرق هذه التصحيحات.

- في حالة الإنتاج ، تنعكس طرق تقييم السلع والمواد الأولية المستخدمة في تصنيع المنتجات.

- يوصف الإجراء الخاص بتسجيل الدخل والمصروفات (إذا تم استخدام STS "الدخل ناقص النفقات").

كتاب المحاسبة

وفقًا لمتطلبات القانون ، أصبح من الضروري الآن لرجل أعمال الامتثال لشرط الحفاظ على KUDiR لأصحاب المشاريع الفردية على نظام الضرائب المبسط. سوف نفهم ماذا يعني هذا الاختصار وكيفية العمل دون انتهاك قواعد الحفاظ على هذا المستند.

دفتر IP إلزامي لملء دفتر الدخل والنفقات إذا كان قد اختار نظام ضريبي مبسط لنفسه. تعكس هذه الوثيقة بالترتيب الزمني جميع المعاملات التجارية. هذا يعني أنه يسجل جميع دخل التاجر ونفقاته على النشاط التجاري.

تجدر الإشارة هنا إلى أنه من الضروري الاحتفاظ بمثل هذه الوثيقة فقط لرجال الأعمال الذين لديهم برامج أعمال وبرامج تعليمية أساسية مبسطة. في حالات أخرى ، لا يلزم دفتر المحاسبة عن إيرادات ومصروفات IP.

قواعد تصميم الكتاب

يسمح التشريع بكل من النسخ الورقية والإلكترونية للمستند.

النسخة الإلكترونية أسهل في إجراء التصحيحات في حالة وجود أخطاء. ومع ذلك ، لا يحظر تصحيح الأخطاء المكتشفة في الإصدار اليدوي ، فقط قم بتأكيدها بتوقيع صاحب المشروع وختمه وتاريخ الدخول. في نهاية الفترة المشمولة بالتقرير ، ينبغي أن يحتفظ الكتاب لمدة أربع سنوات أخرى. تقديم KUDiR للضريبة يجب أن يطلب فقط من قبل المفتش. جنبا إلى جنب مع تقديم الإعلان ، يجب على USN IP عدم تقديم الكتاب. قبل التحويل إلى الضريبة على الطلب ، إذا احتفظت بسجلات الكمبيوتر ، فعليك التحقق من وميض KUDiR وترقيمه ، وفي الورقة الأخيرة كان هناك ختم IP مع توقيعه. إذا قمت بملء الكتاب يدويًا ، فيجب أن تتم البرامج الثابتة والتلاعب الأخرى في بداية الفترة الضريبية.

يجب أن يؤخذ في الاعتبار أنه لكل مبلغ يتم إيداعه في KUDiR ، يجب أن يكون لدى منظم المشروع تأكيد. يجب أن يعكس الإدخال الأول الدخل أو المصاريف الأولى في الفترة الضريبية الحالية.

KUDiR يجب أن تكتمل باللغة الروسية. إذا تم تنفيذ المستند الأساسي الذي يؤكد النفقات بلغة أجنبية ، فستكون هناك حاجة إلى ترجمتها. لا يمكن تسجيل المصروفات والإيرادات الواردة في الكتاب إلا بالروبل. يجب تحويل المبلغ الذي تم إنفاقه على الشراء بعملة أخرى بسعر البنك المركزي للاتحاد الروسي في يوم الشراء وإدخاله في السطر المقابل فقط بالروبل.

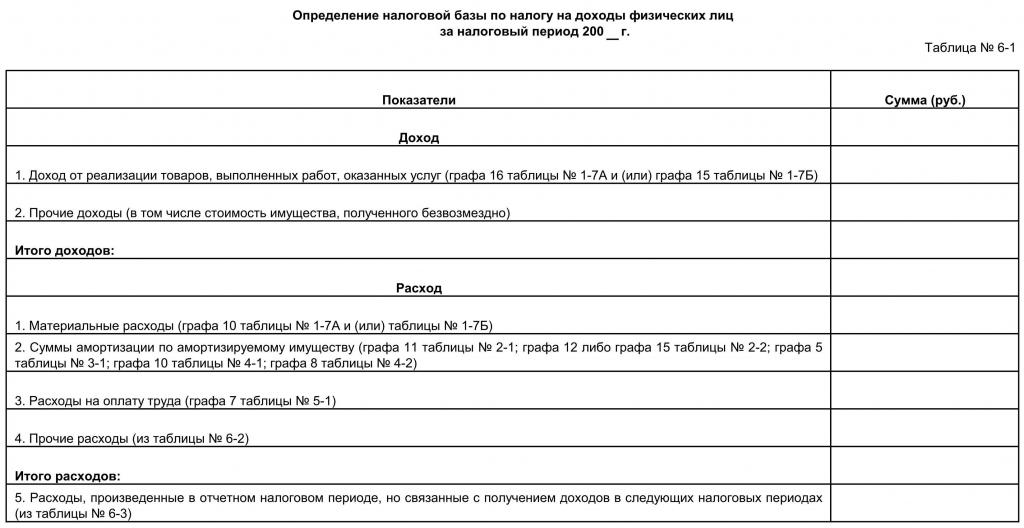

كيفية ملء KUDiR

بالنسبة للفترة المشمولة بالتقرير ، يتم أخذ السنة أو تلك الأشهر التي تلقى فيها صاحب المشروع مركزه. إذا حدث هذا ، على سبيل المثال ، في الربع الثاني ، فسيبدأ الكتاب في القيادة من هذا الوقت. لكل ربع سنة ، يجب تخصيص قسم منفصل. يجب أن تكون بيانات الربع الأول في القسم الأول ، أما الثاني فيجب أن يتضمن أرقامًا لشهر أبريل ومايو ويونيو وما مجموعه ستة أشهر ، بينما يجب أن يعكس الثالث المبالغ لشهر يوليو وأغسطس وسبتمبر ، بالإضافة إلى المصروفات والإيرادات لمدة تسعة أشهر ، ويجب إدخال الرابع أرقام أكتوبر ونوفمبر وديسمبر والسنوية.

في كل صفحة ، يجب أن يكون رقم العملية وجوهرها وتاريخها ورقم الوثيقة الداعمة ومقدارها.

يجب أن يعرف رجل الأعمال ما يلي:

- يسجل الكتاب فقط تلك المصروفات والإيرادات المتورطة في حساب الضرائب ، أي تلك التي تتوفر لها المستندات الأولية.

- إذا تم تحديد STS "الإيرادات" ، فيُسمح بعدم إدخال النفقات في الكتاب ، ولكن للإشارة إلى الدخل فقط.

ما التقارير لا يعطي رجل أعمال على مبسطة

ينص القانون على تسليم إعلانات IP إلى USN مرة واحدة في كل فترة. المدة محددة بـ 30 أبريل من العام الذي يلي السنة المشمولة بالتقرير. الايداع بعد التاريخ المحدد يعاقب عليه بغرامة. في الوقت نفسه ، يجب أن تدرك أن مدفوعات الضريبة المقدمة يجب أن تتم كل ثلاثة أشهر بمعدل 6٪ من الدخل الذي تم استلامه في الربع السابق في حالة STS "الإيرادات" و 15٪ لـ STS "الإيرادات ناقص النفقات".

للاستكمال الذاتي للإعلان الصادر عن رائد أعمال في STS "الإيرادات" ، قم بدراسة التوصيات التالية:

- يجب تقديم ثلاث أوراق: صفحة العنوان ، القسم 1.1 ، القسم 2.1.1.

- على كل ورقة مختومة القصدير.

- يشار إلى رقم الصفحة في الورقة الثانية والثالثة.

- في ورقة العنوان (أولاً) ، قم بملء رقم التصحيح (0 - إذا تم تقديم المستند أولاً ، 1 - إذا كانت المرة الثانية بعد اكتشاف الأخطاء) ؛ رمز فترة الضريبة (34 - يعني أن الإعلان يعكس معلومات السنة) ؛ سنة الإبلاغ ؛ رمز سلطة الضريبة ورمز الموقع ؛ الاسم ، OKVED ، رقم الهاتف ؛ عدد الأوراق والرقم "1" في الحقل "ممثل دافعي الضرائب / دافعي الضرائب".

- بعد ذلك ، يتم ملء الصفحة الثالثة ، حيث يشار إليها على أساس الاستحقاق (أي لمدة ثلاثة أشهر ، ثم لمدة ستة أشهر ، ثم لمدة تسعة أشهر وللسنة) الدخل ، ومعدل الضريبة ، ومبلغ الضريبة والمبلغ الذي يتم تخفيضه به.

- الآن يتم وضع القيم في الصفحة الثانية ، استنادًا إلى الحساب وفقًا للصيغ والأرقام الواردة في الورقة الثالثة.

يمكن تقديم الإعلان شخصيًا أو إرساله بالبريد أو عبر الإنترنت.

إذا كنت تواجه مشكلات في ملء البيانات ، يمكنك الاتصال بشركة وسيطة متخصصة لن تقوم فقط بإعداد المستند دون أخطاء ، ولكن أيضًا إرسالها فورًا في شكل إلكتروني إلى مكتب الضرائب.