في الوقت الحالي ، من المهم أن يكون لكل شخص ضمانات معينة لا يمكن أن توفر الحماية المالية للممتلكات فحسب ، بل تزود المواطنين بثقة في المستقبل ، وحتى مع وجود إعاقة كاملة أو جزئية ، سوف يتلقون الدعم من صاحب العمل أو الدولة. يمكن تحقيق ذلك بفضل نظام التأمين الموجود على حساب اشتراكات الأطراف المعنية.

وصف

من المهم لكل شخص قرر إبرام اتفاقية تأمين أو وقعها بالفعل لمعرفة ماهية التغطية التأمينية. هذا هو دفع التأمين ، والذي يسمى في بعض الأحيان التأمين على الممتلكات تعويض التأمين. إنه يشير إلى درجة تقييم الممتلكات المنصوص عليها في الاتفاقية (مبلغ التأمين) بالنسبة إلى قيمتها الفعلية.

بمعنى آخر ، هذا هو تعبير القيمة لمبلغ معين بعملة معينة ، يتم إبرام اتفاقية التأمين من أجلها. يستخدم مفهوم التغطية التأمينية لتحديد الالتزامات العامة للمؤمن في مجمل أنواع التأمين.

إذا تكبد حامل الوثيقة خسائر ، فيجوز له الحصول على تعويضات نقدية وعينية. على سبيل المثال ، في التأمين على السيارات ، يجوز لشركة ، بدلاً من دفع تعويض ، إصلاح سيارة أو استبدال أجزائها.

لتلقي مدفوعات التعويض ، يكون وقوع حدث مؤمن ضروريًا - وهو حادث منصوص عليه في العقد. بعد وقوع هذا الحدث والاعتراف به باعتباره حامل بوليصة التأمين يتلقى الحق في التعويض عن الخسائر من شركة التأمين.

أشكال التغطية التأمينية

أحداث التأمين التي تنقسم إلى مجموعات مختلفة. التصنيف الأكثر شعبية من أشكال حسب وجوه التأمين ، والتي تشمل الفئات التالية:

1. التأمين على الممتلكات. الغرض الرئيسي من التأمين على الممتلكات هو الحماية الرسمية للعقار والتعويض عن الأضرار المحتملة. تشمل ممتلكاته أي ممتلكات مملوكة لحامل الوثيقة:

- النقل؛

- العقارات السكنية.

- قطع الأراضي ؛

- المحصول

- الحيوانات.

- قائمة الجرد؛

- المعدات الخ

2. التأمين الشخصي. يسمح لك بالتأمين على الصحة وحتى الحياة البشرية. ويشمل:

- التأمين الصحي والتأمين على الحياة ؛

- تأمين اجتماعي

- تأمين التقاعد ؛

- التأمين الصحي ، الخ

يتيح لك هذا النوع من التأمين توفير الحماية ضد المخاطر المحتملة التي تهدد صحة الشخص وصحته وفي بعض الحالات حياته. نظرًا لأنه من المستحيل إجراء تقييم موضوعي للحياة أو الوفاة ، يتم احتساب مبالغ التأمين مع مراعاة القدرات المالية للمؤمن عليه ورغباته. في هذه الحالة ، يمكن للشخص المؤمن عليه فقط محاولة منع الصعوبات المالية التي من المحتمل أن تحدث بعد فقدان القدرة على العمل أو الوفاة.

أنظمة التأمين

يستخدم مصطلح "نظام التأمين" لصياغة طريقة للتعويض عن الخسائر المتكبدة. اعتمادًا على النظام ، يتم احتساب النسبة بين التغطية التأمينية والخسارة الحقيقية. على سبيل المثال ، إذا تم تأمين كائن بقيمة 10 ملايين روبل بـ 5 ملايين ، في هذه الحالة سيكون مستوى التغطية التأمينية 50٪.

هناك العديد من الأنظمة التي تستخدم طرق تعويض الخسارة المختلفة.

تأمين القيمة الفعلية

هذا النوع من التأمين واسع الانتشار. يبدأ نظام التأمين في التطبيق بعد تقييم العقار في نفس اليوم الذي تم فيه توقيع العقد وتوقيعه. سيكون مقدار التعويض عند حدوث حدث تأمين هو القيمة الفعلية للكائن. سيتم الدفع بالكامل.

نظام المسؤولية النسبية

عند إجراء تأمين غير مكتمل للملكية في مختلف قطاعات الأعمال ، غالبًا ما يتم استخدام نظام للمسؤولية النسبية. دفع التعويض في هذه الحالة سيكون ذلك الجزء من الخسارة ، والذي سيكون مساويا لنسبة تقييم التأمين والقيمة الحقيقية للعقار. ويترتب على ذلك أن نسبة مدفوعات التأمين إلى الخسائر المتكبدة سوف تتناسب مع نسبة مبلغ التأمين إلى قيمة العقار.

نظام المخاطرة الأول

جوهر هذا النظام هو أن الأضرار التي لحقت بالممتلكات ضمن مبلغ التأمين المحدد في الاتفاقية سيتم دفعها بالكامل (ما يسمى الخطر الأول) ، ولن يتم تعويض الخسائر التي تتجاوز المبلغ المتفق عليه (ما يسمى بالمخاطر الثانية). وغالبًا ما يستخدم هذا النوع من التأمين في إعداد العقود للحفاظ على المركبات الشخصية والعقارات.

لنفترض أن المبلغ المؤمن عليه عند إبرام الاتفاق كان 10 ملايين روبل. ثم سيتم تعويض خسارة قدرها 5 ملايين روبل. ومع ذلك ، إذا كانت قيمة الضرر 14 مليون روبل ، فإن شركة التأمين ستدفع للضحية 10 ملايين روبل ، وستظل الكمية المتبقية (4 ملايين روبل) غير مسددة.

تكلفة التأمين

يستخدم النظام المستخدم للتأمين عند قيمة العقار البديل عند إبرام اتفاق وتوقيعه ينص على أن مبلغ تعويض التأمين هو سعر العقار ، باستثناء الاستهلاك المتراكم. اتضح أن مبلغ مدفوعات التعويض سيكون مساوياً لتكلفة كائن جديد من النوع المناسب.

نظام المسؤولية

يستخدم نظام التأمين هذا نادرا جدا. تطورت هذه الطريقة تاريخيا واستخدمت في الاتحاد السوفيتي حتى عام 1934 عند تسجيل التأمين على الخضروات والمحاصيل البستانية في الزراعة. جوهر الطريقة هو تحديد الحد الأدنى والحد الأقصى للأضرار القابلة للتعويض في العقد.

نظام تأمين مزدوج (ثلاثي)

في بعض الأحيان تكون هناك مواقف عندما يبرم حامل وثيقة التأمين لنفس الكائن عقودًا مع شركات تأمين مختلفة. ونتيجة لذلك ، يمكن أن يتجاوز المبلغ الإجمالي المتراكم لمدفوعات التعويض من جميع شركات التأمين نظريًا القيمة الحقيقية للكائن. في مثل هذه الحالة ، في حالة حدوث حدث تأمين ، يتم توزيع تعويض التأمين بالتناسب بين شركات التأمين وفقًا لمبلغ المدفوعات التي تظهر في العقود ، مما يقلل من مبلغ التأمين على كل منهم.

لنفترض أن القيمة الحقيقية للعقار هي 10 مليون روبل. أبرم الفرد اتفاقية مع شركة تأمين بقيمة 9 ملايين روبل ، وأخرى - بمبلغ 6 ملايين روبية ، ثم في حالة التدمير الكامل للممتلكات المؤمنة ، سيكون المبلغ الإجمالي للتغطية التأمينية من كلا المؤمَّنين 10 ملايين روبل. الشركة الأولى ستدفع 6 ملايين روبل ، والثانية - 4 ملايين روبل.

يمكن استخدام بعض أنظمة التأمين المذكورة أعلاه عند إبرام اتفاقيات التأمين الشخصي (وليس فقط في التأمين على الممتلكات).

تنفيذ العقد

يتم اعتماد نموذج الاتفاقية دائمًا من خلال اللوائح المعمول بها في شركة التأمين وهي وثيقة محددة مسبقًا من نوع معين ، تثبت حقيقة التأمين.

يجب أن تحتوي اتفاقية تأمين الملكية الإلزامية أو اتفاقية الأمان الشخصي على معلومات حول:

- شروط التأمين المؤقتة ؛

- الأطراف المشاركة في تسجيل التأمين ؛

- الممتلكات التي وضعت اتفاقا ؛

- مبلغ وإجراءات دفع تعويض التأمين ؛

- حسابات بنكية

- أحداث التأمين ؛

- مقدار وتيرة دفع الاشتراكات.

تم التصديق على الاتفاقية بتوقيع جميع الأطراف وختم شركة التأمين.

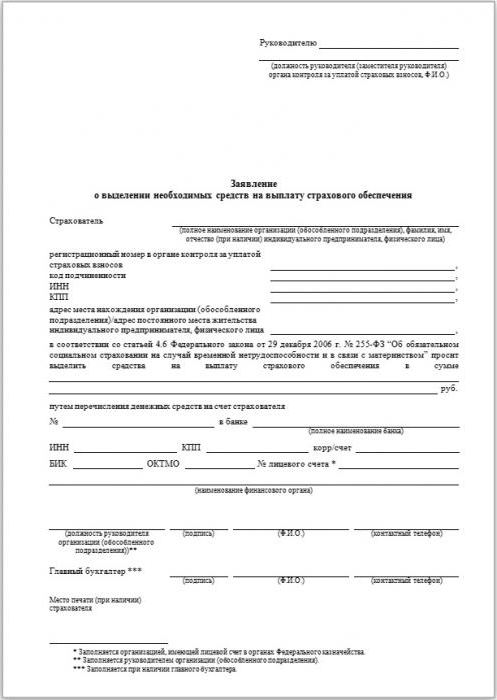

لوضع اتفاق ، يجب على حامل الوثيقة كتابة بيان يوضح جميع شروط التأمين. تصبح الاتفاقية سارية المفعول بعد أن يدفع الشخص المؤمن عليه أقساط التأمين المقررة ويضع توقيعات الأطراف المعنية. بعد ذلك ، يستلم حامل الوثيقة بوليصة تأمين - وثيقة تؤكد حقيقة توقيع اتفاقية التأمين. أنه يحتوي على جميع المعلومات المحددة في عقد التأمين.

إجراءات دفع التغطية التأمينية

الدين الرئيسي لشركة التأمين هو دفع مدفوعات التعويض في الحالات التي يحدث فيها حدث تأمين.

دفع التأمين هو مبلغ موثق معين (يمكن التعبير عنه نقدًا وعينيًا) محددًا في الاتفاقية أو معتمدًا بموجب القانون الاتحادي "بشأن تنظيم أعمال التأمين في الاتحاد الروسي". يتم دفعها من قبل المؤمن للشخص الذي وقع اتفاقية تأمين على الممتلكات معه (في بعض الحالات ، اتفاقية تأمين فردي).

تم تحديد القيمة الحدية للمبلغ المؤمن الذي دفعته الشركة نتيجة الأضرار التي لحقت كائن التأمين في العقد ، والذي يشير أيضا إلى مدة الاتفاقية. من أجل الحصول على تأمين التعويض ، يجب على المؤمن عليه جمع جميع المستندات المعتمدة بموجب القانون وإثبات وقوع الحدث المؤمن ، وكذلك تقديم وثيقة هوية وسياسة التأمين.

يجوز دفع المبلغ المؤمن عليه المتفق عليه في الاتفاقية بالعملة الروسية - روبل ، ما لم تتم الإشارة إلى عملة أخرى في العقد. في حالة حدوث تأخير في المدفوعات الإجبارية ، يتعين على شركة التأمين ، وفقًا للمادة 395 من القانون المدني للاتحاد الروسي ، دفع غرامة ، يتم تقديمها أحيانًا كنسبة مئوية من المبلغ غير المدفوع في الوقت المحدد (إذا كان هذا منصوص عليه في قواعد الاتفاقية).

مدفوعات التأمين على الممتلكات

التغطية التأمينية هي مفهوم يطلق عليه في الغالب "تعويض التأمين" عند تسجيل التأمين على الممتلكات. هذا الاسم هو أقرب إلى النقطة ، لأنه يتكبد خسائر تكبدها في حالة تلف الممتلكات التي يملكها حامل الوثيقة.

بعد حدوث حدث التأمين ، يلتزم حامل الوثيقة بإخطار أخصائي شركة التأمين بوقوعه خلال الفترة الزمنية المحددة في الاتفاقية. يمكنك القيام بذلك بطرق مختلفة: باستخدام مكالمة هاتفية أو خطاب أو زيارة شخصية. بعد ذلك ، يتم تقديم نموذج طلب لدفع التغطية التأمينية ، ووثيقة التأمين الأصلية والاستنتاجات المستقلة للهيئات المعتمدة بشأن أسباب وظروف الحادث.

بعد استلام الطلب ، يقوم ممثل شركة التأمين بإعداد شهادة تأمين ، يرفق بها مستندات أدلة مختلفة: شهادات تخفيض قيمة العقارات ، والأفعال المتعلقة بتدمير الممتلكات ، وأعمال الفحص المستقل ، وحساب الخسائر ومبالغ التأمين.

بعد ذلك ، في غضون أسبوع (ما لم ينص على خلاف ذلك في الاتفاقية) ، يتم تخصيص الأموال لدفع تغطية التأمين إما نقدًا أو في صورة غير نقدية.

يتم دفع الضرر في حدود مبلغ التأمين المحدد في الاتفاقية. قد يشمل ذلك المصاريف التي تكبدها المؤمن أثناء محاولات حفظ العقار ، حتى لو لم تؤد هذه التدابير إلى نتيجة إيجابية. يمكن استبدال تعويض التأمين على شكل نقود بملكية مماثلة لتلك المفقودة.

المدفوعات في التأمين الفردي

إن عبارة "مبلغ التأمين" ، وكذلك مفهوم "التغطية التأمينية" ، هي كلمة مرادفة لعبارة "المدفوعات التي تتم بموجب اتفاقية تأمين فردية". في هذه الحالة ، تتعهد شركة التأمين بدفع مبلغ من المال المنصوص عليه في الاتفاقية مرة واحدة أو بتردد معين ، وذلك وفقًا لشروط العقد الذي تم فيه الوصول إلى السن المحددة ، وحدث ضرر بصحة الشخص المؤمن عليه ، وكذلك في حالة حدث تأمين آخر. يمكن دفع المعاشات ، والمعاشات - المبالغ الثابتة المدفوعة مع فترة زمنية معينة ، والمعاشات - المدفوعات الدورية المتتالية.

سحب المدفوعات من المؤمن

شركة التأمين لها الحق الكامل في عدم دفع التغطية التأمينية. هذا مسموح به في الحالات التالية التي ينص عليها القانون:

1) إذا لم يحذر حامل البوليصة من وقوع حدث التأمين خلال الإطار الزمني المتفق عليه ؛

2) إذا حدث الحدث المؤمن بسبب نية من جانب المؤمن له ؛

3) بسبب الإهمال الجسيم للمؤمن له (سبب غير كاف لرفض دفع تعويض في التأمين الفردي) ؛

4) عند حدوث قوة قاهرة:

- مناورات عسكرية

- انفجار نووي

- حرب أهلية

5) إذا تمت مصادرة الممتلكات أو تدميرها بواسطة هيئات حكومية مرخصة.

في حالات أخرى ، يلتزم المؤمّن بسداد جميع الخسائر التي تكبدها المؤمن عليه أو المستفيد أو حامل الوثيقة بالكامل.

استنتاج

التغطية التأمينية هي مفهوم له العديد من المعاني. في بعض الحالات ، يتم استخدامه للإشارة إلى المبالغ المدفوعة في التأمين الشخصي ، وفي حالات أخرى فإنه يشير إلى نسبة تقييم التأمين إلى القيمة الكاملة للممتلكات المؤمن عليها في التأمين على الممتلكات. يمكن دفع التغطية التأمينية سواء النقدية أو غير النقدية ، وكذلك العينية ، ويعتمد المبلغ الإجمالي للتعويض على فئة حدث التأمين والأحكام المحددة في الاتفاقية.

في بعض الحالات ، تتمتع شركة التأمين بسلطة عدم التعويض عن الأضرار التي تلحق بالممتلكات أو الإصابة الشخصية. غالبًا ما يكون السبب في ذلك هو سبب إلقاء اللوم على حامل الوثيقة نفسه.