Des déductions fiscales standard peuvent s'appliquer à de nombreux employés. Cependant, tous les employés ne sont pas au courant. Soit dit en passant, le service du personnel ou le service de la comptabilité n’est pas tenu d’en informer les candidats, car la fourniture de documents relève du droit du travailleur et non de son devoir. Les codes de déduction 126 et 127 sont les plus courants, car ils concernent les premier et deuxième enfants.

Informations générales

La déduction fiscale est une sorte de privilège pour un employé. Il est à noter qu'il existe plusieurs types. Les déductions personnelles les plus populaires pour les enfants.

Les premières comprennent de petites sommes non imposées auxquelles ont droit les anciens combattants, ainsi que les personnes handicapées des premier et deuxième groupes.

Le deuxième grand groupe comprend les montants non imposés au taux de 13% en raison du fait que l'employé a des enfants. Ici, la classification est assez large, puisque tout a une incidence sur le code de déduction, de la présence du deuxième parent au compte de l’enfant.

Comment puis-je calculer mon impôt?

Si l'employé lui-même veut vérifier son impôt, il doit savoir le calculer correctement. Dans le cas général, le montant total de son salaire est multiplié par treize pour cent ou par 0,13.

Toutefois, si un employé a droit à une déduction fiscale et a fourni un ensemble complet de documents, il ne devrait pas alors imposer tout le montant de son salaire, mais seulement une partie de celui-ci.

Les codes de déduction 126 et 127 suggèrent, par exemple, qu’un employé qui a un premier ou un deuxième enfant mineur a droit à une déduction d’un montant de 1 400 roubles. S'il y a deux enfants, le montant double. Cependant, il est nécessaire d'apporter tous les documents aux enfants à l'heure. Sinon, vous devrez restituer les montants perdus par le biais des autorités fiscales et uniquement pendant une certaine période.

Un exemple pratique. Calcul des taxes

Une employée, Ivanova I.I., a présenté des documents pour ses enfants. Les codes de déduction 126 et 127 lui sont appliqués, c'est-à-dire respectivement sur le premier et le deuxième enfants. Si le montant total des revenus mensuels d'Ivanova I.I. s'élevait à 10 000 roubles, alors, sans exemption, elle devait payer à l'État 1 300 roubles.

Mais, comme l’employée a le droit de bénéficier des déductions fiscales standard des codes 126, 127, son salaire peut être déduit de son traitement pour le calcul de la taxe, ce qui permet de soustraire en toute sécurité 1400 et 1400 roubles. Total, le montant de 7200 roubles est imposé. Le montant de l'impôt transféré au budget est de 936 roubles. Cela signifie que le privilège d'Ivanova I. I. lui a sauvé 364 roubles.

Code de déduction 126: de quoi s'agit-il?

La déduction fiscale avec le code 126 correspond à une réduction d’impôt sur le revenu des particuliers pour le premier enfant. Il est à noter que non seulement celui dont l'enfant n'a pas atteint l'âge de dix-huit ans peut l'utiliser. Lors de la délivrance d'un certificat d'un établissement d'enseignement confirmant que l'enfant étudie à plein temps, la prestation reste valable jusqu'à ce que l'enfant atteigne l'âge de vingt-quatre ans.

Il convient également de noter que ce code de déduction est utilisé depuis la fin de 2016. Auparavant, le code 114 y correspondait, ce qui s'appliquait également au premier enfant mineur ou majeur, mais scolarisé, mais uniquement à temps plein.

Le montant du code de déduction 126 est de 1 400 roubles. Cela signifie que c’est cette partie du salaire de l’employé qui n’est pas imposée. Soit une économie mensuelle de 182 roubles.

En outre, il ne faut pas oublier que la déduction cesse de s'appliquer si le montant du salaire pour une année civile a atteint 350 000 roubles. Dans le mois au cours duquel ce montant a été perçu, les codes de déduction 126 et 127 ne s'appliqueront pas.

Si un enfant est né: nous avons des documents

Si un employé qui travaille dans l'entreprise a un enfant, il peut immédiatement apporter l'ensemble des documents pour obtenir une déduction forfaitaire des codes 126 et 127, ainsi que de tout autre type.Tout dépend du type d’enfant apparu dans la famille.

Cela ne nécessite que deux documents: une déclaration personnelle et une copie de l'acte de naissance de l'enfant. Cependant, des nuances sont possibles. Si le parent élève seul l'enfant, il doit également fournir des documents qui le confirment.

Celles-ci comprennent un certificat pour mères célibataires sous la forme du numéro 25, un certificat de décès du deuxième parent, un certificat attestant qu'il était absent. Il est également intéressant de se munir d'une copie du passeport, qui stipule qu'après le décès du conjoint ou le statut de mère célibataire, le parent ne s'est pas marié. Cela est nécessaire pour que la comptabilité sache quels codes utiliser. Les codes de déduction d’impôt sur le revenu des personnes physiques 126 et 127 ne s’appliquent qu’à ceux qui élèvent un enfant dans une famille complète. Pour un parent isolé, ces montants seront doublés.

Il convient également de prêter attention au changement de nom de famille. Cela est particulièrement vrai pour les femmes. Si le nom de jeune fille est inscrit dans l'acte de naissance et que le salarié dispose désormais d'autres données, il convient également de vous munir d'un document le confirmant. Dans ce cas, ce sera un certificat de mariage.

La déclaration personnelle doit indiquer vos données dans le département dans lequel l’employé travaille, ainsi que les données de l’enfant, en commençant par le nom, le prénom et le patronyme et en terminant par la date de naissance. Il convient également de mettre une signature et la date de rédaction de la demande.

Tirer sur la fourniture de documents ne vaut pas la peine, car même si le bébé est arrivé le 29, la déduction sera accordée pour tout le mois travaillé. Cela devrait être pris en compte par les comptables. Une déduction fiscale pour un enfant est accordée à compter du mois de sa naissance, sous réserve de la fourniture de documents en temps voulu.

Nouveau lieu de travail. Qu'est-ce qui est nécessaire?

Si un employé s'est rendu sur un nouveau lieu de travail et souhaite bénéficier d'une déduction fiscale, il doit, en plus des documents énumérés ci-dessus, fournir un certificat au format 2-NDFL. Cela est nécessaire pour que le comptable puisse saisir des informations sur le salaire de l'employé dès le début de l'année. Cela vous permet d'éviter que la déduction atteigne le seuil de 350 000 roubles.

En outre, si un employé occupe un nouveau poste le même mois au cours duquel il a été licencié d'une autre organisation, le comptable peut vérifier si les déductions de ce mois lui ont déjà été acquises.

Les codes de déduction 126 et 127 du certificat 2-NDFL sont visibles directement dans la colonne avec le revenu de l'employé. En divisant la somme de chacun d'eux par 1400, vous pouvez savoir combien de mois la déduction a été fournie. Si un employé a déjà reçu ses prestations pour le mois donné, l'employeur ne fixe les retenues qu'à partir du mois suivant. S'il y avait une pause entre les lieux de travail, aucun remboursement pour cette période n'est fourni.

Il est à noter que si un employé parvient à changer plusieurs emplois au cours d'une année, il devra prendre des certificats de chacun d'eux. Même si cela a été travaillé pendant plusieurs jours. Les revenus doivent être résumés et entrés dans la base afin de calculer correctement les impôts.

Sinon, pour ceux qui veulent utiliser les codes de déduction fiscale 126 et 127, vous devez apporter une copie des actes de naissance des enfants, ainsi qu'une déclaration personnelle. Il est également intéressant de se munir de certificats des lieux d’études si l’enfant a plus de dix-huit ans.

Code 127. Caractéristiques

Le code de déduction numéro 127 indique un avantage pour ceux qui ont un deuxième enfant. Fournissez-le à ceux qui transmettent un paquet de documents. Le montant de la déduction coïncide avec le montant des prestations pour le premier enfant et s'élève à 1400 roubles.

Cela signifie que chaque mois, un employé ayant droit à une prestation économise 182 roubles. La limite d'utilisation de cette déduction est la même que pour le premier enfant, à savoir 350 000 roubles.

Jusqu'à la fin de l'année 2016, le numéro de désignation 115 correspond à ce code, il avait tous les mêmes paramètres. Ce code est également utilisé par les parents dont le deuxième enfant a atteint l'âge de la majorité mais n'a pas encore atteint l'âge de vingt-quatre ans et étudie toujours à plein temps.

Documents à déduire. Code 127

Les codes de déduction fiscale 126 et 127 sont similaires, ils ont donc un ensemble de documents similaire.Cependant, pour ces derniers, ce sera un peu plus large.

Si l'employé a deux enfants de moins de dix-huit ans ou des étudiants à temps plein, il doit fournir les documents suivants:

- Déclaration personnelle. Dans l'un, vous pouvez entrer les deux enfants à la fois.

- Acte de naissance des deux enfants, ainsi que des copies de ceux-ci. Il convient de noter que même si l'enfant a déjà un passeport, c'est le certificat qui est fourni, car c'est dans ce document qu'il y a des informations sur les parents.

- Certificat sous la forme 2-NDFL, si l'employé obtient un emploi.

Il convient également de noter que si le premier enfant ne correspond plus à la catégorie de personnes pour laquelle la déduction est accordée, vous devez toujours lui apporter un certificat. Cela confirme le fait que l'enfant sur lequel le code 127 est utilisé est le second.

Que se passe-t-il si un employé n'a pas reçu d'avantage?

Il se trouve que l’employé ne savait pas qu’il avait droit à un avantage fiscal. Il n’en a probablement pas été informé ou n’a pas fourni de documents en temps voulu. Dans ce cas, il peut restituer le montant qu'il a trop payé aux autorités fiscales.

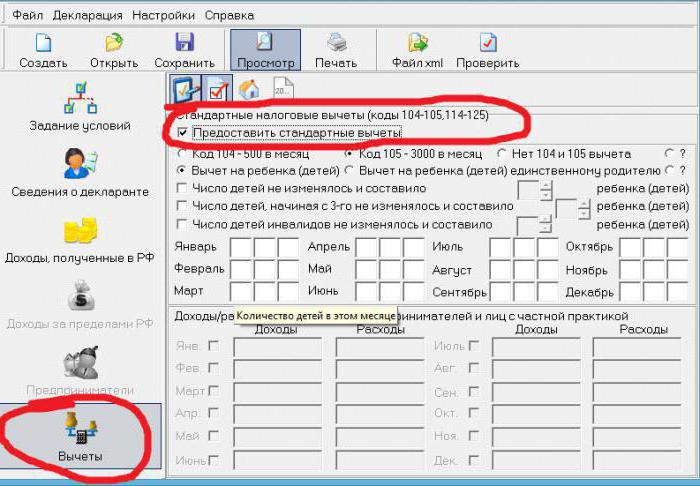

Pour cela, il est nécessaire de fournir un ensemble de documents au service des impôts. Les codes de déduction 126 et 127 dans la déclaration 3-NDFL devront également être indiqués si les déductions appropriées passent sous cette valeur.

Il est également nécessaire de prendre un certificat du lieu de travail sous la forme 2-NDFL, ainsi que des copies des actes de naissance des enfants, si nécessaire, et un certificat de leur lieu d'études. Il convient de rappeler que vous ne pouvez rembourser le montant que pour les trois dernières années. C'est-à-dire qu'en 2017, vous pouvez obtenir de l'argent pour 2014, 2015, 2016.

Les codes de déduction 126 et 127 de la déclaration seront automatiquement affichés si vous les spécifiez dans un onglet spécifique du programme fourni par le site Web du service des taxes. Si le retour est effectué dans quelques années, il faudra alors faire plusieurs déclarations, séparément pour chaque année.