كيفية الإشارة إلى الفترة الضريبية في عودة ضريبة القيمة المضافة؟ يطرح هذا السؤال للشخص الذي واجه أولاً هذا النوع من التقارير. أيضا ، للمبتدئين ، هناك العديد من الأسئلة الأخرى. بعد كل شيء ، ضريبة القيمة المضافة لديها مجد مجمع وغير محبوب بكل الضرائب. هذا يرجع إلى عوامل مختلفة ، بما في ذلك حقيقة أنه يتم إيلاء اهتمام أكبر للإبلاغ عنها.

ميزات الإبلاغ عن ضريبة القيمة المضافة

عودة ضريبة القيمة المضافة هي التقرير الوحيد الذي يجب تقديمه حصريًا في شكل إلكتروني. يجب تقديمها إلى مصلحة الضرائب عبر الإنترنت من خلال مشغل إدارة الوثائق الإلكترونية. تنطبق هذه القواعد على جميع دافعي الضرائب ، وكذلك الأشخاص الذين لم يتم الاعتراف بهم كدافعين لضريبة القيمة المضافة ، ولكن هناك حاجة لسبب ما لدفعها من معاملات معينة.

في نموذج ورقي ، لا يمكن تقديم إقرار ضريبة القيمة المضافة إلا في حالة واحدة - عندما يبلغ وكيل الضرائب عن عدم دفع هذه الضريبة لنفسه. على سبيل المثال ، حصلت منظمة تستخدم خدمات خاصة على نظام خاص من طرف أجنبي ليس له مكتب تمثيلي في روسيا. إذا كانت تخضع لضريبة القيمة المضافة ، يجب على المشتري أن يؤدي وظيفة وكيل الضرائب بالنسبة للبائع الأجنبي. بعد كل شيء ، هو نفسه لا يستطيع دفع ضريبة القيمة المضافة ، لأنه غير مسجل في مصلحة الضرائب الروسية.

في جميع الحالات الأخرى ، لن يتم قبول النموذج الورقي لإعلان ضريبة القيمة المضافة ، وسيعتبر المقدم غير قابل للقراءة. هذه النتيجة متوقعة بغض النظر عما إذا كان النموذج قد تم إرساله على الورق عن طريق البريد أو تم إرساله شخصيًا.

تغيرت المواعيد النهائية لتقديم التقارير حول ضريبة القيمة المضافة منذ عام 2015 - والآن يجب تقديمها في موعد لا يتجاوز اليوم الخامس والعشرين من الشهر التالي لربع التقارير.

الضرائب وفترة الإبلاغ - هل هناك فرق؟

يتم إجراء الحساب النهائي لأي ضريبة لفترة معينة من الوقت ، والتي تسمى الفترة الضريبية. بالإضافة إلى ذلك ، هناك فترة إعداد التقارير - فترة زمنية ، وبعدها يكون من الضروري دفع مدفوعات مقدمة ، وأحيانًا لتقديم إعلان (حساب).

قد تشمل الفترة الضريبية تقريرًا واحدًا أو أكثر. أي أن هذه الفترات مختلفة ، على الرغم من أنها غالبًا ما يتم تحديدها. على سبيل المثال ، تبلغ فترة الإبلاغ عن ضريبة الدخل ربعًا ونصف عامًا و 9 أشهر ، وفترة الضرائب سنة. بالنسبة لضريبة القيمة المضافة ، كل شيء بسيط - الفترة الضريبية تتزامن مع فترة إعداد التقارير وتصل إلى الربع.

كيفية الإشارة إلى الفترة الضريبية في عودة ضريبة القيمة المضافة؟

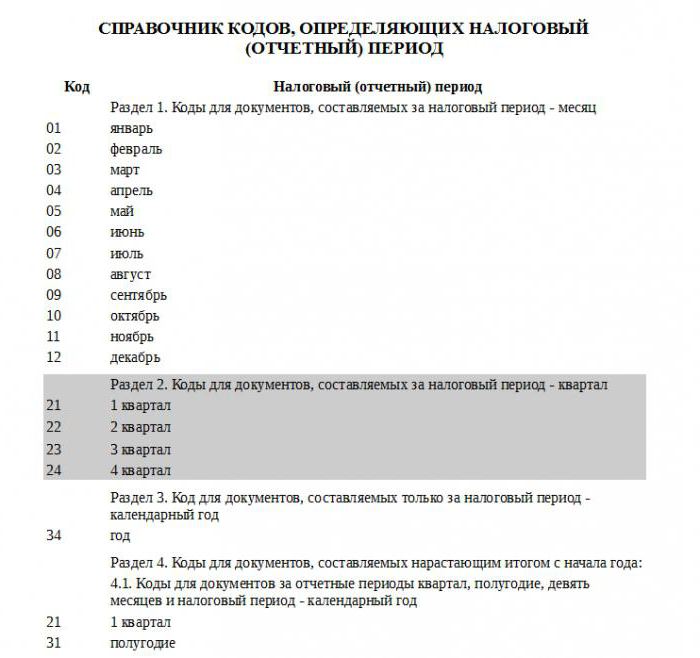

يشار إلى الفترة الضريبية في التقارير في شكل رمز ، والتي مأخوذة من الدليل المعتمد من قبل دائرة الضرائب الاتحادية. كل فترة ضريبية لها رمزها المكون من رقمين. فهي عالمية ، أي ، مثبتة دون الرجوع إلى نوع الدفع.

نظرًا لأن الفترة الضريبية للدفع المعني هي ربع ، يتم تطبيق رموز القسم 2 من المرجع المشار إليه. وبالتالي ، يتوافق الربع الأول مع رمز فترة الضريبة في إعلان ضريبة القيمة المضافة "21" ، والربع الثاني - "22" ، والربع الثالث - "23" ، والربع الرابع - "24".

تكوين الإعلان

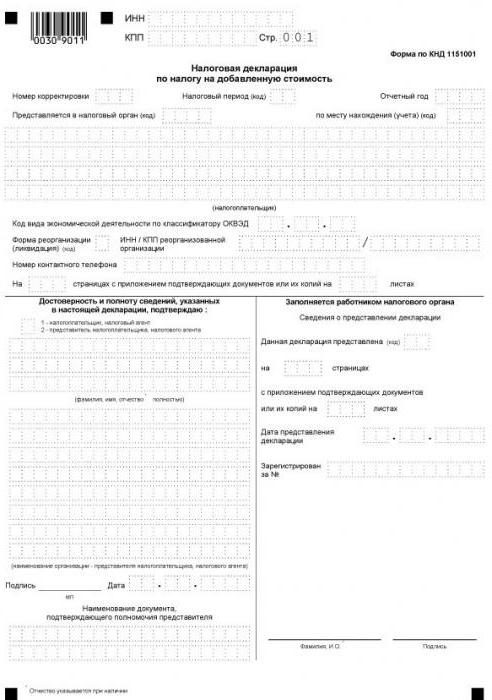

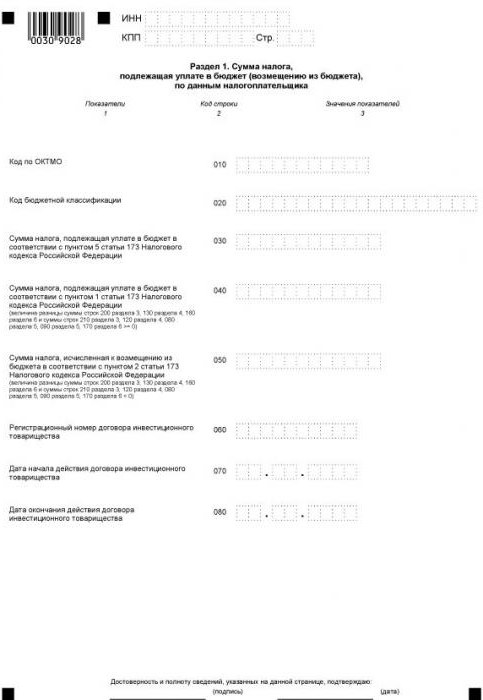

يتضمن الشكل الحالي للإعلان صفحة عنوان و 12 قسمًا ، يحتوي بعضها على مرفقات. تملأ جميع الكيانات المبلغة الصفحة الأولى (العنوان) والقسم 1. الاستثناء هو وكلاء الضرائب الذين لا يدفعون ضريبة القيمة المضافة الخاصة بهم. وهذا هو ، الكيانات غير المدفوعة التي ، بسبب ظروف معينة ، قد حصلت على التزام بدفع ضريبة القيمة المضافة لشخص آخر. وضعوا شرطات في القسم 1 ، وبيانات الإبلاغ تنعكس في القسم 2.

أما بالنسبة للأقسام الأخرى ، فمن الضروري ملء تلك الأقسام التي تمتلك المنظمة أو منظم الأعمال الفرد بيانات بشأنها.

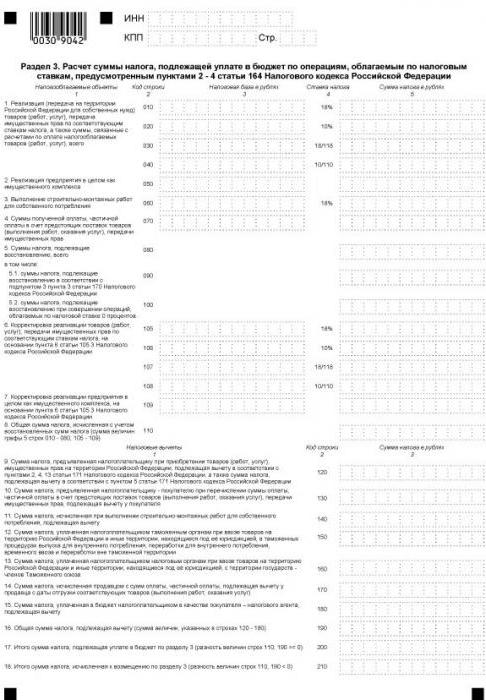

يهدف القسم 3 إلى حساب ضريبة القيمة المضافة بمعدلات 18 و 10 ٪ ، وكذلك يعكس التخفيضات الضريبية. يتم ملؤها من قبل جميع دافعي ضريبة القيمة المضافة الخاصة بهم ، والتي في الفترة المشمولة بالتقرير قد فرضت ضرائب على العمليات بالمعدلات المشار إليها.

الأقسام الثلاثة التالية من عودة ضريبة القيمة المضافة مخصصة للمصدرين. يشار إلى البيانات التالية هنا:

- في القسم 4 - العمليات التي تم توثيق صلاحية تطبيق معدل ضريبة القيمة المضافة فيها صفر ؛

- في القسم 5 - بيانات لحساب مقدار التخفيضات الضريبية لعمليات التصدير ؛

- في القسم 6 - العمليات التي لم يتم تأكيد سعر الخصم عليها.

يتم ملء القسم 7 من قبل دافعي ضريبة القيمة المضافة ووكلاء الضرائب الذين قاموا بعمليات غير خاضعة للضريبة في ربع التقارير. يعكس هذا القسم أيضًا عمليات استلام الدفعة المقدمة نظرًا لتسليم البضائع ، والتي تبلغ دورة الإنتاج أكثر من ستة أشهر.

أقسام قدم مؤخرا نسبيا

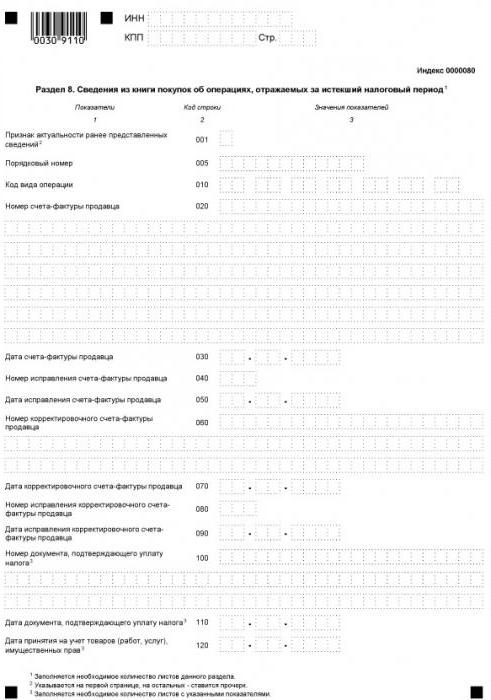

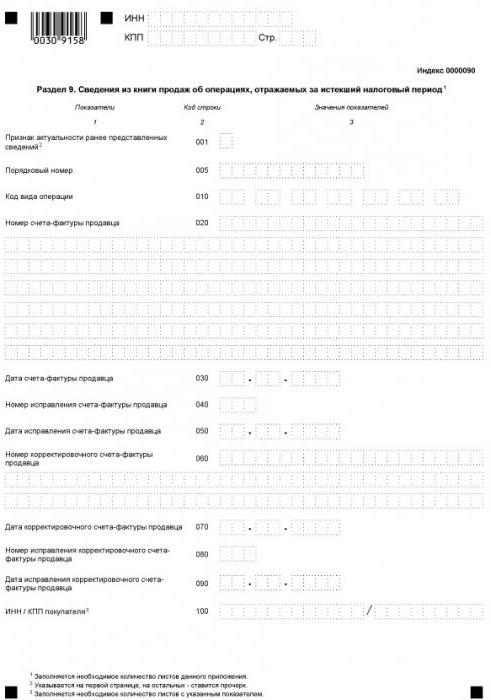

منذ عام 2015 ، أدرجت معلومات عن دفاتر الشراء والمبيعات في هيكل التقارير ، الذي يعكس جميع المعاملات ويوفر بيانات الفاتورة. يشار إلى هذه المعلومات في القسمين 8 و 9 ، على التوالي.

للوساطة ، يتم توفير القسمين 10 و 11 من عودة ضريبة القيمة المضافة. تمتلئ هذه الأوراق من قبل الوكلاء ووكلاء العمولات والمطورين ووكلاء الشحن - كل أولئك الذين يصدرون أو يقبلون الفواتير لصالح شخص آخر.

وأخيرًا ، فإن القسم الثاني عشر من الإعلان مخصص للأشخاص الذين ليسوا دافعي ضريبة القيمة المضافة ، لكنهم أصدروا فاتورة واحدة على الأقل في فترة التقرير ، مع إبراز مقدار الضريبة فيها. في هذه الحالة ، يكون للموضوع التزام بدفع ضريبة القيمة المضافة المخصصة والإبلاغ عنها في الوقت المناسب.

كيفية التحقق من التصريحات

كما ذكر أعلاه ، يتم إرسال معلومات الفاتورة إلى مكتب الضرائب كجزء من الإعلان. هذا يساعد موظفي مصلحة الضرائب الفيدرالية على تحديد المخالفين - أولئك الذين يستخفون بالقاعدة الضريبية ، المبالغة في تقدير الخصومات أو لا يسجلون المعاملات الفردية على الإطلاق. من أجل تبسيط هذه العملية ، يتم تقديم الإعلان إلكترونيًا.

يتم تحديد المخالفين من خلال تقارير نظرائهم. أثناء التدقيق المكتبي ، تتم مقارنة بيانات تصريحات البائع والمشتري لكل معاملة تلقائيًا. بالنسبة لأي معاملة من دفتر مشتريات دافع الضرائب ، يجب العثور على زوج ، أي العملية العكسية الموضحة في دفتر مبيعات البائع. إذا لم يكن الزوج موجودًا أو كان هناك أي تباين في البيانات ، فستكون لدى مصلحة الضرائب أسئلة لا محالة.

لذلك ، يجب الإشارة إلى أي شرط بشكل صحيح ، بما في ذلك الفترة الضريبية التي تم النظر فيها في بداية هذه المقالة. لا يوجد أي تفاهات في إعلان ضريبة القيمة المضافة - أي معلومات غير صحيحة قد تؤدي إلى متطلبات IFTS لتقديم التوضيح. علاوة على ذلك ، يمكن أن تنشأ المشاكل ليس فقط مع دافعي الضرائب ، ولكن أيضًا مع شركائها.