يستخدم العديد من رواد الأعمال الأفراد الأنظمة الخاصة الضريبية لتبسيط إعداد التقارير وحفظها. ومع ذلك ، IP على نظام الضرائب الرئيسي ليس من غير المألوف اليوم. غالبًا ما يكون هذا اختيارًا واعًا ، وهو ما يمليه قرار دفع ضريبة القيمة المضافة لراحة الشركاء. أقل شيوعا ، الموضوع ببساطة ليس لديه خيار آخر. على سبيل المثال ، إذا كانت لا تفي بمعايير أوضاع خاصة أو تجاوزت الحدود الموضوعة لها. بعد ذلك ، سنحلل بالتفصيل الضرائب وتقارير رواد الأعمال الفرديين على OSNO.

ميزات حالة FE

رجل أعمال باعتباره دافع ضرائب لديه وضع مزدوج. من ناحية ، يقوم بالأنشطة الاقتصادية ، ويكسب الدخل ويدفع الضرائب المتعلقة بذلك. من ناحية أخرى ، فهو شخص عادي لديه أيضًا التزامات ضريبية معينة. وهكذا ، تتكون ضرائب الملكية الفكرية من جزأين - شخصي وريادي.

تعتمد الضرائب الشخصية التي يتحملها رائد الأعمال الفردي على OSNA ، أي المدفوعات غير المرتبطة بنشاطه التجاري ، على ما يملكه. هذه هي ما يسمى الضرائب العقارية على الأفراد. وتشمل هذه:

- ضريبة النقل

- ضريبة الأملاك - شقة ، منزل ، كوخ ؛

- ضريبة الأرض

- ضريبة المياه - لكل بئر أو بئر.

دفع هذه الضرائب من قبل رجل الأعمال هو نفسه أي شخص طبيعي. IP لا يقدم أي تقارير إلى OSNO عليها.

ضرائب IP في الوضع العام

يجري على OSNO ، SP دفع الضرائب التالية المتعلقة بالأعمال:

- ضريبة الدخل الشخصي على الدخل الخاص ، إذا كانت متوفرة في فترة التقرير.

- حفرة لموظفيها كوكيل الضرائب. رجال الأعمال الذين لا يشاركون في العمل بأجر معفون من الضرائب.

- ضريبة القيمة المضافة. مدفوع من بيع معظم السلع والخدمات ، رغم وجود العديد من الاستثناءات.

يعتمد نوع الإبلاغ الذي يجب على رجل الأعمال الفردي تقديمه والضرائب الواجب دفعها على تفاصيل نشاطه. بعد كل شيء ، ترتبط بعض الضرائب مع تفاصيل الصناعة. وتشمل هذه الضرائب غير المباشرة ، وضريبة استخراج المعادن ، وضريبة المياه في تنفيذ سحب المياه الصناعي ، ورسوم الصيد وصيد الأسماك ، وغيرها.

يجب أن نتذكر أن الضرائب والرسوم فدرالية ومقررة على المستوى الإقليمي أو المحلي. وهذا يعني أنه في الكيانات الفردية أو المناطق قد يتم تطبيق معدلات مختلفة وحتى مدفوعاتها الخاصة. على وجه الخصوص ، موسكو لديها رسوم التجارة ، والتي تدفع ، بما في ذلك من قبل رجال الأعمال ، الذين يقعون تحت معاييرها.

وبصرف النظر عن الضرائب وأقساط التأمين. وهنا مرة أخرى ، يأتي الوضع المزدوج لريادة الأعمال الفردية - كشخص يعمل لحسابه الخاص وكصاحب عمل. يلتزم رجل الأعمال بدفع الاشتراكات - الخاصة والأشخاص العاملين ، وكذلك تقديم تقارير عن آخر المدفوعات. IP على OSNO بدون العمال يدفعون مساهمات فقط لنفسهم - لا توجد تقارير عنها.

ضريبة

بشكل عام ، تخضع المبيعات في روسيا لضريبة القيمة المضافة. يتقاضاها البائع بالإضافة إلى تكلفة البضائع (الخدمات) ويتم تضمينه في سعره. يتم فرض ضريبة القيمة المضافة على كل معاملة ويتم عرضها على سطر منفصل في الفاتورة. يجب أن يقوم المورد بإعداد هذه الوثيقة في موعد لا يتجاوز 5 أيام من تاريخ شحن البضائع (تقديم الخدمات) أو من تاريخ استلام الأموال - أي من هذه الأحداث سوف تحدث في وقت سابق.

يوجد حاليًا ثلاثة معدلات لضريبة القيمة المضافة:

- 18 ٪ - معدل الأساس ؛

- 10 ٪ - معدل تفضيلي ينطبق على العديد من السلع الغذائية والأطفال ، والمنتجات الطبية والدوريات المطبوعة ؛

- 0 ٪ - المعدل المستخدم لعمليات التصدير.

يمكن تخفيض ضريبة القيمة المضافة المحسوبة بمقدار الخصومات - مقدار ضريبة المدخلات المشار إليها في الفواتير المستلمة من الموردين. المبلغ الإجمالي سيكون ضريبة القيمة المضافة المستحقة. مع الأخذ في الاعتبار بعض ميزات تطبيق الخصومات ، يمكن في بعض الأحيان الحصول على فرق سلبي يخضع للتعويض ، أي عائد من الميزانية. ومع ذلك ، يجب أن نتذكر أنه في هذه الحالة يكون الفحص الإضافي إلزاميًا ، ويمكنني أن أطلب مستندات داعمة من رجل الأعمال.

إرسال ضريبة القيمة المضافة في نهاية كل ربع سنة. تواريخ التقديم: للربع الأول - 25 أبريل ، من 2 إلى 25 يوليو ، للثالث - 25 أكتوبر وللرابع - 25 يناير من العام التالي. يتم الإبلاغ عن IP إلى OSNO لضريبة القيمة المضافة بدقة في شكل إلكتروني.

ضريبة الدخل الشخصي

يتم دفع ضريبة دخل IP على المبلغ الذي يشكل الفرق بين الدخل والمصروفات. في هذه الحالة ، يتم أخذ إيرادات الأعمال والمصروفات الموثقة (الخصومات المهنية) في الاعتبار. لأصحاب المشاريع الفردية ، فإن معدل ضريبة الدخل الشخصي هو 13 ٪.

يبدأ الإبلاغ عن رواد الأعمال الفرديين في قاعدة ضريبة الدخل بملء النموذج 4-NDFL. الغرض منه هو عكس الدخل المتوقع للفرد ويتم تقديمه عند استلامه الأولي. الموعد النهائي للتقديم لا يتجاوز شهر واحد و 5 أيام من تاريخ استلام أول دخل. أيضًا ، يتم تقديم هذا النموذج إذا زاد دخل منظم المشروع أو انخفض بنسبة تزيد عن 50٪. بناءً على البيانات من 4-NDFL ، ستقوم المفتشية بحساب المدفوعات المقدمة. يتم دفعها بالترتيب التالي:

- يتم تحويل نصف المبلغ المدفوع مقدما للنصف الأول من العام. آخر موعد للدفع هو 15 يوليو.

- يتم دفع ربع المبلغ عن شهر يوليو - سبتمبر وأكتوبر - ديسمبر. شروط الدفع - حتى 15 أكتوبر و 15 يناير ، على التوالي.

حتى 30 أبريل ، يقدم IP تقريرًا في شكل 3-NDFL للعام الماضي. إنه يعمل لحساب الضريبة المستحقة مع الأخذ في الاعتبار الدخل الفعلي المستلم والمدفوعات المقدمة. وفقًا لنتائج العام ، يجب دفع ضريبة الدخل الشخصي في موعد لا يتجاوز 15 يوليو. إذا تجاوزت المدفوعات المقدمة مبلغ الضريبة المستحقة ، فيمكن إرجاع المدفوعات الزائدة من الميزانية.

ضريبة الدخل الشخصية للموظفين

إذا كان لدى رجل أعمال فردي أفراد ، فيجب عليه أداء دور وكيل الضرائب في ضريبة الدخل الشخصي. هذا يعني أنه يجب عليه أن يتراكم ويحتفظ بالضريبة على المدفوعات لموظفيه ، ثم يحولها إلى الميزانية.

القاعدة الضريبية هي دخل الموظف لهذا الشهر ، وتخفيضه بمقدار التخفيضات الضريبية (الممتلكات ، للأطفال ، للعلاج ، للتعليم). تجدر الإشارة إلى أن ضريبة الدخل الشخصية لا تخضع للضريبة على دخل جميع الأفراد - بعضها غير مدرج في قاعدة البيانات. على وجه الخصوص ، لا تخضع ضريبة الدخل الشخصي للتعويضات واستحقاقات الأمومة والهدايا في حدود 4 آلاف روبل وبعض أنواع الدخل الأخرى.

معدل ضريبة الدخل الشخصي - 13 ٪. الأمر ينطبق على مواطني الاتحاد الروسي. إذا تم توظيف غير المقيمين ، فسيكون المعدل 30 ٪. بشكل عام ، يتم تحويل الضريبة إلى الميزانية فورًا عندما يتم دفع الدخل أو في موعد لا يتجاوز اليوم التالي. ولكن هناك استثناءات. على سبيل المثال ، لا يمكن دفع ضريبة الدخل الشخصية على إجازة ومزايا العجز ، بما في ذلك للأطفال ، في موعد لا يتجاوز نهاية الشهر الذي يتم فيه دفع هذه الدخل.

ترتبط عدة أشكال من التقارير بضريبة دخل الأفراد العاملين. يجب تقديم SP على OSNO مع الموظفين إلى IFTS:

- شهادة لكل موظف على شكل ضريبة دخل شخصية - للعام الماضي يتم تقديمها حتى 1 أبريل ؛

- حساب ضريبة الدخل الشخصية 6 - فصلية ، خلال الشهر الأول بعد نهاية الربع التقارير ؛

- معلومات عن عدد الموظفين - حتى 20 يناير للعام السابق.

أقساط التأمين لنفسك

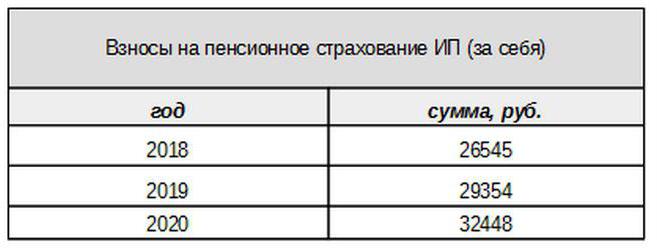

يتم دفع الاشتراكات الخاصة بالتأمين الإجباري من قبل رجل الأعمال ، بغض النظر عما إذا كان قد حصل على دخل في الفترة الحالية أم لا. المساهمة الأساسية في عام 2017 مرتبطة بالحد الأدنى للأجور. ومع ذلك ، من العام المقبل هذا الرابط لن يكون. يتم تعيين المساهمات الفردية لصندوق المعاشات التقاعدية للحصول على دخل أقل من 300 ألف روبل في شكل مبلغ ثابت:

سيتم فرض ضريبة على أكثر من 300 ألف روبل ، كما كان من قبل ، بمعدل 1٪.علاوة على ذلك ، لن يتجاوز الحد الأقصى لمبلغ الاشتراكات 8 أضعاف الحد الأدنى للأجور.

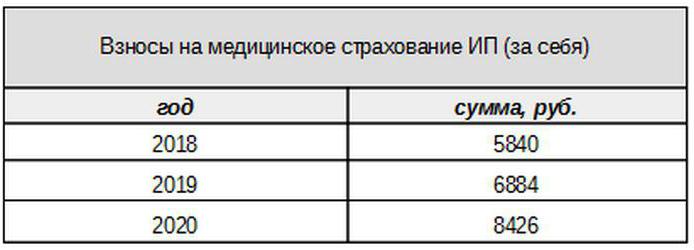

سيتم دفع الرسوم الطبية بالمبلغ التالي:

مساهمات المؤمن عليهم

يجب على صاحب المشروع دفع أقساط التأمين من المدفوعات للأشخاص المؤمن عليهم ، أي موظفيه ، وكذلك تقديم العديد من نماذج الإبلاغ. IP على OSNO في هذه الحالة يدفع الاشتراكات بالمعدلات التالية:

- على تأمين التقاعد - 22 ٪ ؛

- الاجتماعية - 2.9 ٪

- للطب - 5.1 ٪.

هذه هي المعدلات الأساسية المطبقة على الدخول التي لا تتجاوز حدًا معينًا. إذا تجاوزت الدخول هذا المستوى ، فسيتم تطبيق معدلات أقل للحساب (باستثناء الرسوم الطبية). بالإضافة إلى ذلك ، توجد معدلات مساهمة منخفضة لفئات معينة من الدائنين.

يدفع أرباب عمل IP أيضًا اشتراكات التأمين ضد الحوادث ، أو كما يُطلق عليهم ، عن الإصابات. يعتمد معدل احتساب هذه المساهمات على تفاصيل صاحب المشروع ويتراوح من 0.2 إلى 8.5 ٪. لمعرفة ما هو المعدل الذي يجب على صاحب المشروع الفردي دفعه للإصابات ، يحتاج إلى تأكيد النشاط الرئيسي من خلال تقديم النموذج المناسب إلى صندوق التأمينات الاجتماعية. يجب أن يتم ذلك سنويًا في موعد لا يتجاوز 15 أبريل.

ما نوع التقارير التي يوفرها IP على OSNO لأقساط التأمين؟

يجب على صاحب العمل تقديم عدة نماذج للأشخاص المؤمن عليهم إلى IFTS والأموال. لهذه التقارير ، يتم توفير فترات تقديم مختلفة ومواعيد نهائية. يتضمن الإبلاغ عن IP على OSNO مع الموظفين:

- حساب أقساط التأمين. ابتداءً من عام 2017 ، قام باستبدال نموذج RSV-1 ويتم تقديمه الآن ليس إلى وحدة المعلومات المالية ، ولكن إلى IFTS.

- 4-FSS. تم تقديمه إلى صندوق التأمينات الاجتماعية مرة كل ثلاثة أشهر. الموعد النهائي يصل إلى 20 (للشكل الإلكتروني - ما يصل إلى 25) من الشهر الأول من الربع القادم.

- SZV-M تحتوي على معلومات حول المؤمن له. يتم تقديمه إلى صندوق المعاشات كل شهر حتى اليوم الخامس عشر من الشهر التالي.

- SZV-HUNDRED - نموذج جديد حول تجربة الموظفين ، والذي يجب تقديمه أولاً إلى وحدة المعلومات المالية في عام 2017. الموعد النهائي هو حتى 1 مارس من العام المقبل.

IP على OSNO: صفر الإبلاغ

يحدث أن يتم تسجيل رجل أعمال ، لكنه لم يبدأ نشاطًا أو أوقفه مؤقتًا. ومع ذلك ، هذا لا يعني أنه لا يحتاج إلى تقديم تقارير. في هذه الحالة ، بالنسبة لبعض المدفوعات ، يجب عليه تقديم نموذج مع مؤشرات الصفر.

إذا كان رجل الأعمال لا يستخدم عمالة مستأجرة ، فإنه في حالة عدم وجود نشاط ، يقدم عائدًا صفريًا لضريبة القيمة المضافة وضريبة الدخل الشخصي 3. إذا كان هناك موظفين ، فسيتم إضافة النماذج التالية:

- حساب أقساط التأمين (صفر) ؛

- 4-FSS شكل (صفر) ؛

- SZV-3 (مع البيانات).

نظرًا لعدم وجود معاملات في الفترة المشمولة بالتقرير ، بما في ذلك دفع إيرادات للموظفين ، ستكون المساهمات أيضًا صفرية. لذلك ، حساب أقساط التأمين و 4-FSS خدمت مع مؤشرات الصفر. في الوقت نفسه ، لا يتم إيداع 6 NDFL و 2-NDFL - نظرًا لعدم وجود مدفوعات ، لا ينشأ عنوان IP كعامل ضرائب. لكن نموذج SZV-M ، من حيث المبدأ ، لا يحتوي على مؤشرات تعتمد على تسيير الأنشطة ، وبالتالي يتم تقديمها كاملة.

حول المحاسبة

قواعد الإبلاغ المشار إليها أعلاه تتعلق بالمحاسبة الضريبية. بالنسبة للبيانات المالية لهذا العام ، فإن IP on OSNO ، مثله مثل رواد الأعمال الآخرين ، معفي من ذلك. لا يُطلب منهم الاحتفاظ بالمحاسبة ، أي تطبيق مخطط حسابات وإجراء التعيينات.

ولكن هذا لا يعني أن عمليات IP لا يمكن إصلاحها على الإطلاق. ليعكسها ، يقوم رجل الأعمال بتعبئة دفتر محاسبة للإيرادات والنفقات. بالإضافة إلى ذلك ، إذا قام رجل أعمال فردي بدفع ضريبة القيمة المضافة ، فهو ملزم بإبراز العمليات في دفتر المشتريات وكتاب المبيعات.

بالإضافة إلى ذلك ، قد يكون للملكية الفكرية كائنات محاسبية أخرى ، على سبيل المثال ، الأصول الثابتة والموظفين وعمليات تسجيل النقد. كل هذا يتطلب الحفاظ على السجلات المناسبة والتخليص. وبالطبع ، لا يتم استثناء صاحب المشروع بأي حال من الأحوال من "الأساسي" - الأفعال والفواتير والفواتير وغيرها من المستندات.

لتلخيص

لذلك ، يعتمد الإبلاغ عن IP على OSNO إلى حد كبير على ما إذا كان لديه موظفين. إذا لم يكن هناك أي منها ، يدفع صاحب العمل عمومًا ضريبة القيمة المضافة وضريبة الدخل الشخصية وأقساط التأمين لنفسه. نماذج الإبلاغ الرئيسية هي عودة ضريبة القيمة المضافة و 3-NDFL. في حالة استخدام العمالة المستأجرة ، تضاف ضريبة الدخل الشخصي للموظفين والمساهمات الإلزامية للأشخاص المؤمن عليهم إلى المدفوعات المذكورة أعلاه. لكن قائمة نماذج الإبلاغ لصاحب العمل أكثر ثراءً.

بالإضافة إلى ذلك ، تحتاج إلى معرفة الميزات الإقليمية والمحلية للضرائب ، وكذلك حول مدفوعات الصناعة (الضرائب غير المباشرة وضريبة استخراج المعادن وغيرها). ولا تنس أن صاحب المشروع لا يزال مواطنا عاديا. لذلك ، إذا كان هناك أشياء للضرائب ، فهو ملزم بدفع الضرائب العقارية - العقارات ، النقل ، الأرض. يتم دفعها في إشعار السلطات الضريبية ولا تتطلب أي شكل.