De par la nature de notre activité ou en raison de circonstances de la vie inattendues, chacun de nous a au moins une fois rencontré un concept de crédit. Cependant, peu de gens ont réfléchi au sens même du prêt. Comment est-il? Et quels sont les principes du prêt?

Un petit croquis sur le prêt

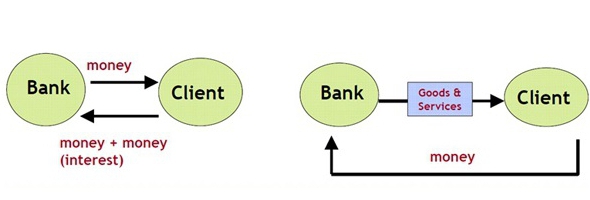

Considérez le concept de crédit plus en détail. Ainsi, il est interprété comme un système de relations spécial, prévoyant le transfert de fonds, de valeurs et d'objets, d'objets représentés sous forme incorporelle, monétaire ou marchande, d'une personne à une autre. Dans le même temps, le transfert d'objets de valeur, d'objets et d'argent se produit dans le cadre de la législation en vigueur, a ses propres conditions et implique également le remboursement et le paiement d'un certain montant pour utilisation.

L'interaction qui se produit entre les deux personnes ci-dessus s'appelle une relation de crédit. À son tour, une entité qui participe à des relations de crédit et fournit des objets sous forme monétaire, marchande ou intangible est appelée un créancier. En conséquence, la personne qui a reçu le prêt s'appelle l'emprunteur. Un accord de coopération mutuellement bénéfique entre le prêteur et l’emprunteur est transféré sur papier et prend la forme d’un accord entre les parties. Nous décrirons plus en détail les principes de prêt existants.

Qu'est-ce qu'un contrat de prêt?

Un contrat de prêt est un document faisant référence aux droits et obligations des parties. Il fait également référence à la date et au motif de la conclusion du contrat (dans ce cas, recevoir le nième montant d’une personne à une autre), au montant transféré, à la quantité de marchandises, etc.

Le contrat indique les conditions du paiement mensuel du prêt, le montant du remboursement et fournit également un calendrier sur la base duquel l’emprunteur est tenu de remplir ses obligations. Par exemple, la personne prêtée doit rembourser le prêt le 10e jour de chaque mois. Quelles sont les conditions du prêt, disons-nous plus loin.

Le contrat mentionne également les frais de service facturés à l'emprunteur lors du processus de demande de prêt, ainsi que lors de paiements mensuels aux points de réception, aux guichets, aux terminaux, etc.

À quelles conditions puis-je obtenir un prêt?

Si nous parlons des conditions d'obtention de prêts, elles dépendent le plus souvent des politiques du prêteur. En termes simples, chaque institution financière a ses propres produits de crédit (programmes). Ils prescrivent également les conditions du crédit. C'est-à-dire que les points suivants sont stipulés:

- limites de prêt minimum et maximum;

- conditions de prêt (de et à);

- taux d'intérêt initial et final (ou seulement l'un d'entre eux);

- liste des documents à enregistrer;

- exigences pour les emprunteurs potentiels (âge, durée du service, taille du salaire);

- la présence ou l'absence d'une garantie, d'un acompte;

- si des garants sont nécessaires;

- la possibilité de remboursement anticipé, etc.

Par exemple, Dil-Bank offre à tous ceux qui souhaitent obtenir un prêt à la consommation, pour quelque raison que ce soit, jusqu'à 500 000 roubles pour une période maximale de 2 ans. Ce programme de prêt ne nécessite pas de garantie de l'emprunteur, ne fournit pas de frais supplémentaires. Toutefois, lors de la demande de ce prêt, vous devrez préparer un état des revenus. Le taux sur un tel prêt est de 20%. Délai d'examen des demandes - jusqu'à 3 jours.

Qui peut fournir un prêt?

Selon la loi, les banques, les IMF, les prêteurs sur gages, les particuliers, ainsi que d'autres organisations de crédit et non bancaires peuvent accorder des prêts. Dans ce cas, l'option la plus courante est un prêt à la banque.

Quel est le système de crédit?

Le système de crédit est un certain ensemble d'institutions financières et de crédit diverses dont les activités visent à mobiliser et à accumuler des fonds. Par exemple, dans presque tous les pays à la tête du système, il y a la Banque centrale, qui joue le rôle de régulateur. C’est lui qui contrôle les activités de toutes les institutions financières, délivre et révoque les licences, contrôle la légalité de leurs actions, etc.

Viennent ensuite les grandes banques d’État et commerciales, les IMF et d’autres organisations.

La communication financière entre les participants du système s’effectue dans le cadre de relations interbancaires, de partenariat, de correspondants. Quels principes de prêt existent, lisez notre article.

Quelles formes et quels types de prêts existe-t-il?

Les prêts sont différents. Au total, ils peuvent être conditionnellement divisés en huit types:

- hypothèque;

- consommateur;

- usuraire;

- la banque;

- commercial;

- international;

- état;

- prêteur sur gages.

À leur tour, ces types de prêts sont divisés sous les formes suivantes:

- forfaitage;

- crédit-bail

- affacturage.

Un type de prêt usurieux prévoit un prêt privé fourni sous caution et à un pourcentage élevé compris entre 100 et 500%. En règle générale, les prêts commerciaux ont la forme d’une marchandise et impliquent la fourniture de produits d’une partie à l’opération à une autre avec un certain retard de paiement.

Naturellement, une telle fourniture de biens ainsi qu'un emprunt en espèces sont émis à intérêt. Prêts à la consommation - prêts émis à des fins spécifiques ou sans eux. Avec leur aide, vous pouvez acquérir à crédit des appareils ménagers, des meubles, des vêtements et autres objets de valeur.

Les emprunts bancaires sont accordés aux emprunteurs sur la base des accords de prêt conclus. Ces types de prêt impliquent la fourniture d'un certain montant à intérêt et parfois sous caution. Des prêts bancaires peuvent être émis à des personnes physiques et morales, des investisseurs privés, des organismes de crédit, des entreprises, etc.

Les prêts hypothécaires sont des prêts émis pour l’achat de logements achevés ou en construction. Ils peuvent être à la fois avec un acompte et une mise en gage (dans ce cas, le crédit immobilier agit en tant que gage), et sans eux.

Prêts d'État - prêts organisés pour compenser le déficit du budget de l'État. Prêts internationaux - emprunts contractés par des emprunteurs d'un pays auprès de prêteurs d'un autre pays. Malgré les caractéristiques communes de ces types de prêts, les conditions de prêt varient.

Types de prêts à des fins

Selon l'objectif de la nomination, les prêts peuvent être ciblés et non ciblés. Le premier emprunteur se prépare dans un but précis, par exemple pour payer les frais de scolarité dans une université ou pour un mariage. Les deuxièmes sont élaborés pour tous les besoins personnels sans spécifier un but spécifique.

Prêts spécialisés

Selon le type d'activité de l'emprunteur, le prêt peut être:

- agricole;

- industriel;

- ouvrir et développer une entreprise;

- commerce et autres.

Également pour l'achat de véhicules, il existe des programmes spéciaux pour les prêts-auto.

Comment les prêts sont-ils différenciés par échéance?

Si nous parlons des conditions de prêt, les prêts sont:

- court terme (minimum 1, maximum 360 jours);

- moyen terme (minimum 360 et maximum 1800 jours);

- long terme (plus de 1800 jours).

Principes de base du prêt

Parmi les principes de prêt, on peut distinguer tels que l'urgence, le paiement et le remboursement. Que voulez-vous dire?

- Dans ce cas, l'urgence implique le retour par l'emprunteur du montant émis par le créancier à un moment strictement convenu.

- Payé signifie que le prêteur émet un emprunt moyennant une certaine récompense monétaire. En outre, souvent avant d’accorder un prêt nécessaire à un client, le prêteur facture un certain montant, appelé premier versement.

- Le remboursement, respectivement, indique que l'emprunteur doit restituer à temps le montant qu'il avait précédemment reçu du prêteur.Ce sont les principes approximatifs du prêt bancaire.

Un principe supplémentaire de prêt est ciblé. C’est elle qui précise à quelles fins l’emprunteur prévoit de dépenser des fonds empruntés. Dans ce cas, les prêts émis pour certains événements avec un bénéfice réel sont considérés comme les plus fiables.

En d'autres termes, ce sont les principes de prêt qui permettent aux deux parties à l'accord de prêt d'évaluer l'un ou l'autre degré de leur responsabilité.

Qu'est-ce qu'un intérêt de prêt?

Pour que l'emprunteur utilise des fonds ou des objets de crédit, des frais sont facturés sous forme d'intérêts. Celles-ci fixent généralement le taux de refinancement fixé par la Banque centrale et la faible rémunération du prêteur, qui dépend des politiques et des risques de l’organisation. Vous pouvez calculer le montant des intérêts sur le prêt vous-même, en utilisant un employé de banque ou une calculatrice en ligne.

Quels sont les risques de prêt?

Chaque prêteur offrant un prêt à un emprunteur est soumis à certains risques de prêt. C'est-à-dire que pendant toute la durée du crédit, le payeur peut refuser de rembourser le prêt, retarder le paiement, disparaître (par exemple, avoir résidé de manière permanente dans un autre pays et ne pas avoir payé le prêt), perdre son emploi et devenir insolvable, perdre sa santé et ses membres en cas d'accident production, meurt aux mains d'un attaquant, etc.

En un mot, quelles que soient les raisons du non-paiement du prêt que l’emprunteur peut avoir, le prêteur n’est pas plus facile. Par conséquent, personne ne remboursera la dette. Et si le prêteur n’en a pas un, mais des dizaines voire des centaines de ces clients? Dans ce cas, les risques sont fixés dans le taux d'intérêt. Les emprunteurs sont également invités à fournir des garanties, des garants ou des assurances supplémentaires.

Quelle devrait être la sécurité pour un prêt?

La garantie d'un prêt peut être une propriété de valeur appartenant à l'emprunteur. Par exemple, lorsqu’il reçoit un prêt à la consommation pour l’achat d’un téléphone portable, ce produit particulier jouera le rôle de garantie devant la banque. En conséquence, une situation similaire est observée à la fois avec une hypothèque (où le crédit immobilier est utilisé comme garantie) et avec un prêt-auto (la voiture est mise en liberté sous caution).

En outre, les valeurs mobilières, les objets de valeur, le matériel automobile et agricole, le matériel de production et de refroidissement, le matériel et les autres objets importants pour le prêteur peuvent être garantis.

Si l'emprunteur omet de payer les factures, le bien mis en gage, conformément aux règlements de la banque, est vendu sous le marteau. Et le produit sert à payer la dette. En observant tous ces principes du crédit bancaire, vous pouvez devenir un emprunteur de bonne réputation avec une bonne réputation!