بالإضافة إلى الأنواع القياسية من الضرائب ، يقدم قانون الضرائب عددًا من الأساليب الضرورية التي تهدف إلى تبسيط مستندات إعداد التقارير وحساب الالتزامات الضريبية لكل مجال من مجالات النشاط. لتحفيز منتجي القطاع الاقتصادي ، يمكن تطبيق مخطط الضريبة الزراعية الموحدة ، أي ضريبة زراعية واحدة ، ذات معدل مخفض ومزايا أخرى.

النظر في CES ما هو عليه في كلمات بسيطة.

ما هو UTN؟

تعد الزراعة واحدة من أكثر مجالات النشاط خطورة ، حيث يمكن أن تتأثر المؤشرات العامة للخسائر والأرباح بالأرقام الاقتصادية والعوامل غير المتوقعة ، على سبيل المثال ، الظروف المناخية المأساوية. إن استخدام الضريبة الزراعية يجعل من الممكن ليس فقط تقليل مقدار المطلوبات النقدية ، ولكن أيضًا تطبيق الخسائر من الأنشطة المرتكبة على معدلات ضريبية منخفضة للفترات الزمنية القادمة.

ميزات خاصة

تتيح خطة الدفع لقانون الضريبة الاجتماعية الموحدة للمواطنين فرصة استبدال قائمة الأنواع المستقلة من التحويلات المالية بضريبة واحدة. على وجه الخصوص ، فإن دفع الضريبة الزراعية يلغي الحاجة إلى فرض ضرائب على ممتلكات المؤسسات والأرباح وكذلك ضريبة القيمة المضافة.

يظهر هذا الحق فقط في الحالات التي يتم فيها الالتزام بشروط خاصة ، حيث يمكن تطبيق استراتيجية USHN بعيدًا عن كل مؤسسة تعمل في مجال الزراعة. من المهم أن نفهم ما هو CES في كلمات بسيطة.

وفقًا للمادة 346 من قانون الضرائب في البلاد ، تظهر فرصة الانتقال إلى نقل الرسوم بموجب USCH عند الوفاء بالمتطلبات التالية بشكل صحيح:

- يجب على دافعي الضرائب تنفيذ إنتاج المنتجات الزراعية ، على سبيل المثال ، إنتاج المحاصيل وتربية الحيوانات وما إلى ذلك. يسمح التشريع لاستخدام مثل هذا النظام من قبل الكيانات التي تنتج الموارد البيولوجية المائية.

- تظهر إمكانية التحويل إلى نظام CES بشكل حصري في حالة أن يكون نصيب حجم الدخل من الإنتاج الزراعي سبعين بالمائة على الأقل من إجمالي الإيرادات التي تتلقاها المؤسسة.

- لا يتم تطبيق نظام ESCN تلقائيًا ، ولكن بعد إرسال إشعار إلى التفتيش على دائرة الضرائب الفيدرالية.

من الضروري التركيز على حقيقة أنه بالإضافة إلى المنتجين الزراعيين ، غالبًا ما يمكن استخدام مخطط UHF بواسطة مؤسسة توفر الخدمات اللازمة لكيانات القطاع الزراعي في الاقتصاد. لكن النشاط على تصنيع المنتجات الزراعية لا يمكن أن يندرج تحت الهيكل التفضيلي للضريبة الزراعية الموحدة.

عند الانتهاء من الانتقال إلى هذا النوع من الضرائب ، يظل المنتج الزراعي مسؤولاً عن دفع أقساط التأمين لموظفي المؤسسة. هذا ما هو عليه - بكلمات موحدة بكلمات بسيطة.

التنظيم القانوني

تعمل الرقابة التشريعية على نظام CES في الإطار المحدد في الفصل 26 من قانون الضرائب للاتحاد الروسي. يفسر هذا القسم قواعد تطبيق هذا المخطط ، خاصةً في حفظ سجلات المصروفات والدخل ، بالإضافة إلى إجراءات إجراء الدفعات المقدمة والمبلغ النهائي للضريبة.

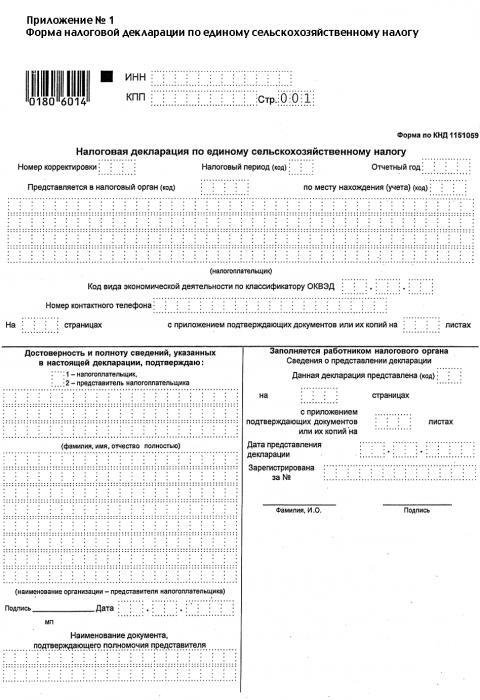

بالإضافة إلى ذلك ، هناك عدد من الأعمال التكميلية التي تحدد متطلبات نموذج إعلان الضريبة الاجتماعية الصناعية الموحدة والإجراء المناسب لإكمالها.على وجه الخصوص ، النموذج الحالي للإعلان ، الذي تمت الموافقة عليه بموجب أمر دائرة الضرائب الفيدرالية على الرقم MMV-7-3 / 384 بصيغته المعدلة في عام 2016.

مزايا مهمة على المخططات الضريبية الأخرى

على الرغم من حقيقة أن النظام التشريعي للضريبة الاجتماعية الصناعية الموحدة متطابق في بعض النواحي مع خطط الضرائب المختلفة ، إلا أنه يتمتع بمزايا لا يمكن إنكارها.

على وجه الخصوص ، تتم التسويات على دفع الضريبة الزراعية الموحدة بمعدل ستة في المئة من إجمالي الأرباح ، والتي يتم تخفيضها بمقدار النفقات السنوية. يتم توفير موقف أكثر تشابهًا فقط من خلال نظام نظام الضرائب المبسط ، على الرغم من استخدام معدل ستة بالمائة عليه دون مراعاة النفقات المتكبدة.

بالإضافة إلى ذلك ، يتم الاعتراف بإمكانية تطبيق مؤشر الخسارة استنادًا إلى نتائج العام لنقلها إلى فترات التقارير القادمة كميزة منفصلة لنظام USCT. عندما يكون المنتج الزراعي قد تعرض لخسارة في فترة معينة ، فإنه يحق له تقليل مقدار الالتزامات الضريبية في السنوات القادمة. لهذه الأغراض ، يشار إلى مقدار الخسائر في الإعلان السنوي بشأن الضريبة الزراعية الفردية.

وبالتالي ، مع ضريبة الدخل الموحدة ، يتم أخذ الدخل والمصروفات في الاعتبار بالضرورة.

قاعدة الضريبة والكائنات

بالنسبة إلى مخطط CES ، تدرك القاعدة الضريبية قيمة الدخل للفترة المشمولة بالتقرير ، ويتم تخفيضها من خلال حجم جميع النفقات. يتم تشكيل مؤشرات الأرباح والمصروفات مع مراعاة الفروق الدقيقة مثل:

- يشار إلى مؤشرات الدخل والإجراءات التي يقوم بها أصحاب المشاريع الفردية في مجموع متزايد في دفتر المحاسبة ، وتسجل المؤسسات الأرباح والنفقات وفقًا للقواعد العامة للضرائب والمحاسبة ؛

- يتم استخدام المعلومات المتعلقة بالأرباح والخسائر للأشهر الستة الأولى من العام لحساب الدفعات المقدمة ، وتعمل المجاميع كأساس لملء الإعلان السنوي على UST ؛

- إن الخسائر الناتجة عن السنوات السابقة تقلل من القاعدة الضريبية للمنتج الزراعي ، شريطة أن يتم تضمين جميع هذه البيانات في الإعلان السنوي. للقيام بذلك ، يتم الاحتفاظ بسجل للدخل والنفقات في الأكاديمية الاجتماعية والاقتصادية الموحدة.

اتضح أن هدف الضريبة هو الربح الذي يحققه منتج المنتجات الزراعية ، مخفضًا بمقدار النفقات المتكبدة.

موضوعات المخطط

رجال الأعمال والمؤسسات المشاركة في إنتاج المنتجات الزراعية معادلة مع هؤلاء. من أجل الاستفادة من نظام CES ، يتعين على المنشأة أن تشير إلى إنتاجها كجزء من نشاطها الوحيد أو الإضافي في USRIP و USRLE. ما هو الموعد النهائي ل USCN؟ حول هذا الموضوع كذلك.

ما هي متطلبات الانتقال إلى USCH؟

ويتم هذا الانتقال على أساس الرغبة الطوعية للمنتج في مجال المنتجات الزراعية ، والتي ينبغي تسجيلها في إشعار مرسل إلى مصلحة الضرائب. تتضمن مراحل الانتقال إلى USCH بعض الميزات ، وهي:

- يتم تنفيذ نظام CES في بداية العام ؛

- يرسل المنتج الزراعي بيانًا إلى دائرة الضرائب الفيدرالية ، ويجب أن يتم ذلك في موعد لا يتجاوز 31 ديسمبر ؛

- في حالة أنه ، طبقًا لنتائج العام ، لن يتجاوز مبلغ الدخل من الإنتاج الزراعي سبعين في المائة من إجمالي الأرباح ، فلن يمنح التطبيق المقدم الحق في الحصول على فرصة استخدام الشروط التفضيلية بموجب الضريبة الاجتماعية الموحدة.

يتم تنفيذ المستند الذي يؤكد الانتقال إلى مكتب الضرائب الاجتماعية الموحد كتابةً أو باستخدام الخدمة الإلكترونية لخدمة الضرائب الفيدرالية في الحساب الشخصي لدافعي الضرائب. للتأكيد على أنه تم قبول الطلب ونقل الموضوع إلى نظام الضريبة الاجتماعية الصناعية الموحدة ، ترسل مصلحة الضرائب إخطارًا.

كيفية إكمال الإعلان بشكل صحيح في USCH. دعونا معرفة ذلك.

الدفع والتسوية

يتم حساب المؤشرات بشكل مستقل نيابة عن المنتج في مجال الزراعة. في هذه الحالة ، يتم أخذ جميع المعلومات المتعلقة بمعاملات الإنفاق والإيرادات في السنة التقويمية في الاعتبار. وفقًا لنتائج الأشهر الستة الأولى من النشاط ، يتم حساب مبلغ الدفعة المقدمة ، ويجب تحويل هذا الرقم إلى الميزانية بحلول 25 يوليو من العام الحالي.

بناءً على نتائج السنة التقويمية ، تم الانتهاء من الإعلان الخاص بالضرائب الزراعية الموحدة ، ويجب تقديمه إلى مفتشية مصلحة الضرائب الفيدرالية في موعد لا يتجاوز 31 مارس من هذا العام. في نفس الفترة ، يتم دفع مبلغ الضريبة النهائي ، لهذا الغرض ، يجب تخفيض الرقم المحسوب للإعلان بالمبلغ الإجمالي للدفع المقدم. في حالة انعكاس الخسارة في الإعلان السنوي ، ستؤخذ الدفعات السابقة المدفوعة مقدمًا في الاعتبار أثناء حساب الالتزامات الضريبية في الفترات الزمنية القادمة.

اشتراكات التأمين

حتى عند الانتهاء من الانتقال إلى نظام الضرائب الخاص بالضرائب الزراعية الموحدة ، لا يزال على المنتج الزراعي التزام بحساب ودفع ضريبة الدخل الشخصي (PIT) للموظفين ، بالإضافة إلى ذلك ، يجب عليه تقديم اشتراكات تأمينية لصندوق المعاشات التقاعدية للاتحاد الروسي. لهذه الأغراض ، يجب تسجيل موضوع الإنتاج الزراعي لدى منظمة صندوق المعاشات التقاعدية على أساس قياسي.

يجب تقديم الإقرار الضريبي لـ UST في الوقت المحدد

كجزء من حساب أقساط التأمين ودفعها ، يتم أخذ المتطلبات القياسية لفترات التقارير في الاعتبار ، على سبيل المثال ، للسنة والربع وتسعة أشهر وستة أشهر ، بما في ذلك أسعار أقساط التأمين المطلوبة. لا يتم توفير فوائد خفض مبلغ تحويلات التأمين بواسطة النظام الضريبي الخاص بـ USCH.

ما فائدة استخدام الضريبة الزراعية المفردة للضريبة الزراعية الواحدة؟

إذا جادلنا حول تعقيد العبء الضريبي ، يمكننا القول بأمان أن الضرائب الاقتصادية الموحدة لها مزايا سواء على نظام الضرائب العام أو على النظام المبسط. إذا قارنا القاعدة الضريبية بمعدل النظام ، يمكننا أن نرى أنه على الرغم من أن مؤشر الضريبة الاجتماعية الموحدة والنظام الضريبي المبسط هو نفسه ، فإن الضريبة بموجب المخطط المبسط ستكون أعلى ، لأنها لا تأخذ في الاعتبار تكاليف الإنتاج. من الممكن ربط UST بالعبء الضريبي فقط بنظام مبسط ، شريطة أن يكون الحد الأدنى للقيمة الممكنة يساوي ستة بالمائة ، وهو بعيد عن كونه عالميًا. إن مقارنة نظام الضريبة المفردة مع نظام الضرائب العام لا يستحق كل هذا العناء على الإطلاق ، لأن معدل الضريبة للقاعدة الضريبية ذات القاعدة الضريبية المماثلة أعلى بأكثر من ثلاثة أضعاف ، وهذا لا يأخذ في الاعتبار الحاجة إلى دفع ضريبة القيمة المضافة.

في حالة CES ، المحاسبة عن الدخل والمصروفات هي شرط مهم.

دعم الدولة

ليس سراً أن دعم الدولة للمنتجين في القطاع الزراعي يمثل حالياً إحدى الأولويات الرئيسية المختارة للتطوير الفعال للسياسة الاقتصادية المحلية لبلدنا. في الواقع ، من الممكن اعتبار CES كأحد الأدوات الرئيسية لاستراتيجية الدولة. بإيجاز ، تجدر الإشارة إلى أن هذا الإجراء تم تطويره كدالة محفزة لتطوير كل من الزراعة والاقتصاد المحلي ككل.

في الوقت الحالي ، لا يحظى النظام الضريبي الخاص للضرائب الزراعية الموحدة بشعبية كبيرة بين المنتجين الزراعيين ، لكنه بدأ بالفعل في اكتساب الزخم.

استنتاج

وهكذا ، توحي الخاتمة التي لا لبس فيها إلى نفسها ، لأنه اتضح أن النظام الموحد للضرائب الاقتصادية هو أكثر من مواتٍ للغاية للدافع ، ولكن فقط إذا كان يلبي جميع المتطلبات اللازمة لتشريعات الاتحاد الروسي.

نظرنا إلى CES بكلمات بسيطة. ما هو واضح الآن.