فاتورة الصرف هي التزام خطي من البنك ، ربما لشركة ، بدفع مبلغ من المال في تاريخ محدد إلى شخص مبين في فاتورة الصرف. تصدر الفواتير في شكل ورقي ، لأنها تصدر باسم محدد. لا تحتوي ورقة الدين على حد زمني أو حد للمبلغ. بعد سداد الفاتورة ، يتم دفع الدخل ونسبة مئوية ثابتة. الآن يقوم كل شخص في السوق الآن بكتابة فواتير الخصم ، والتي يتم إلغاؤها بالمبلغ الموضح في الورقة ، لكن في البداية يدفعون سعرًا أقل - الخصم.

سوق الفواتير ليس متطورًا مثل سوق الأوراق المالية ، لكن مع ذلك ، يمكن أن تجلب الاستثمارات دخلاً كبيراً مقارنةً بإيرادات السندات أو الودائع المصرفية. يجب أن أقول إن هذا الاستثمار لن يكون مفيدًا إلا إذا كنت تنوي تداوله من مليون روبل.

فواتير زائد

ما هي ميزة هذه الأوراق المالية؟ لماذا هو مفيد للتعامل معهم؟ المستثمرون الذين لا يتوقعون عوائد كبيرة في وقت قصير مع احتمال أن يتركوا بدون أي شيء يفضلون الدخل الثابت على المبالغ المستثمرة. يقع اختيارهم على السندات الحكومية وشهادات السفر والودائع. نادرا ما يتم الوصول إلى الفواتير ، على الرغم من أنها يمكن أن تولد دخلا جيدا. كقاعدة عامة ، تقدم البنوك فواتير الفائدة والخصم.

غالبًا ما تكون ربحية الفواتير مساوية للإيرادات المتحققة من الودائع أو السندات. بالطبع ، فإننا نعني السندات الاذنية الموثوقة للبنوك الكبيرة بمشاركة الدولة - سبيربنك ، غازبروم بنك ، في تي بي

الرياضيات المثالية

بعد ستة أشهر ، تعطي فاتورة بنك التوفير عائدًا قدره 5٪ سنويًا ، وبعد 6 سنوات - 6٪. الودائع السنوية في نفس الوقت لديها دخل حوالي 9 ٪. سندات VTB ، جازبروم بنك العائد حوالي 6 ٪ سنويا. بالمناسبة ، يقدم سبيربنك أيضًا فاتورة خصم كمنتج مربح.

يمكن فقط لسندات ذات موثوقية منخفضة التنافس مع ودائع وسندات البنوك المملوكة للدولة. لكن هذه مخاطرة كبيرة ، وهنا يقرر المستثمر نفسه ما إذا كان سيستثمر أمواله في البنوك والشركات المالية أم لا.

نقطة أخرى مهمة

ولكن هناك ميزة واحدة مهمة للغاية لمشروع القانون: مع ورقة الدين هذه يمكنك الدفع ، على سبيل المثال ، لشقة أو سيارة ، كما يتم قبولها كضمان عند التقدم بطلب للحصول على قرض.

يمكن نقل ورقة الديون إلى شخص آخر ، وكذلك بيعها ببساطة.

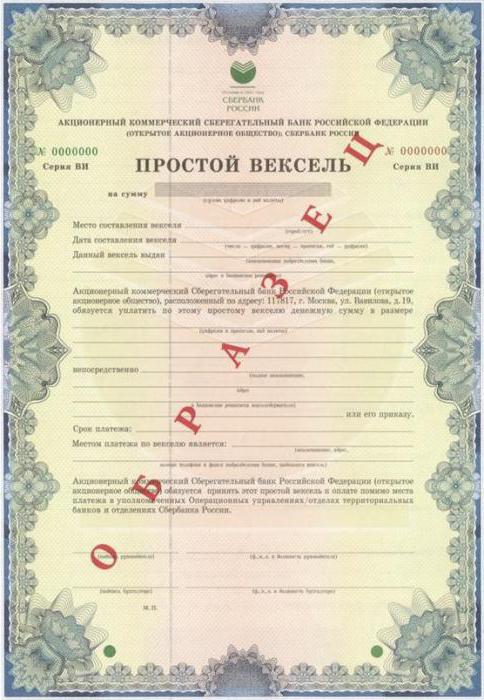

يمكن الاطلاع على عينة من فاتورة الخصم ، وكذلك أنواع أخرى من الالتزامات المصرفية المكتوبة ، على الإنترنت.

سلبيات الفواتير

لا تتمتع أوراق الدين بشعبية كبيرة لدى المستثمرين من القطاع الخاص ، لأن لديهم عددًا من أوجه القصور التي يمكن أن تجعل الشخص لا ينتبه إلى هذه الاستثمارات.

أهم ناقص هو مقدار الاستثمار. يجب أن يكون المستثمر شخصًا ثريًا جدًا ، وعلى استعداد لاستثمار مليون روبل على الأقل في أوراق الدين.

فواتير البنك ليست محمية في حالة إفلاس البنك. ومع معرفة عدد مرات إلغاء التراخيص في روسيا حتى من البنوك الموثوقة للوهلة الأولى ، يرفض الناس تحمل المخاطر عن طريق شراء أوراق الدين. تستمر بعض البنوك في العمل ، لكن قد تتخلف عن سداد القروض. في هذه الحالة ، المستثمر أيضا لا يتلقى المال.

الأفراد الذين لديهم أموال على الودائع يقعون أولاً وقبل كل شيء على الدائنين أثناء إجراءات الإفلاس ، ويتم تعيين حاملي الفواتير في المرحلة الخامسة من الدائنين.

المنظمات غير الائتمانية قد يكون لها أيضا التخلف عن سداد الفواتير.

صعوبات العودة المبكرة

على الفواتير ، من الأصعب بكثير إعادة الأموال قبل نهاية المدة مقارنة بالودائع ، حتى التي يتم إبرامها بشرط استحالة السحب المبكر للأموال. أي إذا كان المستثمر بحاجة ماسة إلى أمواله المستثمرة في مشروع قانون ، فسيتعين عليه بيع ورقة الدين في السوق الثانوية ، وعلى الأرجح ، بسعر أقل من سعر الشراء.

أين وكيف لشراء فاتورة؟

ومع ذلك ، إذا لم توقف جميع أوجه القصور في السندات الاذنية المستثمر ، يمكنك معرفة في هذا الجزء من المقالة كيفية الحصول على الورقة وأين.

الشركات التي ترغب في وضع فاتورة صرف عادةً ما تعهد إلى هذا الإجراء بالبنوك وشركات الاستثمار التي تعتبر وكلاء ماليين. ينطبق هذا أيضًا على فواتير الخصم البسيطة من Sberbank ، على سبيل المثال. المالك الأول لمشروع القانون هو وكيل مالي ، والمشاركون الآخرون في السوق يشترون منه بالفعل. لذلك يشتري المستثمرون من القطاع الخاص جميع الفواتير الموجودة بالفعل في السوق الثانوية.

على الرغم من أن الفاتورة لها ما يعادلها ، إلا أنها لا يتم تداولها في البورصات ، لذلك يمكن الاطلاع على متوسط الأسعار في نظام الفواتير الروسي (PBC) ، وكذلك على المواقع الرسمية لوكالات الأخبار - Finmarket ، Interfax.

حتى إذا كنت تحب فاتورة معينة ، فمن المستحيل شرائها في السوق الثانوية بنفسك ، ستحتاج إلى الاتصال بوسطاء محترفين. عادة ، هذه هي البنوك وشركات الاستثمار (IC Veles-Capital ، IC Region ، على سبيل المثال).

إجراءات شراء التزام الديون بسيطة للغاية. يقوم المستثمر بتوقيع اتفاقية شراء ورق عادي مع وكيل مالي أو مشارك مهني في السوق. يدفع المعاملة من حسابه بالإضافة إلى الفائدة للمعاملة.

يتراوح مقدار العمولة للوكلاء من 0.3 إلى 2.5٪ من مبلغ المعاملة. في أي حال ، يجب أن يكون 100 دولار على الأقل المتاحة. يمكن لشخص خاص الاتصال بنفس الوسيط أو الوكيل المالي مرة أخرى إذا كان لا يريد ذلك أو لسبب ما لا يمكنه انتظار استحقاق الفاتورة. لكن يجب دفع العمولة مرة أخرى بنفس المبلغ. لا يبدو المحاسبة عن فواتير الخصم بسبب هذه الفروق بسيطة.

استحالة المضاربة

لن يعمل تداول الفواتير على المواقع ، لذا يجب ألا تنتظر طلب المضاربة عليها. نظرًا لأنه في كل مرة يكون من الضروري دفع عمولة للوسطاء ، ستكون كل هذه العمليات غير مربحة. عليك أن تتذكر حوالي 13 ٪ ، والتي يجب أن تدفع إلى السلطات الضريبية إذا كانت الصفقة مربحة. من النادر جدًا أن يبيع المستثمرون من القطاع الخاص السندات الاذنية قبل الاستحقاق.

فواتير سبيربنك

Sberbank يقدم فاتورة الفائدة روبل وفاتورة العملة. إيرادات مستحقة في شكل مصلحة.

أيضا للبيع هو فاتورة الخصم ، وأيضا في روبل والعملات الأجنبية. الفرق بين مبلغ السداد ومبلغ الشراء هو الدخل والمبلغ (الاسمية) وسعر البيع لوثيقة الصرف للحامل الأول للفاتورة.

يتم تنفيذ دين حامل الفائدة مع مدة سداد محددة مسبقًا وبأي مدة ، ولكن ليس قبل تاريخ معين. هذا هو الفرق بين فاتورة الخصم والفاتورة المئوية. ولكن هذه ليست سوى لمحة سريعة. الفروق الدقيقة أكبر إلى حد ما.

يوجد نظام سداد مختلف قليلاً لفواتير الخصم: في تاريخ محدد أو في أي يوم ، ولكن ليس قبل التاريخ المشار إليه في الفاتورة.

هناك فواتير قابلة للتحويل من سبيربنك. تتم كتابة التكلفة الورقية بالدولار الأمريكي أو اليورو ، ولكن يُلزم فيها أن يتم الدفع بالروبل في تاريخ الاستحقاق. يتم شراء مثل هذه الفاتورة أيضًا للروبل.

ملاحظة للمستثمر

حاليًا ، يتم تداول سندات الصرف لأكثر من 200 شركة وبنك في السوق ، والكثير منها يعرض سندات خصم. يوصي المتخصصون في سوق الأوراق المالية وشركات الاستثمار بأن يستثمر المستثمرون الخاصون في أذون البنوك ، حيث أن البنك المركزي يحتفظ بسيطرة مالية مشددة على جميع البنوك ويجبرهم على الكشف عن وضعهم المالي على المواقع الرسمية.هنا ، حتى المستثمر نفسه ، الذي لديه الحد الأدنى من المعرفة ، سيكون قادرًا على تقييم موثوقية بنك معين.

في خطر دائمًا الأوراق الإذنية التي يقدمون لها فائدة عالية ، ويتم تداولها من قبل شركات غير معروفة ببيانات مالية مغلقة. في كثير من الأحيان ، مثل هذه الشركات هي الأهرامات المالية العادية. سيكون من الصعب للغاية أو المستحيل إعادة الأموال.

الفاتورة عادة ما يكون لها مواعيد سداد صارمة. يُنصح بتلقي الأموال في هذا اليوم أو قدر الإمكان في اليومين المصرفيين المقبلين. من الواضح أن سداد فاتورة الخصم على قدم المساواة في نهاية المدة. بالطبع ، لا يأخذ أي شخص غرامات وفوائد إضافية ، وعادة ما يتجه نحو المستثمر ، ولكن لديهم الحق في عدم دفع فاتورة متأخرة. يمكنك الحصول على المال بنفسك ، وتكليفه بالوكيل المالي أو الوسيط الذي أجرى المعاملة. ولكن في نفس الوقت مرة أخرى عليك أن تدفع الفائدة. لذلك ، من المربح أن يتم الدفع بشكل خاص. بالمناسبة ، يقدم سبيربنك أيضًا فاتورة خصم بسيطة.

أهمية التصميم المناسب

تضع اتفاقية جنيف لعام 1930 قواعد صارمة للغاية لتصميم الفواتير والاستحقاقات. إذا تم انتهاك واحد على الأقل من المتطلبات ، فسيسمح لنا ذلك بعدم اعتبار الوثيقة فاتورة صرف ، لذلك تحتاج إلى شراء التزام دين بعناية في السوق الثانوية ، فهناك العديد من المنتجات المزيفة. يحق للبنوك أو الشركات ذات الأدراج أن ترفض إلغاء الفاتورة الصادرة.

أكثر الفواتير المزيفة في السوق الثانوية هي الأوراق المالية لـ Sberbank ، Gazprombank ، حيث أنها فقط يتم تداولها بشكل رئيسي في السوق.

حتى إذا كان المستثمر يعمل في السوق من خلال وسيط ، يجب ألا تعتمد اعتمادًا كاملاً على حشمته وكفاءته المهنية. في أي حال ، سوف تحتاج إلى طلب خبرة إضافية من الدرج لصحة الورقة.

يعتقد العديد من الخبراء الماليين أن مشروع القانون ليس استثمارًا للأفراد. أولئك الذين يختلفون معهم قد قاموا بحساب كل شيء وتحليله ومستعدون لتحمل المخاطر ، فمن الأفضل شراء فواتير أقرب إلى نهاية الربع أو نصف عام أو سنة. ثم تنخفض كتلة الروبل في السوق ، ويعطي الوكلاء الماليون فائدة أكبر على السداد.

استنتاج

لذلك ، يجب أن يقرر الفرد الخاص ما إذا كان مستعدًا للاستثمار في فاتورة أم لا. الآن في السوق ، يتم تمثيل سندات الدين هذه بفواتير خصم. وهذا يعني أن الدخل هو الفرق بين سعر الشراء ومبلغ السداد. يُنصح بدفع الفاتورة بدقة في التاريخ ، وإلا فقد يرفضون الدفع. من أجل الاستثمار المربح في الفواتير ، يجب أن يكون لديك من مليون روبل لإكمال الصفقة ، وإلا فلن يكون ذلك مربحًا. في الفواتير نصف السنوية في المتوسط تعطي من 5-7 ٪ سنويا. بالطبع ، هناك نسب مئوية أعلى ، ولكن خطر فقدان كل شيء هنا كبير. حتى لو قررت استثمار أموال في فاتورة ، لا يمكنك شراءها بنفسك ، ستحتاج إلى وسيط - وسيط ، بنوك ، شركات استثمار. عند إجراء الصفقة ، يأخذون عمولة من 0،3-2،1 ٪ اعتمادا على مبلغ الصفقة والدرج. من الأفضل شراء الفواتير من البنوك ، لأن البنك المركزي لديه سياسة صارمة ، ويمكن الاطلاع على النتائج المالية لأي بنك على موقعه الرسمي على الإنترنت واتخاذ قرار بشأن الشراء.