كل من يهتم بتطوير الاقتصاد العالمي يحتاج إلى فهم الخلفية التاريخية التي أدت إلى الوضع الحالي. لفهم أسباب الأزمات التي هزت أكثر من دولة واحدة ، تحتاج إلى البحث عن أسباب في الماضي. أصبح واحدا من أهم مبادئ الاقتصاد الحديث المعيار الذهبي.

ما هذا

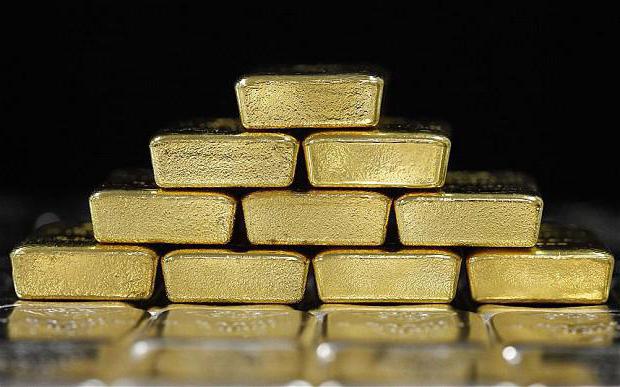

نظام المعيار الذهبي هو نظام نقدي دولي يعتمد على المحتوى الذهبي الثابت رسميًا لكل وحدة من وحدات العملة الوطنية. البنوك المركزية للدول ملزمة بإجراء معاملات بيع العملة الوطنية في مقابل هذا المعدن. هذا هو ، في الواقع ، نحن نتحدث عن معدل ثابت للوحدات النقدية الوطنية ، التي أنشئت فيما يتعلق به. يشترط المعيار الذهبي أن أي شخص يمكنه استبدال الأوراق النقدية بمبلغ مناسب في أي وقت. المعادن الثمينة.

على سبيل المثال ، كانت الورقة النقدية البالغة 20 دولارًا أمريكيًا في عام 1928 تعادل واحدة أونصة تروي الذهب (31.1 غرام).

بفضل إدخال مثل هذا المعيار الوطني يمكن تحويل الوحدة النقدية بحرية إلى معدن ثمين محليًا. يمكن للدولة أيضًا أن تنظم سعر الصرف بسبب تدفق أو تدفق المعادن الثمينة ، دون تقييد تصديرها أو استيرادها. هذا النهج جعل العملات الوطنية مستقرة جدا.

جوهر المعيار الذهبي بسيط للغاية ، ولكنه في الوقت نفسه ساعد في حل العديد من المشكلات الاقتصادية في ذلك الوقت. لسوء الحظ ، تطلبت الحقائق الحديثة إجراء تغييرات ، ويجب التخلي عن هذا النظام.

تاريخ الحدوث

كان قرن وجوده قصير الأجل ، لكنه غيّر النظام النقدي العالمي بشكل جذري. كانت أول دولة تنفذ المعيار الذهبي هي بريطانيا العظمى. حدث هذا في القرن التاسع عشر. اكتسب تطوير المعيار الذهبي في العالم شخصية تشبه الانهيار الجليدي. اعتمدت الولايات المتحدة الأمريكية وألمانيا وبلجيكا وفرنسا ودول أخرى هذا المبدأ الاقتصادي في الخدمة. تم ضمان استقرار وتطور الاقتصاد في ذلك الوقت من خلال المعيار الذهبي. قدمه في روسيا المصلح الشهير ، وزير المالية سيرجي ويت. في عام 1898 ، سمحت روسيا القيصرية ببيع وشراء العملات الذهبية.

عندما تم إلغاء المعيار الذهبي

يتحدث المؤرخون والاقتصاديون عن مرحلتين في تطبيق المعيار الذهبي - من 1880 إلى 1914 ، أي قبل الحرب العالمية الأولى ، ومن 1925 إلى 1934. تتميز المرحلة الأولى بميزانيات الدولة الصغيرة إلى حد ما ، وانخفاض التضخم ، ودورات اقتصادية موحدة إلى حد ما. كانت لندن في ذلك الوقت مركز الحياة المالية وتنظم العديد من المجالات. كان لكل دولة تحت تصرفها امدادات كافية من الذهب لتشغيل النظام. ولكن في ذلك الوقت ظهرت المشاكل الأولى بالفعل: لم تواكب العملة المعدنية وتيرة النمو الاقتصادي ولم تستطع تلبية الاحتياجات المتزايدة بالكامل.

وضعت الحرب العالمية الأولى والفوضى الاقتصادية الملازمة لأي عمليات عسكرية حدا للمرحلة الأولى من وجود المعيار الذهبي. في منتصف العشرينات من القرن الماضي ، حاولت بريطانيا العظمى بكل وسيلة ممكنة لاستعادة وجودها ، ولكن بعد ذلك تدخلت أزمة اقتصادية واسعة النطاق - الكساد الكبير. حاولت بعض الدول استقرار الوضع من خلال نظام تبادل الذهب. وهذا يعني أن سعر صرف العملة الوطنية ليس مرتبطًا بالذهب ، ولكن يرتبط بعملة أخرى يتم توفيرها مع هذا المعدن النفيس.لكن مباشرة ، لا يمكن استبدال العملة الوطنية بها. ركزت الدول الأوروبية على الجنيه الإسترليني.

ومع ذلك ، ألغت بريطانيا العظمى نفسها في أوائل الثلاثينيات المعيار الذهبي ، الذي قدمته ذات مرة. والسبب في ذلك هو حقيقة أن العديد من الدول الأوروبية قد تراكمت كمية كبيرة من الجنيهات واستبدلتها في لندن مقابل المعادن الثمينة. وهكذا ، بدأت احتياطيات الذهب في البلاد في الانخفاض بسرعة ، والتي ، بالطبع ، لا يمكن موافقتها.

أسباب الإلغاء

كان هناك العديد من الأسباب ، لكن الصدمات العظيمة في شكل الأكبر في تاريخ الحرب في أوروبا (في ذلك الوقت) والأزمة الاقتصادية ساهمت بشكل رئيسي. أصبح المعيار الذهبي ، الذي كان يعمل بشكل مثالي في ظروف مستقرة مع التطور المتوقع ، عقبة في الأوقات العصيبة.

كان للتضخم المرتفع بعد الحرب تأثير حاسم على قرار العديد من قادة الدولة. وكانت النتيجة إلغاء الربط الضيق بين العملات الوطنية والذهب.

الفوائد

واحدة من المزايا الرئيسية ، بالطبع ، هو استقرار أسعار الصرف. قدمت البلدان التي أدخلت هذا النظام حافزًا لتطوير التجارة الدولية ، التي كانت أحجامها تنمو باستمرار. كان من السهل التنبؤ بأسعار الصرف ، وهذا أعطى الثقة في قوة العلاقات التجارية والقدرة على الوفاء بالتزاماتها. أيضًا ، تم إلغاء أرصدة العجز تلقائيًا تقريبًا بسبب الاستيراد أو التصدير المجاني للذهب خارج البلاد.

القصور

لا يوجد مثل هذا النظام المالي الذي ليس له عيوبه. ينطبق هذا أيضًا على المعيار الذهبي ، والذي ، لسوء الحظ ، قصر فرص النمو القصوى للاقتصاد على احتياطيات الدولة من هذا المعدن. هناك أيضًا خطر استنفاد كبير لهذه الاحتياطيات الاستراتيجية إذا تجاوز الطلب على العملات الأجنبية العرض. هذا جعل الدول عرضة للخطر.

اتفاقية بريتون وودز

بعد الحرب العالمية الثانية ، جاء الفهم أن النموذج الاقتصادي الجديد الضروري للدول التي دمرتها الأعمال العدائية واقتصاداتها. قبل عام من انتهاء الحرب ، عُقد مؤتمر دولي كبير في بلدة بريتون وودز الأمريكية الصغيرة ، شاركت فيه 44 دولة ، بما في ذلك الاتحاد السوفيتي. حددت السمات الرئيسية للنظام الاقتصادي في المستقبل. لا أحد يعتزم إرجاع معيار الذهب الكلاسيكي. تعرضت اقتصادات العديد من الدول الأوروبية للدمار ولم تستطع توفير العملات المعدنية بالمعادن الصلبة. ومع ذلك ، فقد تم الحفاظ على المبادئ. الآن ، لم يتم ربط العملات الوطنية مباشرة بالذهب ، ولكن بالعملات التي قدمت لها. بحلول نهاية الحرب ، كان بإمكان دولتين فقط عرض عملاتهما كنقطة انطلاق - بريطانيا العظمى والولايات المتحدة. ومع ذلك ، اهتز دور بريطانيا العظمى بسبب أزمة خطيرة اندلعت في البلاد في عام 1947. منذ ذلك الحين ، تم تنفيذ هذه الوظيفة من قبل الدولار الأمريكي.

تطوير وانهيار نظام تبادل الذهب

على الرغم من الآفاق الرائعة ، فقد المعيار الذهبي معناه الأصلي. كجزء من الاتفاقات التي تم التوصل إليها في بريتون وودز ، كان الدولار هو الذي حل محل الذهب وبدأ يلعب دور عملة الاحتياط العالمية. ومع ذلك ، تم إدخال بعض القيود. على سبيل المثال ، تم مساواة العملات الوطنية للدول بالدولار بمعدل معين ، ويجب أن تظل تقلبات أسعار الصرف في حدود 1٪. تتحمل الولايات المتحدة في نفس الوقت الالتزام بتبادل الدولارات للذهب دون أي قيود. مثل هذا النظام يسمى نظام تبادل الذهب. إنه أكثر تعقيدًا من المعيار الذهبي الأصلي ، ولكن الحقائق الاقتصادية والسياسية تتطلب حلولًا جديدة.

آفاق المعيار في الاقتصاد العالمي

كان المعيار الذهبي ذا أهمية كبيرة لتنمية اقتصادات كل دولة على حدة ، وكذلك لفهم ترابط الدول في الاتجاهات العامة للاقتصاد العالمي ، والذي لا يمكن تسويته.

كان هذا هو المبدأ الأول الذي مكّن من ظهور نموذج اقتصادي جديد لتنظيم العملات الوطنية. بالمناسبة ، فقد تقرر خلال مؤتمر بريتون وودز إنشاء صندوق النقد الدولي والبنك الدولي للإنشاء والتعمير. غالبًا ما يطلق على البنك الدولي اسم البنك الدولي الذي يتحدث عن دوره وتأثيره على العمليات الجارية.

كان نظام بريتون وودز موجودًا حتى منتصف الستينيات ، عندما تفهم الحاجة إلى مزيد من الإصلاحات فيما يتعلق بالظروف المتغيرة.

في منتصف السبعينيات ، عُقد مؤتمر جامايكا ، وكانت نتائجه صالحة حتى يومنا هذا. هي التي ألغت أخيرًا أمان الذهب للعملات الوطنية ، وألغت أيضًا سعر الذهب الثابت رسميًا ، والذي أصبح سلعة مشتركة. تم تنظيم سعره من خلال مبادئ السوق المعتادة للعرض والطلب.

من وقت لآخر ، هناك محادثات بين السياسيين والاقتصاديين حول الحاجة إلى العودة إلى المعيار الذهبي ، ولكن حتى الآن ، فإن الحقائق الاقتصادية الحديثة لا تسمح بتحقيق هذه الخطط.